Klíčové události a ukazatele

- ČR: Ceny průmyslových výrobců v květnu -1,2 % m/m a +1,0 % r/r a ceny zemědělských výrobců -1,5 % m/m a -10,1 % r/r.

- Eurozóna: Spotřebitelská HICP inflace v květnu finálně +0,2 % m/m a +2,6 % r/r a v jádrové složce +0,4 % m/m a +2,9 % r/r.

- Eurozóna: Indexy PMI v červnu předběžně poklesly na 45,6 bodu ve výrobě a na 52,6 bodu ve službách.

- Německo: Index ekonomického sentimentu ZEW v červnu mírně vzrostl na 47,5 bodu, ale ve složce hodnocení současných podmínek došlo ke zhoršení na -73,8 bodu.

- Polsko: Průmyslová produkce v květnu -2,1 % m/m a +0,3 % r/r (sezónně očištěná data).

- USA: Maloobchodní tržby v květnu zklamaly s růstem jen +0,1 % m/m a +2,3 % r/r.

Očekávané události a ukazatele

- ČR: Zasedání bankovní rady České národní banky.

- ČR: Konjunkturální průzkumy (červen). Hrubý domácí produkt (1. čtvrtletí) – finální údaj.

- Eurozóna: Peněžní zásoba M3 (květen). Index ekonomického sentimentu podle průzkumu Evropské komise (červen).

- Německo: Index podnikatelského klimatu Ifo (červen).

- Polsko: Maloobchodní tržby (květen). Index spotřebitelských cen (červen) – předběžný odhad.

- USA: Spotřebitelská důvěra CB (červen). Objednávky zboží dlouhodobé spotřeby (květen). Jádrová PCE inflace (květen).

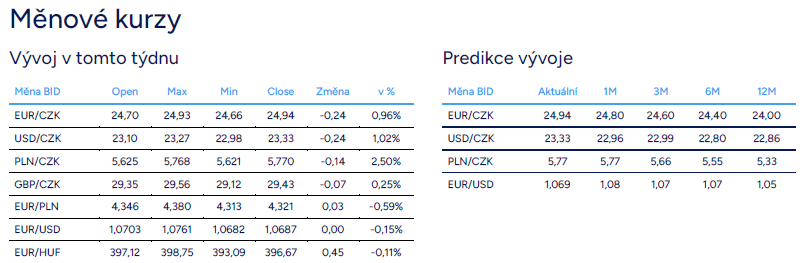

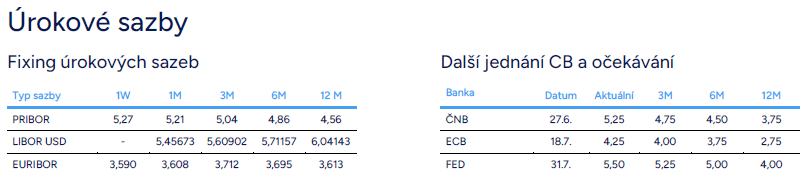

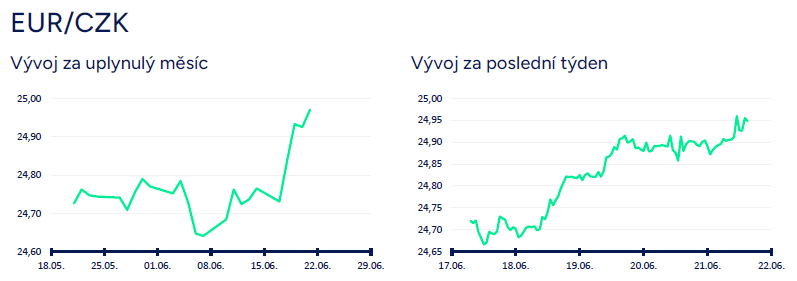

Vývoj EUR/CZK

- Koruně se v tomto týdnu nedařilo a oslabovala. Jedním z možných vysvětlení je blížící se zasedání bankovní rady České národní banky (ČNB), když část finančního trhu může spekulovat na to, že ČNB v příštím týdnu nakonec přeci jen sníží úrokové sazby o 50 bodů. Během května a na začátku června přitom spíše převládl konsenzus, že ČNB sníží v červnu sazby již jen o 25 bodů. Během tohoto týdne členové bankovní rady (Michl, Frait, Zamrazilová) avizovali, že se budou rozhodovat mezi snížením sazeb o 25 či 50 bodů. Předpokládám, že dalšímu oslabování koruny může v nejbližších dnech vystavit stopku technická hladina 25 CZK/EUR a příští čtvrtek bude samozřejmě záviset na rozhodnutí ČNB. V pátek dopoledne koruna ještě negativně reagovala na slabší PMI indexy z Německa a zkraje pátečního odpoledne se pohybovala kolem úrovně 24,95 CZK/EUR.

- Z domácích makroekonomických statistik stály v tomto týdnu za pozornost indexy cen výrobců za květen. Ceny zemědělských výrobců v květnu -1,5 % m/m a -10,1 % r/r. Pozitivní je opětovný meziměsíční pokles cen (během 1. čtvrtletí meziměsíčně ceny zemědělských výrobců rostly) a to především u rostlinné výroby. Zdražování potravin v nejbližších měsících tak zatím není pravděpodobné (duben byl výjimkou), respektive jak vývoj cen v zemědělství, tak vývoj cen v potravinářském průmyslu, další zdražování nepodporují. Tato skutečnost by se měla pozitivně promítat i do spotřebitelské inflace (CPI), jejíž meziroční růst by podle mě měl během léta zpomalovat zpět ke 2 %. Ceny průmyslových výrobců v květnu -1,2 % m/m a +1,0 % r/r. V meziměsíčním srovnání poklesly ceny ropných produktů a chemických látek, elektřiny a plynu, počítačů, elektronických a optických přístrojů a zařízení a v neposlední řadě i potravinářských výrobků. Zvýšily se ceny ostatní těžby a dobývání nerostných surovin a oděvů. Ceny stavebních prací v květnu +0,2 m/m a +2,1 % r/r. Ceny tržních služeb pro podniky -0,2 % m/m a +3,2 % r/r.

- Příští týden bude na domácí makroekonomické statistiky a události zajímavější. Zveřejněny budou červnové konjunkturální průzkumy (24/6) a finální údaj hrubého domácího produktu (HDP) za letošní 1. čtvrtletí (28/6). Hlavní pozornost však bude upřena na zasedání bankovní rady České národní banky ČNB (27/6). Na předchozích třech měnověpolitických zasedáních v letošním roce (únor, březen, květen) bankovní rada pokaždé snížila úrokové sazby o 50 bodů a na červnovém zasedání se bude rozhodovat o tom, zda centrální bankéři opět přistoupí k 50 bodovému snížení nebo zda cyklus snižování sazeb zpomalí na 25 bodů. Hlavní úroková sazba aktuálně činí 5,25 %. V souhrnu podle mě převažují argumenty pro snížení sazeb jen o 25 bodů, ale samotné červnové rozhodnutí bankovní rady vnímám jako otevřené – vyrovnané šance na snížení sazeb o 25 či 50 bodů. Ostatně i samotní členové bankovní rady avizují, že se budou rozhodovat mezi snížením sazeb o 25 a 50 bodů.

- Jaké jsou argumenty pro snížení sazeb o 50 bodů? Silnější kurz koruny oproti květnové prognóze ČNB (25,2 CZK/EUR) nyní však již jen cca o 1 %, zatímco na začátku tohoto týdne ještě o cca 2 %; stabilizace spotřebitelské inflace v rozmezí 2–3 %; víceméně pokračující stagnace tuzemského průmyslu, ačkoliv začínají být již stále patrnější známky oživování; stále poměrně slabá hospodářská situace v německém průmyslu; nastavení centrálních bankéřů dotáhnout snižování sazeb celkově o 200 bodů za první polovinu roku a ke zpomalení snižování sazeb přistoupit až na srpnovém zasedání (1/8).

- Jaké jsou argumenty pro snížení sazeb jen o 25 bodů? Stále vyšší inflace ve službách (v květnu +5,3 % r/r); vyšší růst mezd oproti prognóze ČNB (+7,0 % r/r oproti 6,4 % r/r), když rychleji v 1. čtvrtletí rostly mzdy v tržních odvětvích; rychlejší a výraznější oživení spotřeby tuzemských domácností; do určité míry i oživení úvěrové aktivity na realitním trhu (hypotéky) a obnovený růst cen nemovitostí (1. čtvrtletí 2024); v neposlední řadě opatrnější přístup hlavních centrálních bank (ECB, Fed) k uvolňování měnové politiky.

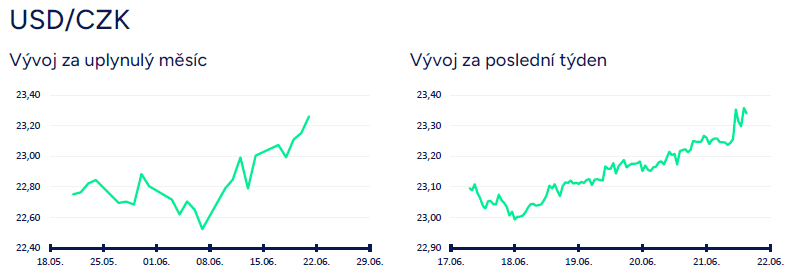

Vývoj USD/CZK

- Koruně se vůči americkému dolaru v tomto týdnu nedařilo a v pátek ráno po slabších indexech PMI ve Francii a v Německu oslabila nad hladinu 23,30 CZK/USD. V souhrnu bylo oslabení koruny v tomto týdnu kombinací ztrát české měny vůči euru i vývojem na eurodolaru (oslabení eura ve druhé polovině týdne). V příštím týdnu pro korunu představuje riziko zasedání bankovní rady České národní banky (27/6).

- Z makroekonomických statistik v USA. Maloobchodní tržby v květnu +0,1 % m/m a +2,3 % r/r, což bylo pod tržním konsenzem. Dubnové maloobchodní tržby byly navíc revidovány dolů. Poslední čísla z maloobchodu ukazují, že spotřeba domácností (konkrétně zboží) začíná přeci jen lehce uvadat, a to navzdory pozvolna ustupující inflaci. V kombinaci s dalšími čísly z USA se tak vykresluje obrázek určitého ochlazování americké ekonomiky. Jak jsem však zde již vícekrát psal, tak na to, aby Fed začal snižovat úrokové sazby, tak potřebuje více důkazů o odeznívání inflace a zhoršování situace na pracovním trhu. Z dalších zveřejněných statistik průmyslová produkce v květnu +0,9 % a +0,4 % r/r. Nové týdenní žádosti o podporu v nezaměstnanosti do 15/6 činily 238 tis. Index výrobní aktivity v okolí Philadelphie v červnu poklesl na 1,3 z květnových 4,5 bodu. Stavební povolení v květnu -3,8 % m/m a zahájené stavby domů -5,5 % m/m.

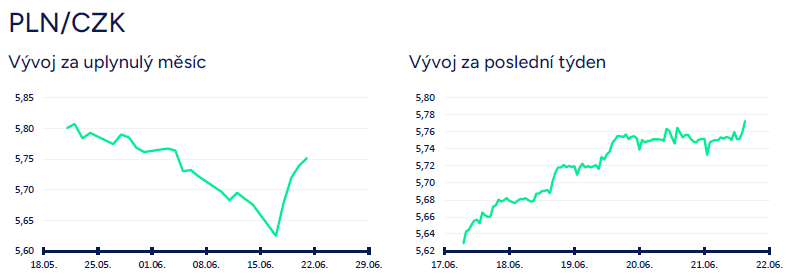

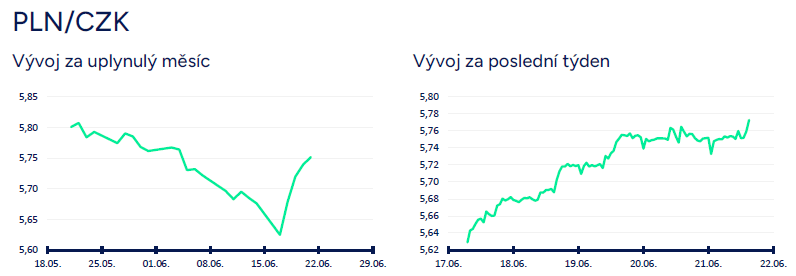

Vývoj PLN/CZK

- V první polovině dubna koruna vůči polskému zlotému oslabila až těsně pod hranici 6 CZK/PLN, na nejslabší hodnoty od září 2020. V posledních dvou měsících však koruna vůči zlotému posilovala, v první polovině června zamířila pod hladinu 5,70 CZK/PLN a dostala se tak na hodnoty ze začátku letošního roku. Důvodem tohoto vývoje byla skutečnost, že koruna vůči euru v posledních dvou měsících posilovala, zatímco zlotý si již vůči euru další zisky připsat nedokázal, respektive nedokázal prolomit hladinu 4,25 PLN/EUR. Vycházím z předpokladu, že se obchodování koruny vůči euru bude v závěru června (rizikem je zasedání České národní banky – ČNB) a přes léto pohybovat v rozmezí 24,50 – 25 CZK/EUR a kurz zlotého vůči euru v rozmezí 4,25 – 4,40 PLN/EUR. Nelze tak sice vyloučit, že koruna část posledních zisků odevzdá (tak se ostatně stalo v tomto týdnu), ale v souhrnu nevidím příliš pravděpodobně, že by v uvedeném horizontu koruna udržitelně oslabila zpět k hranici 6 CZK/PLN a výše. V průběhu druhé poloviny letošního roku lze podle mě očekávat postupné posilování koruny k hladině 5,50 CZK/PLN, a to především s ohledem na zrychlení spotřebitelské inflace v Polsku a opatrný postup ČNB s dalším snižování úrokových sazeb.

- Z makroekonomických statistik v tomto týdnu. Spotřebitelská inflace v jádrové složce (inflace po vyloučení cen potravin a energií) v květnu +0,1 % m/m a +3,8 % r/r (nejnižší hodnota od července 2021). Spotřebitelská inflace tak sice ustupuje, a to jak celková, tak v jádrové složce, ale inflační potenciál v polské ekonomice zůstává podle mě i nadále zvýšený. Meziměsíčně sice jádrová inflace v květnu vzrostla jen o 0,1 %, ale průměrný meziměsíční růst jádrové inflace za prvních pět měsíců letošního roku činí 0,44 %, tj. anualizovaně 5,4 %. V Polsku navíc letos velmi výrazně rostou mzdy a díky ústupu inflace nejenom ty nominální, ale i reálné. K tomu, že inflace v jádrové složce trvale ustupuje, podle mě Polská centrální banka (NBP) potřebuje více důkazů. Ideálně meziměsíční růst inflace v jádrové složce mezi 0,1 % a 0,2 % v červnu a po celé 3. čtvrtletí. Z dalších zveřejněných statistik v soukromém sektoru v květnu mzdy vzrostly nominálně o 11,4 % r/r a zaměstnanost poklesla o 0,5 % r/r. Průmyslová produkce v květnu -2,1 % m/m a +0,3 % r/r (sezónně očištěná data). Ceny průmyslových výrobců v květnu -0,3 % m/m a -7,0 % r/r.

Vývoj EUR/USD

- Na hlavním měnovém páru bylo obchodování v tomto týdnu poměrně klidné, a to až do pátečního rána, kdy euro skokově oslabilo po horších výsledcích PMI ve Francii a v Německu. V průběhu týdne nejprve euro mírně posilovalo k hladině 1,075 USD/EUR, zatímco ve druhé polovině týdne euro postupně zisky odevzdávalo a v pátek ráno zamířilo pod hladinu 1,07 USD/EUR (viz indexy PMI). Na euro navíc i nadále negativně dopadá politické riziko s ohledem na předčasné parlamentní volby ve Francii na přelomu června a července.

- Aktuálně je podle mě velice těžké říci, zda bude v závěru června pokračovat posilování dolaru na silnější úrovně (1,06 USD/EUR – letošní maximum) nebo zda se obchodování za stabilizuje kolem hladiny 1,07 USD/EUR. O něco pravděpodobnější je podle mě další posilování dolaru směrem k 1,06 USD/EUR, pokud se na finančních trzích udrží negativní sentiment. Pro delší horizont (1–3 měsíce) zatím stále počítám s tím, že se obchodování na EURUSD udrží primárně v rozmezí 1,05 – 1,10 USD/EUR, když v červenci centrální banky v eurozóně a v USA podle mě úrokové sazby snižovat nebudou a pokles sazeb proběhne až v září.

- Z makroekonomických statistik. Spotřebitelská inflace (HICP) v květnu v souladu s předběžným odhadem +0,2 % m/m a +2,6 % r/r a v jádrové složce (po vyloučení cen potravin, energií a alkoholu s tabákem) +0,4 % m/m a +2,9 % r/r. Opět svižně v květnu vzrostly ceny ve službách (necelá polovina spotřebního koše) +0,7 % m/m a +4,1 % r/r. Průměrný meziměsíční růst cen ve službách za období letošní březen až květen činí 0,73 %, což je výraznější cenová dynamika než ve stejném období (březen–květen) v letech 2022 (0,6 %) a 2023 (0,67%) a samozřejmě výrazně výše než v průměru činil růst cen ve službách před r. 2020. Přetrvávající vysoká inflace ve službách podle mě představuje problém pro Evropskou centrální banku (ECB). Do doby, než začne inflace ve službách udržitelně zpomalovat, tak ECB bude muset se snižováním úrokových sazeb postupovat velmi opatrně, a to i díky rychlejšímu růstu mezd v eurozóně (v letošním 1. čtvrtletí +5,3 % r/r). V Německu index ekonomického sentimentu ZEW v červnu vzrostl na 47,5 bodu (v květnu +47,1 bodu), ale ve složce současných podmínek došlo ke zhoršení na -73,8 bodu (v květnu -72,3 bodu).

- V pátek ráno byly publikovány předběžné odhady červnových indexů PMI, které zklamaly. V Německu index PMI ve výrobě v červnu poklesl na 43,4 z květnových 45,4 bodu a PMI ve službách na 53,5 z květnových 54,2 bodu a výsledně kompozitní PMI poklesl na 50,6 z květnových 52,4 bodu. Pokles PMI se týkal i druhé největší evropské ekonomiky, Francie, kde se jak služby, tak i výroba v červnu nacházejí pod neutrální hladinou 50 bodů. Výsledně tak zklamaly i výsledky PMI za eurozónu – pokles ve službách na 52,6 bodu, pokles ve výrobě na 45,6 bodu a kompozitní PMI pokles na 50,8 bodu. Hospodářské oživení eurozóny se tak na konci 2. čtvrtletí zaseklo. Nové zakázky poprvé za čtyři měsíce poklesly, což signalizuje přerušení oživení poptávky. V červnu došlo ke snížení cenových tlaků. Stále podle mě platí teze, že bez významnějšího zlepšení PMI ve výrobě není dlouhodobě udržitelný růst služeb.

Finanční trhy se mění velmi rychle. V Akcentě s nimi držíme krok

Týdeník Akcenty 26. 1. - 1. 2. 2026

Německá stagnace testuje odolnost českého exportu. Co to znamená pro české firmy a kurz koruny?

Týdeník Akcenty 19. 1. – 25. 1. 2026