Klíčové události a ukazatele

- ČR: Souhrnný indikátor důvěry v červenci oproti červnu poklesl o 2,9 bodu na hodnotu 95,1.

- Eurozóna: Kompozitní index PMI v červenci podle předběžného odhadu poklesl na 50,1 z červnových 50,9 bodu.

- Německo: Index podnikatelského klimatu Ifo v červenci poklesl na 87,0 z červnových 88,6 bodu.

- Polsko: Růst maloobchodních tržeb v červnu zpomalil na 4,4 % r/r z květnových 5,0 % r/r.

- USA: Hrubý domácí produkt ve 2. čtvrtletí podle předběžného odhadu vzrostl o 2,8 % k/k anualizovaně.

Očekávané události a ukazatele

- ČR: Hrubý domácí produkt (2. čtvrtletí) – předběžný odhad. Zasedání bankovní rady České národní banky.

- Eurozóna: Index spotřebitelských cen HICP (červenec) – předběžný odhad.

- Německo: Hrubý domácí produkt (2. čtvrtletí) – předběžný odhad. Index spotřebitelských cen (červenec) – předběžný odhad.

- Polsko: Index spotřebitelských cen (červenec) – předběžný odhad.

- USA: Zasedání americké centrální banky (Fed). Tvorba pracovních míst NFP a míra nezaměstnanosti (červenec).

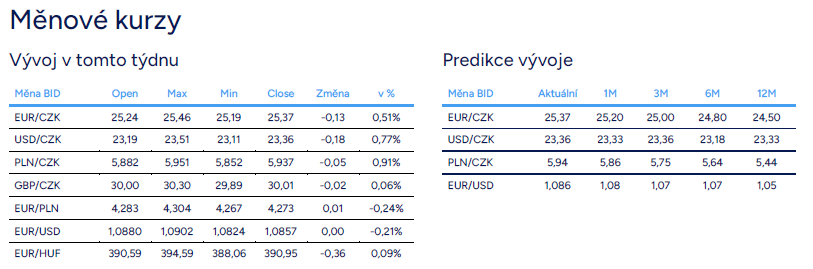

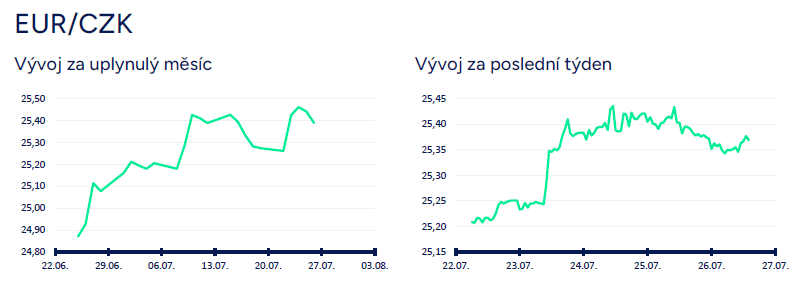

Vývoj EUR/CZK

- Koruna vůči euru v úvodu tohoto týdne sice prudce oslabila a obchodování se vrátilo zpět nad hladinu 25,40 CZK/EUR, ale výraznější ztráty si nepřispala. Ve druhé polovině týdne se obchodování postupně vrátilo pod hladinu 25,40 CZK/EUR. Stále podle mě platí, že v nejbližších dnech/týdnech nelze vyloučit oslabení koruny k úrovni 25,50 CZK/EUR (letošní nejslabší hodnoty koruny z poloviny února) a krátkodobě nelze ani vyloučit oslabení koruny nad zmíněných 25,50 CZK/EUR. Takové oslabení koruny by však podle mě muselo být již podmíněno negativními vnějšími faktory. Čistě hypoteticky, pokud by koruna v nejbližších týdnech dále oslabovala, tak další nejbližší technická úroveň je rozmezí 25,80 – 25,90 CZK/EUR, kde se koruna pohybovala v závěru února 2022 v reakci na začátek války na Ukrajině a kde ČNB následně intervenovala na podporu české měny. Hlavním scénářem pro zbytek léta je však obchodování koruny v rozmezí 25 – 25,50 CZK/EUR, když v příštím týdnu je pro korunu rizikem především zasedání bankovní rady ČNB (1/8).

- Makroekonomický kalendář byl v tomto týdnu prázdný s výjimkou červencových konjunkturálních průzkumů. Důvěra domácích ekonomických subjektů (souhrnný indikátor důvěry) v červenci oproti červnu poklesla o 2,9 bodu na hodnotu 95,1. Zatímco v červnu souhrnný indikátor důvěry vzrostl na hodnotu 98,0, na nejvyšší úroveň za poslední dva roky, tak v červenci došlo k poměrně strmému poklesu a červencová hodnota je pod průměrnou úrovní 2. čtvrtletí. V červenci navíc došlo k poklesu jak mezi podnikateli (výrazně zásluhou průmyslu), tak i mezi spotřebiteli. Pokles spotřebitelské důvěry navíc pokračoval třetí měsíc v řadě.

- Pokud se zaměřím výlučně na průmysl, tak v červenci oproti červnu poklesla důvěra v průmyslu o 4,9 bodu na hodnotu 89,9. Bohužel se podle mě v červenci potvrdilo, že červnové zlepšení důvěry v průmyslu bylo jen krátkodobým výstřelkem, když kontinuální zlepšování sentimentu v průmyslu zatím není udržitelné. Konkrétně v červenci v průmyslu došlo ke zhoršení hodnocení současné celkové poptávky a zároveň k výraznějšímu poklesu očekávaného vývoje výrobní činnosti v příštích třech měsících (tato položka vykazuje v posledních měsících velmi vysokou volatilitu). Stále více průmyslových podniků navíc vnímá nedostatečnou poptávku jako hlavní bariéru růstu produkce v průmyslu (nejvyšší hodnota od pandemického roku 2020). A v podobném duchu vyznívají i indexy podnikatelských nálad PMI ve výrobě z velkých evropských zemí (především Německo, ale i Francie). Nezbytnou podmínkou udržitelného oživení českého průmyslu zůstává i nadále zlepšení situace ve vnějším prostředí, ke kterému zatím nedochází.

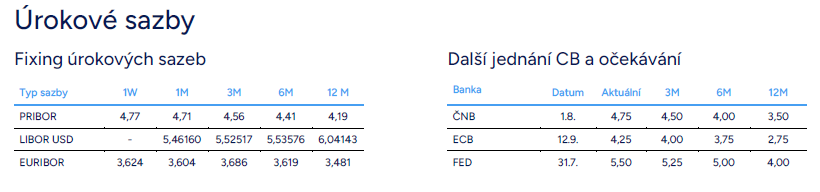

- Z pohledu domácích makroekonomických statistik a událostí příští týden nabídne nejprve předběžný odhad hrubého domácího produktu (HDP) za 2. čtvrtletí (30/7) a následně zasedání bankovní rady ČNB (1/8). Čísla z domácí ekonomiky ve 2. čtvrtletí příliš nepřesvědčila a podle mě tak uvidíme jen anemický růst HDP o 0,2 % k/k a 0,3 % r/r. Bankovní rada ČNB podle mě přeřadí na nižší rychlostí stupeň a úrokové sazby na začátku srpna sníží o 25 bodů, tj. pokles hlavní sazby na 4,50 % ze současných 4,75 %. V první polovině letošního roku ČNB přitom sazby snižovala o 50 bodů na zasedání. Většina centrálních bankéřů sice jednoznačnou odpověď na to, jak budou v srpnu hlasovat, nedala, ale obecně de facto všichni členové bankovní rady v rozhovorech nějakým způsobem mluvili o tom, že nazrává čas tempo snižování sazeb zpomalit. Je tak poměrně pravděpodobné, že největší „holubice“ v bankovní radě (J. Frait, T. Holub) budou nyní v srpnu hlasovat ještě pro snížení sazeb o 50 bodů, zatímco „jestřábí“ křídlo (E. Zamrazilová, K. Kubelková) bude téměř jistě hlasovat pro snížení sazeb jen o 25 bodů (obě centrální bankéřky totiž takto hlasovaly již v červnu). Hlavním argumentem pro opatrnější snižování sazeb je podle mě především struktura spotřebitelské inflace (stále vyšší růst ve službách) a naopak argumentem pro 50 bodové snížení sazeb je slabší výkon tuzemské ekonomiky, když ani výhled na druhou polovinu letošního roku není nijak růžový.

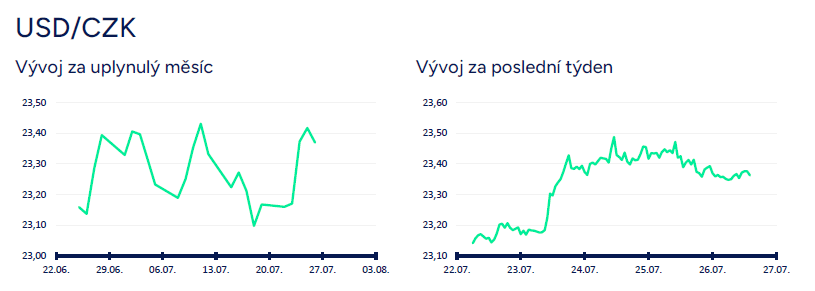

Vývoj USD/CZK

- Koruna vůči americkému dolaru v tomto týdnu v úterý prudce oslabila a obchodování se v dalších dnech postupně usadilo v rozmezí 23,35 – necelých 23,50 CZK/USD. Tyto řádky jsou psány ještě před zveřejněním odpoledních statistik z USA (červnová PCE inflace a spotřebitelská důvěra podle Michiganské univerzity za červenec), které mohou obchodování s dolarem ještě výrazněji ovlivnit. Výraznější pohyby dolaru lze téměř s jistotou očekávat v příštím týdnu, kdy zasedá americká centrální banka (Fed) a kdy budou zároveň zveřejněny červencové statistiky z amerického pracovního trhu NFP (tvorba pracovních míst a míra nezaměstnanosti). Vzhledem k tomu, že inflace v USA v posledních měsících pozvolna ustupuje, tak nyní může Fed v rámci svého duálního mandátu (cenová stabilita a maximální zaměstnanost) klást ještě o něco větší důraz právě na čísla z pracovního trhu. Více se k zasedání amerického Fedu věnuji v oddílu EURUSD.

- Hlavní makroekonomickou statistikou v USA byl v tomto týdnu předběžný odhad HDP za 2. čtvrtletí. Americká ekonomika pozitivně překvapila růstem o 2,8 % k/k anualizovaně, což však bylo víceméně v souladu s prognózou pobočky Fedu v Atlantě, takže až o takové překvapení se nejednalo. K růstu ekonomiky přispělo především zvýšení spotřebitelských výdajů, soukromých investic do zásob a nebytových fixních investic. Zároveň ve 2. čtvrtletí zvolnila inflace v americké ekonomice měřená deflátorem HDP (2,3 % k/k anualizovaně) a zpomalil i jádrový deflátor soukromé spotřeby (2,9 % k/k anualizovaně), ale přeci jen méně, než se očekávalo. V souhrnu lze říci, že americká ekonomika zatím nevykazuje žádné zásadnější známky zpomalování, ačkoliv při detailnějším pohledu do struktury HDP by šlo o tomto polemizovat. Hlavním důvodem, proč americký HDP dále rychle roste, je podle mě jednoznačně velmi expanzivní fiskální politika americké vlády.

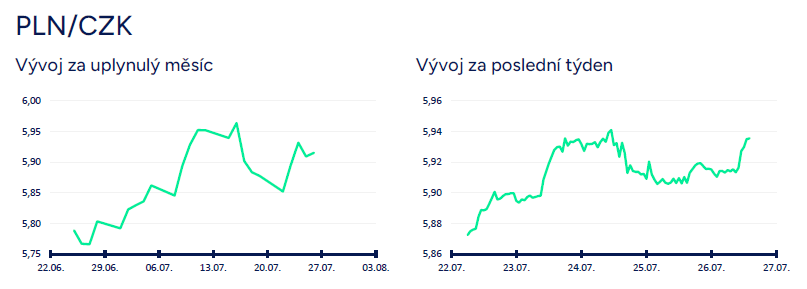

Vývoj PLN/CZK

- Koruna vůči polskému zlotému v tomto týdnu oslabila a obchodování se přesunulo nad hladinu 5,90 CZK/PLN. V několikatýdenním nadhledu nelze vyloučit další posílení PLN – testování hranice 6 CZK/PLN a případně i oslabení výše nad tuto hranici. Rizikem je pro korunu příští týden, kdy zasedá bankovní rada ČNB (1/8) a ačkoliv očekávám, že centrální bankéři sníží sazby již jen o 25 bodů, tak nelze úplně vyloučit, že snížení sazeb bude nakonec ještě o 50. V případě 50 bodového snížení za strany ČNB by koruna pravděpodobně reagovala oslabením vůči euru (možné oslabení nad hladinu 25,50 CZK/EUR), což by na měnovém páru PLNCZK otevřelo dveře pro testování hladiny 6 CZK/PLN. Vyloučit nelze ani výraznější posílení zlotého vůči euru pod hladinu 4,25 PLN/EUR (zlotý v tomto týdnu ustál prodejní tlak na úrovni 4,30 PLN/EUR), což by se opět mohlo promítnout testováním hranice 6 CZK/PLN. Z dlouhodobějšího nadhledu (měsíce) však i nadále předpokládám, že zlotý začne postupně oslabovat směrem k hladině 5,50 CZK/PLN (viz prognóza).

- Z makroekonomických statistik v Polsku v tomto týdnu. Polské maloobchodní tržby za červen mírně zklamaly, když jejich růst zpomalil na 4,4 % z květnových 5,0 % r/r (tržní odhad zrychlení na 5,3 % r/r). Data ukazují, že po silném 1. čtvrtletí (5,0 % r/r) růst maloobchodu pomalu zvolňuje (2. čtvrtletí 4,5 % r/r). Oživení polské ekonomiky tak pokračuje, avšak mírnějším tempem, nežli se očekávalo. Polští spotřebitelé zůstávají navzdory silnému růstu mezd opatrnější. Obavy spotřebitelů mohou souviset i s nárůstem cen za energie. Míra nezaměstnanosti se v červnu snížila na 4,9 % (z 5,0 % v květnu).

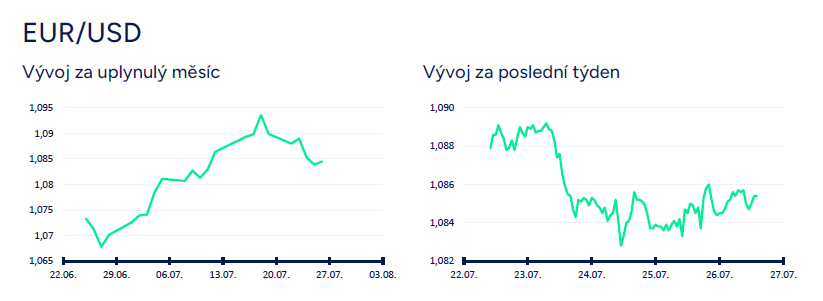

Vývoj EUR/USD

- Na hlavním měnovém páru v tomto týdnu euro vůči americkému dolaru v úterý oslabilo k hladině 1,085 USD/EUR a v širším okolí této hladiny (cca 1,083 – 1,087) se následně obchodovalo po zbytek týdne. Tyto řádky jsou psány ještě před zveřejněním odpoledních statistik z USA (červnová PCE inflace a spotřebitelská důvěra podle Michiganské univerzity za červenec), které mohou obchodování s dolarem ještě výrazněji ovlivnit.

- Výraznější pohyby dolaru lze téměř s jistotou očekávat v příštím týdnu, kdy zasedá americká centrální banka (Fed) a kdy budou zároveň zveřejněny červencové statistiky z amerického pracovního trhu NFP (tvorba pracovních míst a míra nezaměstnanosti). Je téměř jisté, že Fed (31/7) ponechá úrokové sazby beze změny s hlavní sazbou v rozmezí 5,25 – 5,50 % (snížení sazeb již v příštím týdnu by bylo obrovským překvapením). Snížení sazeb podle mě proběhne až na zářijovém zasedání Fedu (18/9) a to za předpokladu, že inflace bude v dalších měsících dále ustupovat. Zároveň se nedomnívám, že šéf Fedu J. Powell v příštím týdnu vydá směrem k září ohledně sazeb jasný vzkaz. Na to si podle mě budeme muset počkat až na summit v Jackson Hole (22–24/8), kde bude mít Powell k dispozici mimo jiné údaje o červencové CPI inflaci. V neposlední řadě je třeba připomenout, že červencové zasedání Fedu bude bez nové makroekonomické prognózy. Ta bude zveřejněna až v září. V každém případě je nutné v příštím týdnu, a především v jeho druhé polovině (31/7 večer po zasedání Fedu a 2/7 odpoledne po zveřejnění červencové nezaměstnanosti), očekávat výraznější pohyby na eurodolaru s možným opuštěním pásma 1,08 – 1,09 USD/EUR.

- Z makroekonomických statistik v eurozóně v tomto týdnu stály za pozornost primárně červencové indikátory podnikatelské důvěry (PMI, Ifo). Ty v souhrnu ukázaly, že evropská ekonomika v úvodu 3. čtvrtletí de facto stagnuje, přičemž velmi slabým místem zůstává i nadále německý průmysl. Konkrétně kompozitní index PMI v eurozóně v červenci předběžně poklesl na 50,1 z červnových 50,9 bodu, což je nejslabší hodnota za poslední čtyři měsíce. PMI ve službách v červenci poklesl na 51,9 z červnových 52,8 bodu a PMI ve výrobě na 45,6 z červnových 45,8 bodu. V případě Německa PMI ve výrobě v červenci poklesl na 42,6 z červnových 43,5 bodu (50 představuje neutrální hladinu). V útlumu se tak i nadále nachází výrobní sektor, kde v červenci došlo k poklesu v obou největších evropských ekonomikách, tj. v Německu i ve Francii a kde pokračuje kontinuální pokles zaměstnanosti. Určitou útěchou je alespoň to, že slabou situaci ve výrobním sektoru vyvažují služby, ale i zde došlo k meziměsíčnímu snížení indexu. V posledních měsících navíc dochází ke zrychlení vstupních cen, což vytváří nejistotou pro Evropskou centrální banku (ECB) ohledně budoucího vývoje inflace.

- V Německu index podnikatelského klimatu Ifo v červenci poklesl na 87,0 z červnových 88,6 bodu (nejslabší hodnota za poslední čtyři měsíce), přičemž k poklesu došlo v obou složkách – hodnocení současných podmínek i očekávání.

Autor článku:

Miroslav Novák

Hlavní ekonom společnosti Akcenta. Zkušenosti v oblasti bankovnictví Miroslav načerpal v UniCredit Group, kde působil na oddělení Treasury. Od roku 2010 pracuje jako analytik ve společnosti Akcenta. K oblastem jeho zájmu patří především problematika měnových kurzů. Miroslav Novák není ortodoxním zastáncem žádné ekonomické školy, což mu umožňuje hodnotit objektivně nejenom dění na finančních trzích, ale i na poli globální ekonomiky. Je autorem řady odborných článků a expertních komentářů, které pravidelně využívají přední česká i polská média. V Česku patří mezi nejcitovanější ekonomy.

Finanční trhy se mění velmi rychle. V Akcentě s nimi držíme krok

Týdeník Akcenty 26. 1. - 1. 2. 2026

Německá stagnace testuje odolnost českého exportu. Co to znamená pro české firmy a kurz koruny?

Týdeník Akcenty 19. 1. – 25. 1. 2026