Klíčové události a ukazatele

- ČR: Souhrnný indikátor důvěry v srpnu poklesl o 1,4 bodu m/m na hodnotu 93,7. Hrubý domácí produkt ve 2. čtvrtletí po zpřesněném odhadu +0,3 % k/k a +0,6 % r/r.

- Eurozóna: Spotřebitelská inflace HICP v srpnu předběžně +0,2 % m/m a +2,2 % r/r, v jádrové složce +0,3 % m/m a +2,8 % r/r.

- Německo: Index podnikatelského klimatu Ifo v srpnu poklesl na 86,6 z červencových 87,0 bodu. Hrubý domácí produkt ve 2. čtvrtletí finálně -0,1 % k/k a 0 % r/r. Spotřebitelská inflace CPI v srpnu předběžně -0,1 % m/m a +1,9 % r/r.

- Polsko: Hrubý domácí produkt ve 2. čtvrtletí po zpřesnění +1,5 % k/k a +4,0 % r/r (sezónně očištěná data).

- USA: Hrubý domácí produkt ve 2. čtvrtletí podle zpřesněného odhadu +3,0 % k/k anualizovaně.

Očekávané události a ukazatele

- ČR: Index PMI ve výrobě (srpen). Vývoj mezd (2. čtvrtletí). Maloobchodní tržby (červenec). Průmyslová produkce (červenec). Zahraniční obchod (červenec).

- Eurozóna: Indexy PMI ve službách a ve výrobě (srpen) – finálně. Hrubý domácí produkt (2. čtvrtletí) – zpřesněný odhad.

- Německo: Indexy PMI ve službách a ve výrobě (srpen) – finálně. Průmyslová produkce a nové průmyslové zakázky (červenec).

- Polsko: Zasedání Polské centrální banky.

- USA: Indexy ISM ve službách a ve výrobě (srpen). Míra nezaměstnanosti a tvorba pracovních míst NFP (srpen).

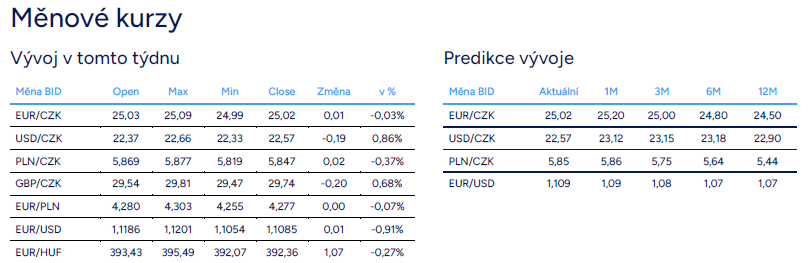

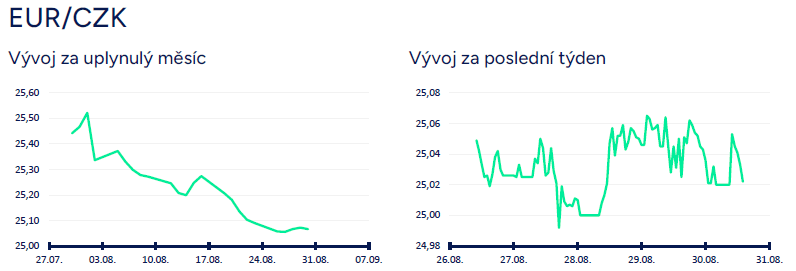

Vývoj EUR/CZK

- Koruna v tomto týdnu krátce zamířila pod hladinu 25 CZK/EUR, kde se pohybovala naposledy na přelomu června a července. Další výraznější zisky si však koruna v samotném závěru srpna nepřipsala a obchodování se stabilizovalo několik haléřů nad hranicí 25 CZK/EUR. Na začátku srpna se přitom koruna pohybovala v blízkosti hladiny 25,50 CZK/EUR a za necelý měsíc tak posílila téměř o 2 %. Jestli bude posílení koruny pod hladinu 25 trvalejšího rázu, či bude mít jen krátkodobý charakter, ukáže začátek září.

- Aktuálně podle mě proti dalšímu posilování koruny hlouběji a udržitelně pod hranici 25 CZK/EUR stojí to, že růst tuzemské ekonomiky bude ve 3. čtvrtletí pravděpodobně slabý a žádného rychlejšího oživení HDP se zatím nedočkáme. Tuzemské indexy podnikatelských nálad v létě zklamaly a ani z vnějšího prostředí (primárně Německo) nepřicházejí pozitivní zprávy. Argumentem proti koruně je i zářijový efekt, kdy na finančních trzích často dochází ke zhoršení sentimentu, což většinou není prostředí, ve kterém by se koruně dařilo. Letošní září bude navíc o velmi důležitých zasedáních centrálních bank v eurozóně a v USA.

- Krátce k domácím makroekonomickým statistikám. Důvěra domácích ekonomických subjektů (souhrnný indikátor důvěry) v srpnu oproti červenci poklesla o 1,4 bodu na hodnotu 93,7. Souhrnný indikátor se tak propadl na nejnižší hodnotu od letošního února, kdy jeho hodnota činila 90,6 bodu. Zatímco v první polovině letošního roku se celková důvěra v domácí ekonomice zvyšovala, tak během léta dochází k ochlazování důvěry. To je varující signál pro pokračující pozvolné oživování tuzemské ekonomiky ve druhé polovině letošního roku, obzvláště, pokud k tomu připočtu pokračující špatné výsledky z německého průmyslu a zhoršující se situaci v tamním sektoru služeb. Stále pravděpodobnější je tak podle mě jen anemické oživení tuzemské ekonomiky v letošním roce s růstem HDP pod 1 %.

- Hrubý domácí produkt (HDP) podle zpřesněného odhadu Českého statistického úřadu (ČSÚ) v letošním 2. čtvrtletí oproti 1. čtvrtletí vzrostl o 0,3 % a v meziročním srovnání o 0,6 %. Mezikvartální růst HDP tak ve 2. čtvrtletí mírně zvolnil (+0,33 % k/k), když v letošním 1. čtvrtletí mezikvartální růst činil +0,37 %. První polovina letošního roku tak byla ve znamení pozvolného oživování tuzemské ekonomiky. Pokud ve druhé polovině letošního roku HDP poroste stejným mezikvartálním tempem jako v první polovině, tak letos česká ekonomika souhrnně vzroste o 0,9 %. Rizikem je však podle mě o něco slabší růst tuzemské ekonomiky s ohledem na problematickou situaci v průmyslu. Rychlejšího růstu tuzemské ekonomiky se tak pravděpodobně dočkáme až v příštím roce.

- K mezikvartálnímu růstu HDP ve 2. čtvrtletí o 0,3 % přispěly primárně výdaje na konečnou spotřebu a tvorba hrubého fixního kapitálu. Růst spotřeby domácností však ve 2. čtvrtletí poměrně výrazně zpomalil (jen +0,2 % k/k), zatímco v 1. čtvrtletí +0,8 % k/k a ve 4. čtvrtletí loňského roku +0,6 % k/k. Zpomalení růstového tempa domácností již dopředu indikoval vývoj maloobchodních tržeb ve 2. čtvrtletí. S ohledem na pokles spotřebitelské důvěry během léta nelze vyloučit, že slabší růstovou dynamiku spotřeby domácností uvidíme i ve 3. čtvrtletí. Nižší tempo spotřeby domácností ve 2. čtvrtletí z velké části kompenzovaly výdaje vládních institucí. Pozitivní je, že ve 2. čtvrtletí oproti velmi slabému začátku roku výrazněji vzrostla tvorba hrubého fixního kapitálu (+1,9 % k/k). Negativem je pokles investic do ICT a ostatních strojů a zařízení. Negativně do mezikvartálního růstu HDP ve 2. čtvrtletí přispívala změna stavu zásob.

- Příští týden bude domácí makroekonomický kalendář bohatý na nové statistiky. Namátkou srpnový PMI ve výrobě, vývoj mezd ve 2. čtvrtletí či červencová čísla z maloobchodu, průmyslu a zahraničního obchodu.

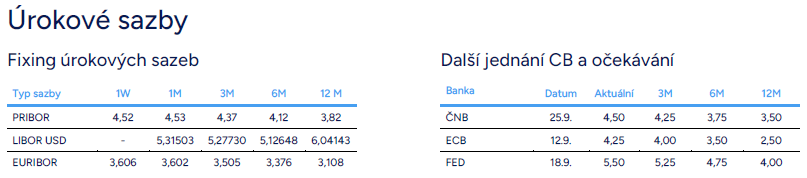

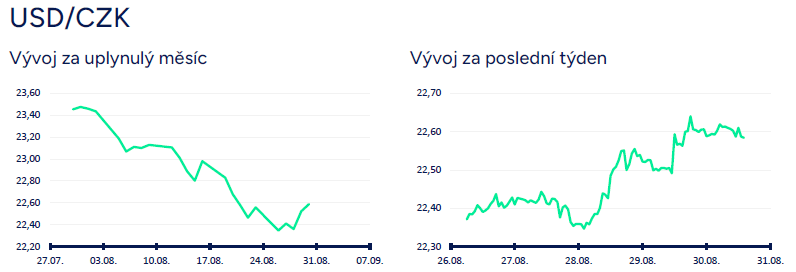

Vývoj USD/CZK

- Obchodování koruny vůči americkému dolaru se v tomto týdnu přeci jen stabilizovalo poté, co koruna od začátku srpna téměř nepřetržitě posilovala. Zatímco v úvodu srpna se koruna nacházela na úrovni 23,60 CZK/USD, tak v tomto týdnu zamířila až pod hladinou 22,40 CZK/USD. Zkraje pátečního odpoledne se obchodovalo mírně pod hladinou 22,60 CZK/USD. Česka měna v srpnu v souhrnu posílila o necelých 5 % a dostala se na nejsilnější hodnoty od začátku ledna. V srpnu totiž došlo ke kombinaci oslabování dolaru na měnovém páru EURUSD a posilování koruny vůči euru.

- I přes výrazné srpnové oslabení amerického dolaru je však podle mě stále příliš brzy na to říci, že končí období silné/silnější americké měny. Další oslabení dolaru totiž musí být podmíněno horšími čísly z americké ekonomiky (především z pracovního trhu) a v návaznosti na horší čísla rychlejším snižováním úrokových sazeb ze strany americké centrální banky (Fed). Obojí je přitom s otazníkem. Výhled dolaru na září je hodně nejistý a spíše než s jednostranným vývojem jako v srpnu lze podle mě počítat s vysokou kolísavostí kurzu na obě strany. V září bude zveřejněna řada velmi důležitých statistik z americké ekonomiky a uskuteční se i klíčová zasedání centrálních bank v eurozóně a v USA. To jsou ve zkratce důvody, proč zatím nepřistupuji k úpravě prognózy dolaru.

- Z makroekonomických statistik byly v USA v tomto týdnu zveřejněny objednávky zboží dlouhodobé spotřeby (v červenci sice +9,9 m/m, ale více vypovídající a méně kolísavé objednávky po očištění o dopravní prostředky -0,2 % m/m). Spotřebitelská důvěra CB v srpnu sice vzrostla na 103,3 z červencových 101,9 bodu, ale obavy ze zhoršení situace na pracovním trhu vzrostly. Hrubý domácí produkt ve 2. čtvrtletí po zpřesnění +3,0 % k/k anualizovaně.

- Pokud se ještě vrátím o týden zpět (23/8) k projevu šéfa amerického Fedu J. Powella v Jackson Hole, tak Powell v souladu s předpoklady potvrdil, že Fed na zářijovém zasedání (18/9) začne snižovat úrokové sazby. Konkrétnější však nebyl, takže jestli to bude o 25 (podle mě pravděpodobnější varianta) či rovnou o 50 bodů, tak na to si budeme muset počkat až na samotné zasedání. Podobně nekonkrétní byl Powell i ohledně tempa snižování sazeb do konce letošního roku. Je to pochopitelné, protože tempo snižování sazeb bude odvislé od příchozích dat. Klíčové podle mě bylo sdělení, že další ochlazování pracovního trhu si Fed již nepřeje a že inflační tlaky z napjatého pracovního trhu ustupují. Toto sdělení znamená, že se Fed nyní bude v rámci svého duálního mandátu více zaměřovat na čísla z pracovního trhu (samozřejmě za předpokladu, že bude CPI inflace dále odeznívat). Pro září a 4. čtvrtletí tak platí následující úměra. Čím horší čísla z amerického pracovního trhu, tím rychleji bude za předpokladu odeznívající inflace Fed snižovat sazby (do konce roku o 100 bodů a více) a tím pravděpodobněji bude dolar dle oslabovat. Samozřejmě tento vztah platí i obráceně.

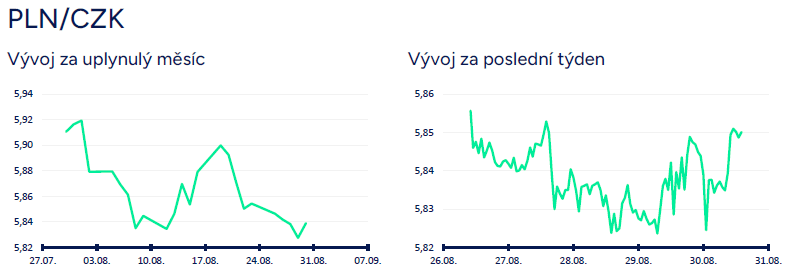

Vývoj PLN/CZK

- Koruna vůči polskému zlotému po část týdne posilovala a zamířila až k úrovni 5,82 CZK/PLN, na nejsilnější hodnoty od začátku letošního července. Pokud má koruna vůči zlotému pokračovat v posilování i v září, tak je nutné buď další posílení koruny vůči euru hlouběji pod hladinu 25 CZK/EUR (podle mě toto není úplně pravděpodobné) za předpokladu stabilního vývoje na měnovém páru EURPLN. Variantně výraznější oslabení zlotého vůči euru ze současných hodnot (cca 4,30 PLN/EUR). V příštím týdnu sice zasedá Polská centrální banka (NBP), ale nepředpokládám, že by toto zasedání mělo na kurz zlotého výraznější dopad. Pokud se nestane nic mimořádného tak letos NBP úrokové sazby snižovat nebude a nejbližším možným termínem je až 2. čtvrtletí 2025. Z dlouhodobějšího nadhledu (měsíce) nadále předpokládám posilování koruny směrem k úrovni 5,50 CZK/PLN.

- Míra nezaměstnanosti v Polsku v červenci podle tamního statistického úřadu (GUS) vzrostla z červnových 4,9 % na 5,0 %. Polská ekonomika ve 2. čtvrtletí po zpřesnění vzrostla o 1,5 % k/k, růst za 1. čtvrtletí byl přitom revidován směrem nahoru na 0,8 % k/k (z 0,5 % k/k). V meziročním srovnání pak hrubý domácí produkt (HDP) vzrostl o 3,2 % (po 2,0 % r/r v 1. čtvrtletí, jedná se o nejrychlejší růst HDP za téměř dva roky). Zvýšila se spotřeba domácností (4,7 % r/r) i tvorba hrubého fixního kapitálu (2,7 % r/r), pozitivně přispěla také zahraniční poptávka (vývoz +3,4 % r/r, dovoz +5,4 % r/r). Kromě soukromé spotřeby polskou ekonomiku podpořily také vyšší veřejné výdaje (10,7 % r/r). V závěru týdne byl zveřejněn předběžný odhad spotřebitelské inflace CPI za srpen (+0,1 % m/m a +4,3 % r/r).

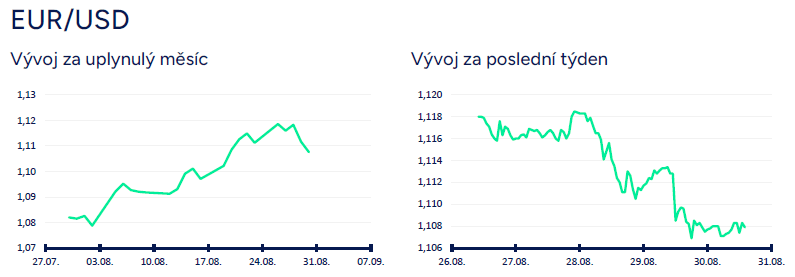

Vývoj EUR/USD

- Na hlavním měnovém páru euro vůči americkému dolaru v průběhu tohoto týdne oslabovalo. V první polovině týdne nejdříve téměř kompletně odevzdalo zisky z minulého pátku (23/8), kdy měl projev šéf amerického Fedu J. Powell. Ve čtvrtek po nižší srpnové CPI inflaci v Německu zamířilo pod hladinu 1,11 USD/EUR, kde se pohybovalo i zkraje pátečního odpoledne. Podle mě se tak zatím ukazuje, že další oslabování dolaru musí být podmíněno relevantními čísly z americké ekonomiky, především pokračujícím zhoršováním situace na tamním pracovním trhu. Pokud tomu tak nebude, tj. čísla z americké ekonomiky budou v září překvapovat pozitivně, tak důvodů pro další oslabování dolaru příliš nevidím. Výhled dolaru na září je každopádně hodně nejistý a spíše než s jednostranným vývojem jako v srpnu lze podle mě počítat s vysokou kolísavostí kurzu na obě strany. V září bude zveřejněna řada velmi důležitých statistik z americké ekonomiky a uskuteční se i klíčová zasedání centrálních bank v eurozóně a v USA. To jsou ve zkratce důvody, proč zatím nepřistupuji k úpravě prognózy dolaru.

- Scénáře vývoje na eurodolaru pro září a 4. čtvrtletí jsem rozepisoval v předchozích týdenních zprávách. Pro připomenutí. (1) Scénář „dále neoslabujícího“ dolaru. V tomto případě by se data z USA dále nezhoršovala. Nárůst nezaměstnanosti z posledních měsíců by se zastavil. Obchodování na eurodolaru by se tak vrátilo zpět k hladině 1,10 USD/EUR a níže. (2) Scénář výrazného oslabení dolaru. V tomto případě by se statistiky z americké ekonomiky začaly rychleji zhoršovat a přicházelo by stále více signálů o výraznějším hospodářském zpomalení či dokonce recesi. Dolar by prudce oslabil k hladině 1,15 USD/EUR a alternativně i výše. (3) Výsledně se může stát a jedná se podle mě o nejpravděpodobnější variantu pro září, že se budeme pohybovat někde uprostřed mezi dvěma nastíněnými scénáři. Tj. smíšená data z USA, která bude možné interpretovat na obě strany, což na finanční trhy a samozřejmě i na eurodolar přinese zvýšenou nejistotu a volatilitu s obchodováním bez jasného směru. Každopádně nyní vstupujeme do období, kdy po stabilitě na eurodolaru (v první polovině roku obchodování v úzkém pásmu 1,06 – 1,10 USD/EUR) může přijít období vysoké volatitility a nižší předvídatelnosti dalšího směřování EURUSD. Vysokou volatilitu na eurodolaru velmi pravděpodobně uvidíme již v průběhu příštího týdne a především pak v jeho závěru (6/9) v návaznosti na srpnovou statistiku NFP z USA.

- Krátce k makroekonomickým statistikám v eurozóně v tomto týdnu. Německý index podnikatelského klimatu Ifo v srpnu poklesl na 86,6 z červencových 87,0 bodu. Poklesly přitom oba subindexy, tj. hodnocení současných podmínek podniky se zhoršilo a ve složce očekávání došlo k nárůstu pesimismu. Podle Ifa se německá ekonomika stále více propadá do krize, což jsou podle mě možná příliš silná slova. Faktem však je, že pokud si vezmeme výsledky letních indexů PMI a Ifa z Německa, tak to pro 3. čtvrtletí vypadá na další mezikvartální pokles HDP a tudíž technickou recesi. Podle Destatisu (Německý statistický úřad) totiž HDP ve 2. čtvrtletí finálně -0,1 % k/k a 0 % r/r. Spotřebitelská inflace HICP v eurozóně v srpnu podle předběžných odhadů +0,2 % m/m a +2,2 % r/r a v jádrové složce +0,3 % m/m a +2,8 % r/r. Vyšší inflační dynamika se v srpnu udržela ve službách (+0,4 % m/m a +4,2 % r/r). Do konce letošního roku lze podle mě očekávat určité zrychlení celkové inflace v meziročním vyjádření ze srpnových 2,2 %, a to s ohledem na efekt nižší srovnávací základny z loňského podzimu.

Finanční trhy se mění velmi rychle. V Akcentě s nimi držíme krok

Týdeník Akcenty 26. 1. - 1. 2. 2026

Německá stagnace testuje odolnost českého exportu. Co to znamená pro české firmy a kurz koruny?

Týdeník Akcenty 19. 1. – 25. 1. 2026