Květnové zasedání bankovní rady České národní banky (ČNB) se blíží (3/5) a po delší době panuje trochu nejistota ohledně toho, zda centrální bankéři přeci jen nezvýší úrokové sazby. V návaznosti na rychlý růst mezd v průmyslu a ve stavebnictví a stále uvolněnou fiskální politiku totiž někteří členové bankovní rady (Kubíček, Procházka) zmínili obavy z roztočení mzdově-inflační spirály a pomalejšího návratu spotřebitelské inflace ke 2 %. Centrální bankéři budou mít navíc k dispozici novou inflační prognózu. Přes to se však domnívám, že se ani tentokráte většina členů bankovní rady ke zvýšení úrokových sazeb neodhodlá a sazby zůstanou beze změny. Naposledy ČNB sazby zvyšovala loni v červnu.

V tomto komentáři se však budu věnovat jiné věci. ČNB od poloviny loňského roku sází na devizový kurz, silnější korunu, a to na úkor dalšího zvyšování úrokových sazeb. Nabízí se tak otázka, zda to není od ČNB trochu krátkozraká politika a to i s ohledem na velmi vysoké, ale v důsledku přeci jen konečné a omezené devizové rezervy.

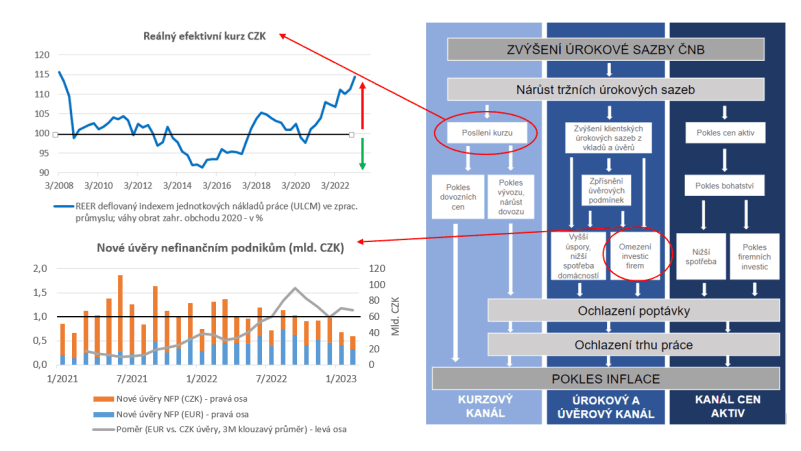

Osobně současnou situaci vnímám tak, že bankovní rada ČNB nerezignovala na používání úrokových sazeb, ale tak, že si je ČNB vědoma určitých omezení, která jsou s dalším zvyšováním úrokových sazeb spojena. Jednou z několika důležitých podmínek, které musí být podle ČNB splněny, aby došlo k udržitelnému poklesu inflace na inflační cíl, je snížení úvěrové aktivity. Vyjděme z transmisního mechanismu měnové politiky, kdy na začátku mámě jako nástroj úrokové sazby, které následně prostřednictvím kauzálních vztahů ekonomických proměnných vedou ke konečnému cíli, tj. inflaci. Zjednodušeně, pokud centrální banka zvyšuje úrokové sazby, tak by v konečném důsledku mělo dojít k omezení inflačních tlaků a snížení inflace.

Jednou z kauzalit je, že by vyšší úrokové sazby měly vést k tomu, že si domácnosti a firmy budou brát méně úvěrů. To se děje např. u hypoték, ale pokud jde o firemní úvěry, tak firmy toto „obcházejí“ zcela pragmaticky tím, že si berou levnější úvěry v eurech (viz graf Nové úvěry nefinančním podnikům). A účinnost měnové politiky ČNB, respektive úrokový a úvěrový kanál, je tak kvůli tomu snížena. Podíl nových eurových versus korunových úvěrů nefinančním podnikům se v posledních čtvrtletích obrátil, když se tuzemské firmy více úvěrují v eurech. V ČR věc nevídaná.

ČNB samozřejmě může dále sazby zvyšovat (ceteris paribus vyšší sazby vedou i k posílení koruny), ale za těchto okolností se pro ČR jako pro malou, otevřenou a exportně orientovanou ekonomiku nabízí tzv. utahovat měnovou politiku pomocí měnového kurzu i přes devizové intervence. Částečně podoba s kurzovým závazkem ČNB v letech 2013 – 2017. Reálný efektivní kurz koruny (viz graf) je nyní na nejvyšších hodnotách od r. 2008. Pro doplnění, reálný efektivní kurz (REER) odráží nominální posilování koruny a růst jednotkových nákladů práce. Čím více se REER nachází nad úrovní 100, k tím výraznější dochází ztrátě konkurenceschopnosti ČR, primárně českých exportních podniků.

Výsledně to tedy není ani tolik o tom, že by ČNB chtěla stůj co stůj používat měnový kurz, ale prostě o tom, že si je ČNB vědoma limitů nástrojů měnové politiky a že jí kromě kurzu vlastně mnoho jiných možností nezbývá. Jedná se vlastně o sázku na měnový kurz z donucení. Problém je, že při devizových intervencích na podporu koruny je ČNB limitována objemem devizových rezerv, jejichž objem však zůstává i nyní velmi vysoký (na konci března 129,3 mld. eur).

Autor článku:

Miroslav Novák

Hlavní ekonom společnosti Akcenta. Zkušenosti v oblasti bankovnictví Miroslav načerpal v UniCredit Group, kde působil na oddělení Treasury. Od roku 2010 pracuje jako analytik ve společnosti Akcenta. K oblastem jeho zájmu patří především problematika měnových kurzů. Miroslav Novák není ortodoxním zastáncem žádné ekonomické školy, což mu umožňuje hodnotit objektivně nejenom dění na finančních trzích, ale i na poli globální ekonomiky. Je autorem řady odborných článků a expertních komentářů, které pravidelně využívají přední česká i polská média. V Česku patří mezi nejcitovanější ekonomy.

Finanční trhy se mění velmi rychle. V Akcentě s nimi držíme krok

Německá stagnace testuje odolnost českého exportu. Co to znamená pro české firmy a kurz koruny?

Týdeník Akcenty 19. 1. – 25. 1. 2026

Česká ekonomika v roce 2025 ve znamení stabilizace, silné koruny a měnící se role exportu. V novém roce čeká firmy velké rozhodování, ne setrvačnost