Americká centrální banka avizuje, že v posledních měsících nedocházelo k dostatečnému pokroku ve zpomalování inflace ke 2 %

02. 05. 2024

Americká centrální banka (Fed) na zasedání v úvodu května podle předpokladů ponechala úrokové sazby beze změny a hlavní sazba (Federal Funds Rate – FFR) se tak i nadále nachází v rozmezí 5,25 – 5,50 %. Inflace v USA od začátku letošního roku překvapuje směrem nahoru, tj. zpomalování ke 2 % se v 1. čtvrtletí de facto zastavilo, a to především v tzv. jádrové složce. To platí jak pro CPI, tak i pro PCE inflaci.

Tato skutečnost (inflace přestala zpomalovat) se promítla i ve zveřejněné zprávě po zasedání Fedu. Američtí centrální bankéři sice kvitují, že rizika pro dosažení cílů Fedu v oblasti zaměstnanosti a inflace se za poslední rok posunula směrem k lepší rovnováze. Nově však hned navazuje věta, že v posledních měsících nedocházelo k dostatečnému pokroku ve zpomalování inflace ke 2 %. Předpokládám, že Fed musí nejprve tuto větu odstranit, aby začal sazby snižovat, čímž se de facto vylučuje to, že Fed sníží sazby v červnu. To podporuje i vyjádření, že není vhodné začít sazby snižovat dříve, než budou mít američtí centrální bankéři dostatečnou jistotu, že inflace směřuje udržitelně ke 2 %. Pokud by dubnová i květnová inflace výrazně překvapila směrem dolů a paralelně došlo i k výraznějšímu ochlazení na pracovním trhu, tak si lze teoreticky představit, že Fed v červnu sazby přeci jen sníží. Daleko pravděpodobnější však podle mě nyní je, že se první snížení úrokových sazeb v USA posouvá nejdříve na 3. čtvrtletí.

Fed rovněž informoval, že od června sníží prodeje cenných papírů (QT) ze současných 95 na 60 mld. dolarů měsíčně (prodeje vládních dluhopisů budou sníženy z měsíčního objemu 60 na 25 mld. dolarů, zatímco prodeje hypotečních zástavních listů MBS budou ponechány beze změny na 35 mld. dolarů měsíčně).

Zatímco zápis k zasedání Fedu se nesl v lehce jestřábím tónu (neplatí pro QT), tak následná tisková konference s šéfem Fedu J. Powellem vyzněla v holubičím duchu. Powell nepřímo odmítl dotazy na případné zvýšení sazeb. Podle něj je měnová politika Fedu dostatečně restriktivní a inflace podle něj začne postupně opět ustupovat. Fed bude podle něj pečlivě vyhodnocovat příchozí data a pokud nabude větší jistoty, že inflace udržitelně zpomaluje ke 2 %, tak začne sazby snižovat. Možný první termín snížení sazeb však nijak nekonkretizoval.

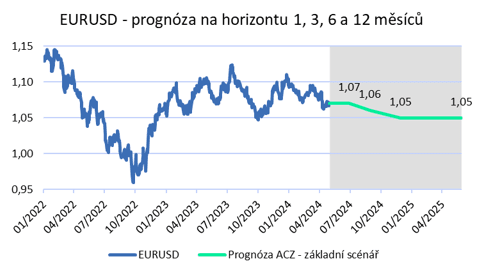

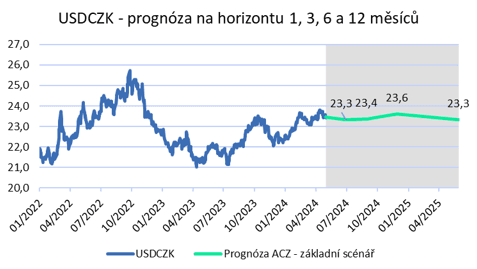

Co zasedání Fedu znamená pro americký dolar? Především je podle mě nutné zmínit to, že dolar zůstane extrémně citlivý na inflační čísla a statistiky z pracovního trhu. Čím větší bude rozdíl mezi tržním konsenzem a realitou, tím výraznější lze očekávat reakce dolaru. Vyšší inflace a silnější čísla z pracovního trhu znamenají posílení dolaru a to samé platí i naopak. Hlavní statistiky budou zveřejněny tento pátek (3/5) v podobě klíčových čísel z amerického pracovního trhu (NFP) a následně ve středu (15/5), kdy bude publikována dubnová CPI inflace. Dolar však bude velmi citlivý v podstatě na jakékoliv statistiky, které se týkají vývoje cen a stavu pracovního trhu. Již dnes (2/5) odpoledne např. jednotkové náklady práce z letošního 1. čtvrtletí. Pokud vyjdu z předpokladu, že z USA budou chodit solidní čísla a inflace nezačne zpomalovat, tak se dolar bude vůči euru i české koruně zatím držet i nadále na silnějších hodnotách (viz grafy níže).

Autor článku:

Miroslav Novák

Hlavní ekonom společnosti Akcenta. Zkušenosti v oblasti bankovnictví Miroslav načerpal v UniCredit Group, kde působil na oddělení Treasury. Od roku 2010 pracuje jako analytik ve společnosti Akcenta. K oblastem jeho zájmu patří především problematika měnových kurzů. Miroslav Novák není ortodoxním zastáncem žádné ekonomické školy, což mu umožňuje hodnotit objektivně nejenom dění na finančních trzích, ale i na poli globální ekonomiky. Je autorem řady odborných článků a expertních komentářů, které pravidelně využívají přední česká i polská média. V Česku patří mezi nejcitovanější ekonomy.

Finanční trhy se mění velmi rychle. V Akcentě s nimi držíme krok

Týdeník Akcenty 26. 1. - 1. 2. 2026

Německá stagnace testuje odolnost českého exportu. Co to znamená pro české firmy a kurz koruny?

Týdeník Akcenty 19. 1. – 25. 1. 2026