Klíčové události a ukazatele

- ČR: Hrubý domácí produkt ve 4. čtvrtletí po revizi zlepšen na +0,4 % k/k a +0,2 % r/r a za celý rok 2023 poklesl o 0,2 %.

- ČR: Index PMI ve výrobním sektoru v březnu vzrostl na 46,2 z únorových 44,3 bodu.

- Eurozóna: Spotřebitelské ceny HICP v březnu předběžně +0,8 % m/m a +2,4 % r/r a v jádrové složce +1,1 % m/m a +2,9 % r/r

- Eurozóna: Kompozitní index PMI v březnu finálně vzrostl na 50,3 z únorových 49,2 bodu.

- Polsko: Spotřebitelská inflace v březnu zpomalila na 1,9 % r/r a centrální banka (NBP) ponechala sazby beze změny (5,75 %).

- USA: Růst HDP ve 4. čtvrtletí revidován výše na 3,4 % k/k anualizovaně. Index ISM ve službách v březnu poklesl na 51,4 bodu.

Očekávané události a ukazatele

- ČR: Zahraniční obchod se zbožím (únor), Průmyslová a stavební produkce (únor)

- ČR: Index spotřebitelských cen (březen), Podíl nezaměstnaných osob (březen)

- Eurozóna: Zasedání Evropské centrální banky

- Německo: Zahraniční obchod se zbožím a průmyslová produkce (únor)

- USA: Index spotřebitelských cen (březen), Záznam z březnového zasedání centrální banky (Fed)

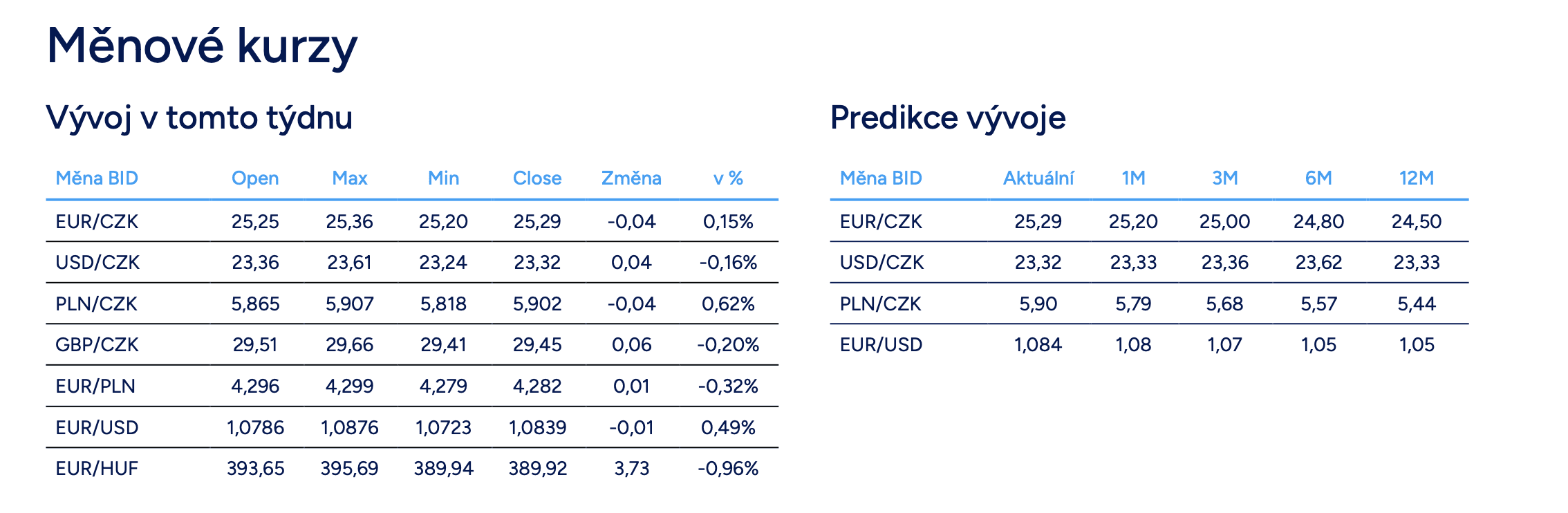

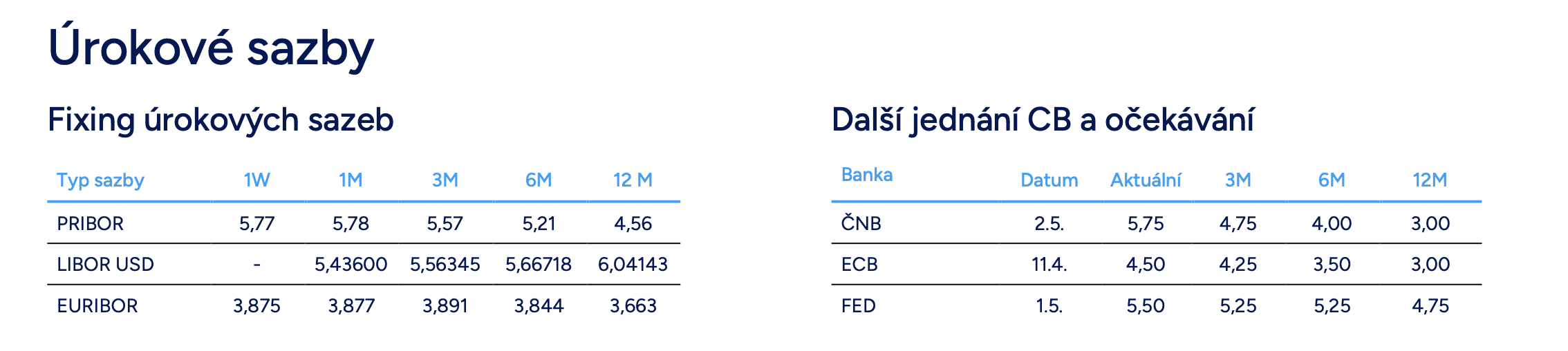

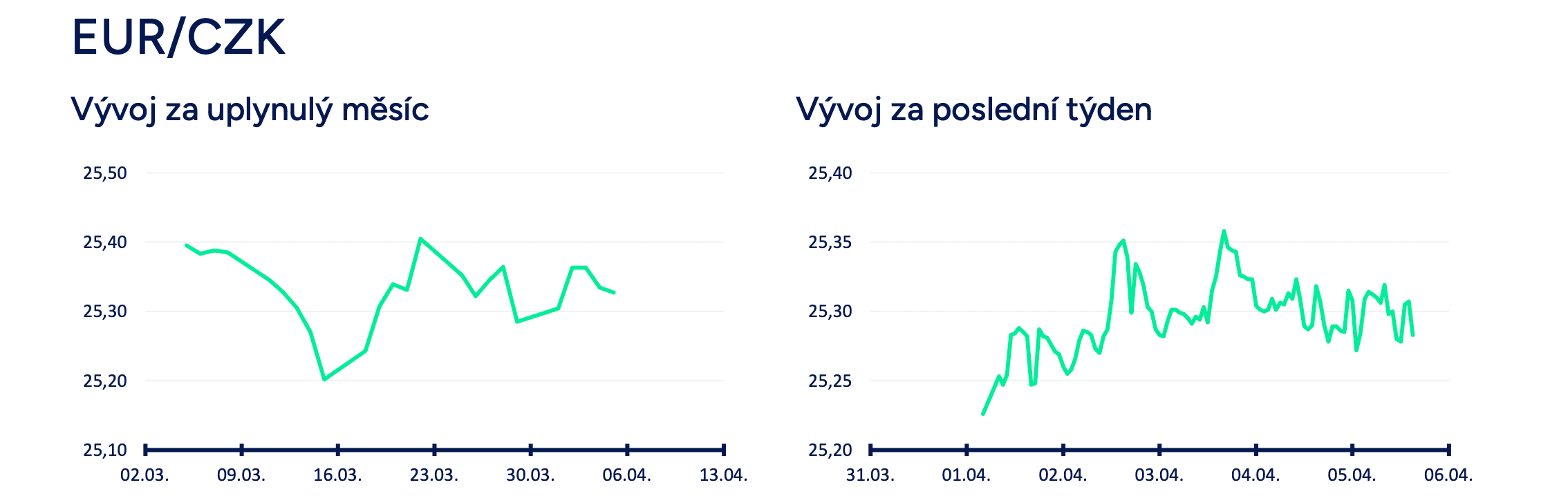

Vývoj EUR/CZK

- Obchodování koruny vůči euru se jak v závěru března, tak i na začátku dubna odehrávalo v širším okolí hladiny 25,30 CZK/EUR. Korunu výrazněji neovlivnily ani tuzemské statistiky zveřejněné v posledních dvou týdnech, ani vývoj na zahraničních trzích a výsledně ani nižší likvidita přes Velikonoce. Pokud se nestane nic mimořádného, tak se v podobném duchu může koruna vůči euru pohybovat i v příštím týdnu. Rizikem pro výraznější pohyby koruny v příštím týdnu jsou data z domácí ekonomiky (především březnová CPI inflace), zasedání Evropské centrální banky a v USA březnová CPI inflace.

- Záznam z březnového zasedání bankovní rady České národní banky (ČNB), na kterém došlo ke snížení úrokových sazeb o 50 bodů (hlavní sazba na 5,75 %), potvrdil, že pro snížení sazeb o 75 bodů hlasovala dvojice J. Frait a T. Holub. Ti argumentovali utlumenou domácí poptávkou, zhoršenými vyhlídkami v relevantních zahraničních ekonomikách, relativně vysokými úrovněmi úrokových sazeb z korunových úvěrů nefinančním podnikům či nově příchozími daty z tuzemské ekonomiky (především CPI inflace a to i v jádrové složce). K argumentům pro rychlejší pokles sazeb podle Holuba patří i restriktivní působení fiskální politiky v letošním roce, při kterém není nutné udržovat měnovou politiku tak přísnou. Aktuálně to podle mě vypadá, že stejný průběh budou mít zasedání bankovní rady i ve 2. čtvrtletí – pro rychlejší poklesl sazeb bude nadále hlasovat dvojice Frait, Holub, ale většina (zbylých pět členů) bude volit pokles sazeb „jen“ o 50 bodů. Riziky pro tento scénář jsou nová makroekonomická prognóza ČNB v květnu, kurz koruny a nově i růst cen ropy (především pokud by došlo k dalšímu nárůstu k hladině 100 USD za barel a výše).

- Ještě před Velikonocemi byly zveřejněny konjunkturální průzkumy za březen. Souhrnný indikátor důvěry (indikátor ekonomického sentimentu), vyjádřený bazickým indexem, se v březnu zvýšil o 3,6 bodu m/m na hodnotu 94,2. Důvěra rostla mezi podnikateli i mezi spotřebiteli. Zveřejněn byl rovněž zpřesněný odhad HDP za 4. čtvrtletí, který byl revidován nahoru. HDP stoupl o 0,4 % k/k a o 0,2 % r/r. V souhrnu za celý rok 2023 HDP klesl o 0,2 % (původně pokles o 0,4 %).

- V úvodu tohoto týdne poutal pozornost březnový index PMI ve výrobě (růst na 46,2 z únorových 44,3 bodu, což je nejvyšší hodnota od srpna 2022). Index PMI se sice nachází stále poměrně hluboko pod neutrální hladinou 50 bodů, tj. v pásmu kontrakce, ale pozitivně lze hodnotit skutečnost, že PMI od začátku letošního roku pozvolna roste a jeho hodnota je nejvyšší za poslední rok a půl. Do růstu PMI se v březnu kladně promítlo nižší tempo poklesu výroby a nových zakázek. Pracovní místa se redukovala nejnižším tempem za posledních 18 měsíců. Dodavatelské lhůty se mírně protáhly, ale ne díky vysoké poptávce, ale částečně kvůli narušení lodní přepravy v Rudém moři. S tím byl spojený i nárůst cen vstupů. Mírně v březnu poklesly zásoby. Výhled na slabou výkonost německé ekonomiky v letošním roce však podle mě zůstává společně se stále utlumenou zahraniční poptávkou hlavní bariérou výraznějšího oživení tuzemského průmyslu v nejbližších měsících.

- Hospodaření státního rozpočtu skončilo na konci března deficitem ve výši 105,0 mld. Kč. Po očištění o příjmy a výdaje na projekty z Evropské unie a finančních mechanismů činil schodek 99,1 mld. Kč. Maloobchodní tržby v únoru -0,8 % m/m a +1,6 % r/r. Maloobchod tak v únoru částečně korigoval silný lednový růst a do určité míry ochladil optimismus ohledně výrazného oživení spotřeby domácností na začátku letošního roku. Únorový maloobchod tak zklamal navzdory tomu, že spotřebitelská důvěra v únoru opět vzrostla a meziroční růst spotřebitelské inflace zpomalil na 2 %. V letošním roce lze podle mě očekávat růst maloobchodních tržeb v rozmezí 3–4 % a to v souvislosti s nižší inflací a reálným růstem mezd.

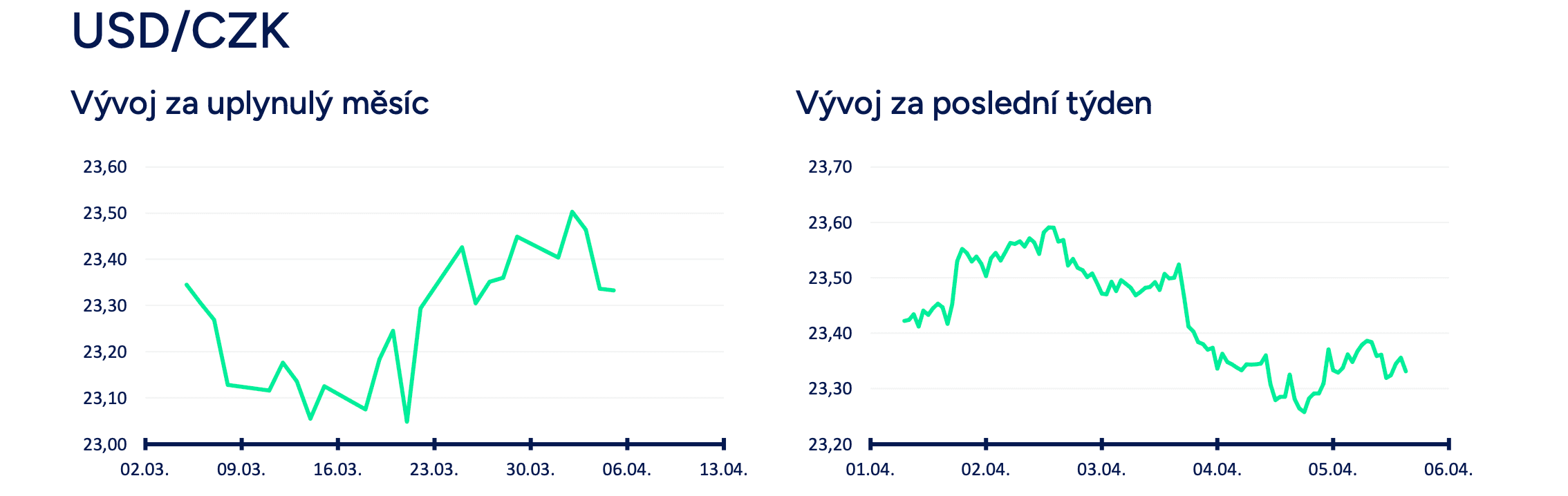

Vývoj USD/CZK

- Oslabování koruny vůči americkému dolaru v závěru dubna a na Velikonoční pondělí až k hladině 23,60 CZK/USD od úterý vystřídalo posilování koruny. Z dvoutýdenního nadhledu se tak obchodovalo primárně v rozmezí 23,30 – 23,50 CZK/USD. Výraznější pohyby panovaly na eurodolaru, kde dolar nejprve posiloval po silnějších číslech z USA, ale následně oslabil po o něco slabších statistikách v tomto týdnu (především index ISM ve službách). Celé 1. čtvrtletí bylo ohledně dolaru ve znamení nejistoty, kdy a jak rychle bude letos americký Fed snižovat úrokové sazby. A nutno říci, že ani na začátku 2. čtvrtletí není v tomto směru o mnoho jasněji. První snížení sazeb asi v červnu, ale další vývoj je hodně v mlze. Ostatně samotný přístup Fedu, kdy je odvislý od příchozích dat vytváří nejistotu, protože finanční trh může přeci jen příchozí statistky interpretovat trochu jinak než Fed. Kombinace uvolněné fiskální politiky, vyšší inflace ve službách a nízké nezaměstnanosti nabádá ohledně sazeb k opatrnosti. Dnes odpoledne (5/4) může ještě dolar výrazněji reagovat na březnová čísla z amerického pracovního trhu (NFP).

- Ze zveřejněných statistik v USA. V minulém týdnu byl vylepšen HDP za 4. čtvrtletí 2023 na 3,4 % k/k anualizovaně. Jádrová PCE inflace v únoru zvolnila na 2,8 % r/r z lednových 2,9 % r/r. V tomto týdnu index ISM ve výrobě v březnu vzrostl na 50,3 z únorových 47,8 bodu, ale index ISM ve službách v březnu poklesl na 51,4 z únorových 52,6 bodu. Hodně komentářů přišlo v tomto týdnu od amerických centrálních bankéřů (viz v oddílu EURUSD).

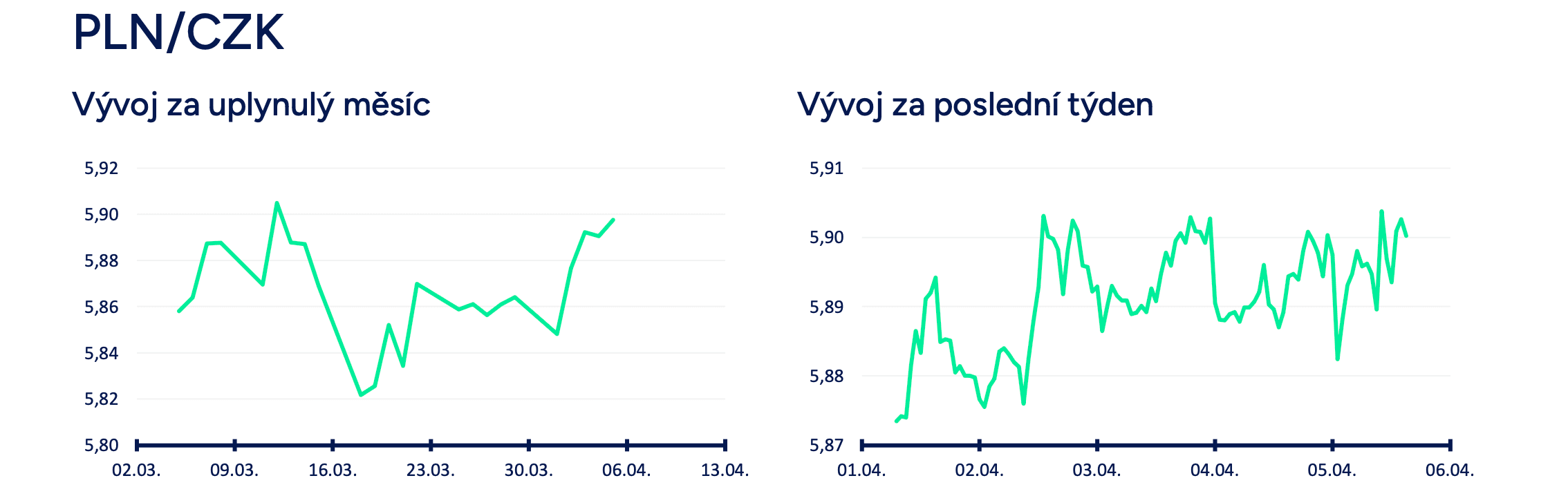

Vývoj PLN/CZK

- Koruna vůči polskému zlotému v posledních dvou týdnech oslabovala a obchodování se postupně vrátilo zpět k hladině 5,90 CZK/PLN. Stále nelze vyloučit další oslabení koruny blíže hranici 6 CZK/PLN, obzvláště pokud koruna vůči euru oslabí zpět k hladině 25,50 CZK/EUR a zlotý paralelně vůči euru posílí k hladině 4,25 PLN/EUR (maximum zlotého z konce r. 2019). Ve střednědobém horizontu je však podle mě vývoj koruny vůči zlotému z posledních měsíců neudržitelný (prudké posilování zlotého), a proto i nadále předpokládám, že se obchodování bude postupně vracet zpět k hladině 5,50 CZK/PLN.

- Polská centrální banka (NBP) ponechala na svém zasedání sazby dle očekávání beze změny, a to již pošesté v řadě. Hlavní sazba tak setrvala na úrovni 5,75 %. NBP se tak i nadále drží opatrnějšího a mírně jestřábího přístupu, ačkoli ve svém prohlášení byla o něco optimističtější, co se týče hodnocení vývoje polské ekonomické aktivity. Polská CPI inflace v březnu zpomalila na 1,9 % r/r a již druhý měsíc v řadě zůstává v cílovém rozmezí 1,5 – 3,5 %. Přetrvávají však proinflační rizika (konec nulové sazby DPH u potravin od 1. dubna a nejistota ohledně platnosti regulace cen energií – strop na ceny energií by měl skončit v polovině letošního roku). Kromě toho zůstává i nadále na vysoké úrovni jádrová inflace (v únoru 5,4 % r/r). Podnikatelská aktivita v polském výrobním sektoru (PMI) již téměř dva roky klesá, v březnu tempo poklesu mírně zpomalilo (48,0 bodu).

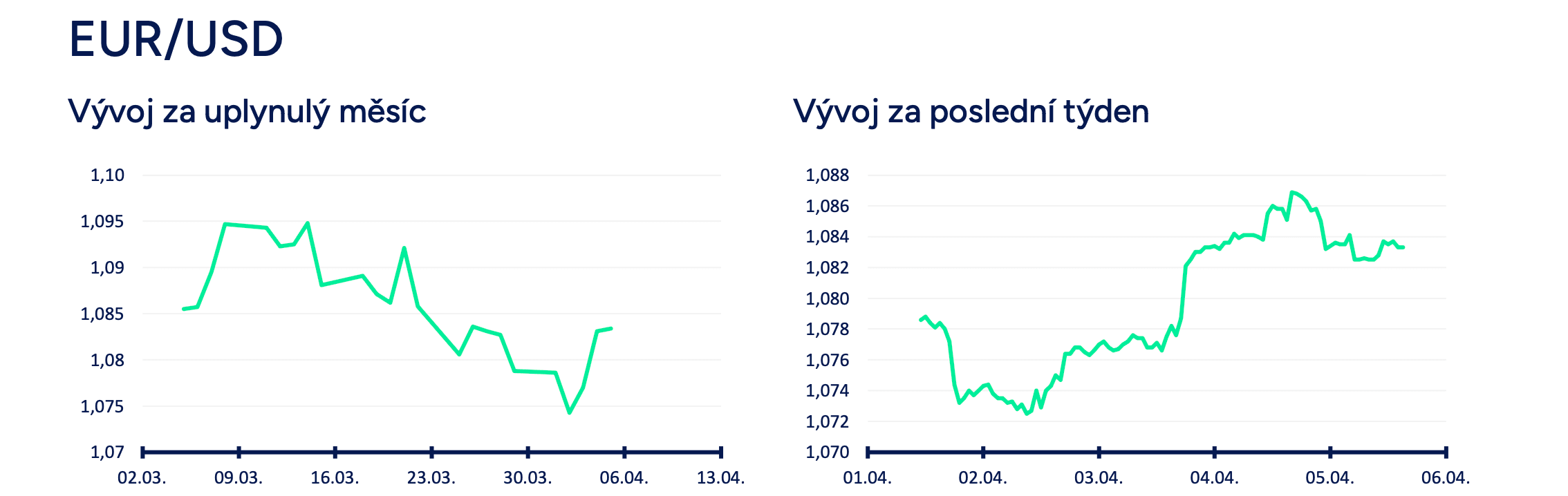

Vývoj EUR/USD

- Na hlavním měnovém páru euro v závěru března, a ještě na Velikonoční pondělí oslabovalo (až úroveň 1,073 USD/EUR), ale v dalších dnech týdne euro posilovalo a vrátilo se nad hladinu 1,08 USD/EUR, k čemuž přispěl i překvapivý pokles indexu ISM ve službách. V souhrnu za poslední dva týdny se obchodovalo v rozmezí 1,073 – 1,087 USD/EUR. Tyto řádky jsou psány ještě před zveřejněním březnových čísel z amerického pracovního trhu (NFP), které se téměř vždy promítnou do výraznějších pohybů na eurodolaru. Předpokládám, že se obchodování na eurodolaru zatím v nejbližších týdnech i nadále udrží v rozmezí 1,07 – 1,11 USD/EUR. V relativně úzkém pásmu 1,05 – 1,12 USD/EUR se na eurodolaru obchoduje již pět čtvrtletí. Kurzotvornými faktory budou v příštím týdnu březnová CPI inflace v USA a zasedání Evropské centrální banky (ECB), na kterém však podle mě centrální bankéři úrokové sazby ještě snižovat nebudou a počkají si až na červen.

- Z makroekonomických statistik v eurozóně. Index PMI ve službách v březnu finálně vzrostl na 51,5 z únorových 50,2 bodu, což je nejvyšší hodnota od loňského června. Ekonomická aktivita v eurozóně se v závěru 1. čtvrtletí zlepšila a s ní zároveň i vyhlídky na růst evropské ekonomiky ve 2. čtvrtletí. Slabší však zůstává i nadále situace ve výrobním sektoru, kde PMI v březnu poklesl na 46,1 z únorových 46,5 bodu. Kompozitní PMI (služby + výroba) se v březnu díky zlepšení ve službách dostal nad neutrální hladinu 50 bodů a to poprvé od loňského května. Pozornost poutal rovněž předběžný odhad spotřebitelské inflace (HICP) v eurozóně (+0,8 % m/m a +2,4 % r/r) a v jádrové složce (+1,1 % m/m a +2,9 % r/r). Stále poměrně vysoko (4,0 % r/r) se však nachází inflace ve službách a v průběhu letošního roku bude tato inflace odeznívat jen pozvolna. Míra nezaměstnanosti v únoru setrvala na 6,5 %.

- Tento týden byl bohatý na komentáře centrálních bankéřů v USA. Podle šéfa Fedu J. Powella nedávná data podstatně nemění celkový obraz americké ekonomiky a je stále příliš brzy určit, jak moc bude inflace odolná vůči dalšímu zpomalení. Březnová CPI inflace v USA bude zveřejněna v příštím týdnu a hlavní pozornost bude opět upřena především na jádrovou složku. Powell rovněž zmínil, že trh práce zůstává odolný a nevyžaduje, aby Fed musel začít preventivně snižovat úrokové sazby. V podobném duchu, tj. že inflace je zatím stále příliš vysoko a Fed nic vyloženě nenutí začít hned snižovat úrokové sazby, se vyslovovali i další centrální bankéři. Tyto komentáře výsledně potvrzují můj předpoklad, že Fed začne snižovat úrokové sazby nejdříve v červnu, pokud tedy inflace nezačne překvapovat rychle směrem dolů.

Autor článku:

Miroslav Novák

Hlavní ekonom společnosti Akcenta. Zkušenosti v oblasti bankovnictví Miroslav načerpal v UniCredit Group, kde působil na oddělení Treasury. Od roku 2010 pracuje jako analytik ve společnosti Akcenta. K oblastem jeho zájmu patří především problematika měnových kurzů. Miroslav Novák není ortodoxním zastáncem žádné ekonomické školy, což mu umožňuje hodnotit objektivně nejenom dění na finančních trzích, ale i na poli globální ekonomiky. Je autorem řady odborných článků a expertních komentářů, které pravidelně využívají přední česká i polská média. V Česku patří mezi nejcitovanější ekonomy.

Finanční trhy se mění velmi rychle. V Akcentě s nimi držíme krok

Týdeník Akcenty 26. 1. - 1. 2. 2026

Německá stagnace testuje odolnost českého exportu. Co to znamená pro české firmy a kurz koruny?

Týdeník Akcenty 19. 1. – 25. 1. 2026