Klíčové události a ukazatele

- ČR: Ceny průmyslových výrobců v říjnu +0,1 % m/m a +0,8 % r/r. Ceny zemědělských výrobců v říjnu prudce vzrostly o 6,9 % m/m a 2,4 % r/r.

- Eurozóna: Index spotřebitelských cen (HICP) v říjnu finálně +0,3 % m/m a +2,0 % r/r a v jádrové složce +2,7 % r/r.

- Eurozóna: Index PMI ve službách v listopadu předběžně poklesl na 49,2 z říjnových 51,6 bodu a PMI ve výrobě poklesl na 45,2 z říjnových 46,0 bodu.

- Německo: Hrubý domácí produkt ve 3. čtvrtletí podle zpřesněného odhadu revidován níže na +0,1 % k/k a -0,3 % r/r.

- Polsko: Index spotřebitelských cen (CPI) v říjnu v jádrové složce zvolnil na 4,1 % r/r ze zářijových 4,3 % r/r.

- USA: Smíšená říjnová čísla z trhu nemovitostí – zahájené stavby domů poklesly o 3,1 % m/m, stavební povolení poklesly o 0,6 % m/m, avšak prodeje starších domů vzrostly o 3,4 % m/m.

Očekávané události a ukazatele

- ČR: Konjunkturální průzkumy (listopad). Hrubý domácí produkt (3. čtvrtletí) – zpřesněný odhad.

- Eurozóna: Index spotřebitelských cen (HICP) – předběžný odhad.

- Německo: Index podnikatelského klimatu Ifo (listopad). Index spotřebitelských cen (listopad) – předběžný odhad.

- Polsko: Hrubý domácí produkt (3. čtvrtletí) – zpřesněný odhad. Index spotřebitelských cen (CPI) – předběžný odhad.

- USA: Hrubý domácí produkt (3. čtvrtletí) – zpřesněný odhad. Jádrová inflace PCE (říjen).

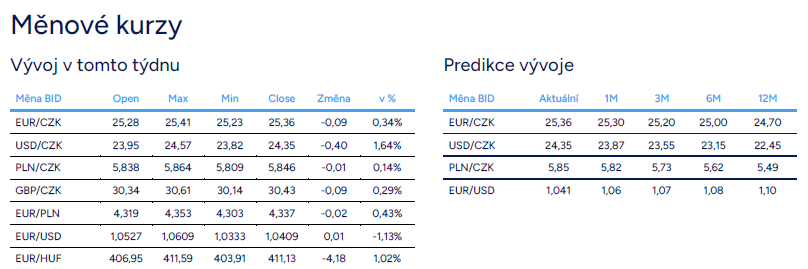

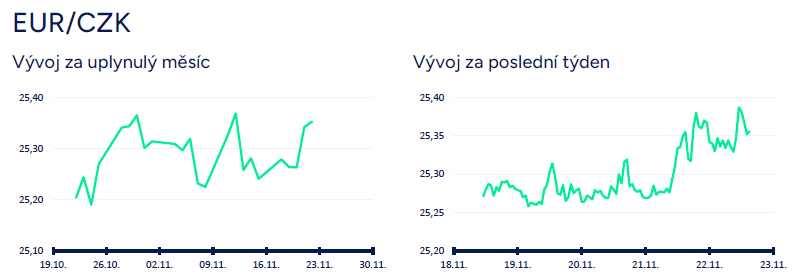

Vývoj EUR/CZK

- Obchodování koruny vůči euru i v tomto týdnu nadále pokračovalo v rozmezí 25,20 – 25,40 CZK/EUR. S přimhouřením oka se v tomto rozmezí koruna pohybuje od začátku října, tj. již téměř dva měsíce. Konkrétně v tomto týdnu, respektive v jeho druhé polovině, koruna oslabila a v pátek dopoledne krátce testovala hladinu 25,40 CZK/EUR. Důvodem byl vývoj na hlavním měnovém páru EURUSD, kde euro během čtvrtku a pátku oslabovalo a v pátek ráno zamířilo pod hladinu 1,04 USD/EUR. Vztah je takový, že s posilováním dolaru obvykle koruna oslabuje.

- V závěru listopadu i v prosinci se může koruna vůči euru i nadále pohybovat ve výše uvedeném rozmezí 25,20 - 25,40 CZK/EUR, případně až 25,50 CZK/EUR. Zároveň je však nutné zdůraznit, že se zvyšuje riziko výraznějšího oslabení koruny nad hladinu 25,50 CZK/EUR do konce letošního roku. Za prvé totiž nelze vůbec vyloučit, že bude na hlavním měnovém páru (EURUSD) dále posilovat americký dolar směrem k paritě, což by korunu dostávalo pod silnější prodejní tlak. Za druhé dochází k nárůstu geopolitického rizika, což koruně rovněž neprospívá. Za třetí se zhoršují čísla z evropské ekonomiky (listopadová PMI ve Francii i v Německu). A za čtvrté a rozhodně ne v neposlední řadě se zhoršují vyhlídky domácího hospodářského růstu pro rok 2025, který je navíc lemován celou řadou nejistot v čele s nárůstem obchodního protekcionismu.

- Kombinace utlumeného růstu evropské ekonomiky a slabšího globálního obchodu české ekonomice a tím pádem i koruně vůbec neprospívá. Minimálně pro první polovinu příštího roku se tak jeví pravděpodobně, že se koruna vůči euru bude nacházet nad hranicí 25 CZK/EUR (pásmo 25 – 25,50 CZK/EUR) a případné posílení koruny zpět pod 25 CZK/EUR se odehraje až ve druhé polovině roku, a to pouze za předpokladu zlepšení růstové a exportní dynamiky. Zároveň nelze vyloučit, že se koruna může po část tohoto období pohybovat ještě na slabších hodnotách blíže hladině 26 CZK/EUR. Otázkou poté je, jak by na tuto skutečnost reagovala bankovní rada České národní banky (ČNB). Stále mějme na paměti, že si ČNB výraznější oslabování koruny nepřeje (část bankovní rady stále zmiňuje proinflační rizika). Zároveň však nová (listopadová) makroekonomická prognóza ČNB generuje slabší koruny až do roku 2026 (rozmezí 25,3 – 25,6 CZK/EUR), takže koruna řádově slabší o 2–3 % oproti současným úrovním a prognóze ČNB by podle mě nebyla důvodem k tomu, aby ČNB začala intervenovat jako tomu bylo např. v roce 2022. A v případě slabší koruny by podle mě bankovní rada spíše zastavila snižování úrokových sazeb a devizové intervence si ponechala v záloze.

- Domácí makroekonomický kalendář byl v tomto týdnu poměrně prázdný. Za pozornost stály především říjnové ceny výrobců. A vzhledem k růstu cen potravin v posledních měsících především ceny zemědělských výrobců (+6,9 % m/m a +2,4 % r/r). Zatímco po celý letošní rok byl vývoj cen v zemědělství poměrně utlumený, tak v posledních dvou měsících, a především v říjnu, došlo k razantnímu nárůstu meziměsíční dynamiky (+6,9 %). Detailněji v meziměsíčním srovnání vzrostla především rostlinná výroba (+10,5 %), zatímco živočišná rostla umírněně (+1,9 %). Vývoj cen zemědělských výrobců je rizikem pro vyšší růst cen potravin v nadcházejících měsících i pro rok 2025, kde bude navíc v meziročním srovnání působit nižší statistická základna (leden až srpen). Růst cen průmyslových výrobců zůstává zatím utlumený a v říjnu +0,1 % m/m a +0,8 % r/r. Ceny stavebních prací v říjnu +0,3 % m/m a +2,3 % r/r. Ceny tržních služeb pro podniky +0,5 % m/m a +3,6 % r/r.

- V příštím týdnu budou zveřejněn listopadové konjunkturální průzkumy a v závěru týdne zpřesněný odhad HDP za 3. čtvrtletí.

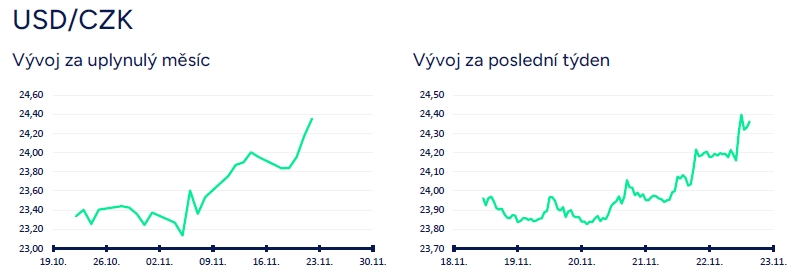

Vývoj USD/CZK

- Obchodování koruny vůči americkému dolaru se v první polovině týdne stabilizovalo lehce pod hladinou 24 CZK/USD. Ve druhé polovině týdne však v návaznosti na vývoj na eurodolaru (prudké posilování dolaru) koruna oslabila až k úrovni 24,50 CZK/USD v pátek dopoledne, což jsou nejslabší hodnoty české měny od listopadu 2022. V případě, že bude v nejbližších týdnech na eurodolaru dále prudce posilovat americký dolar směrem k paritě, tak je jasné, že i koruna vůči dolaru bude velmi výrazně ztrácet. Hypoteticky posílení dolaru k paritě, tj. 1 USD/EUR, by znamenalo oslabení koruny na 25,40 CZK/USD (pokud vyjdu předpokladu stabilní koruny vůči euru). Na čem bude záviset případné další posilování dolaru? Za prvé na dalším rozšiřování rozdílu mezi eurovými a dolarovými sazbami ve prospěch dolaru a za druhé na makroekonomických číslech z eurozóny a z USA. Více v oddílu EURUSD.

- Makroekonomický kalendář v USA byl v tomto týdnu relativně prázdný. Smíšená byla říjnová čísla z trhu nemovitostí, když zahájené stavby domů poklesly o 3,1 % m/m a stavební povolení o 0,6 % m/m. Prodeje starších domů však vzrostly o 3,4 % m/m. Na pracovním trhu pokračoval sestupný trend nových týdenních žádostí o podporu v nezaměstnanosti (do 16/11 jen 213 tis.). Index výrobní aktivity v okolí Philadelphie v listopadu poklesl na -5,5 ze říjnových 10,3 bodu (pokračuje velmi vysoká rozkolísanost indexu z posledních měsíců).

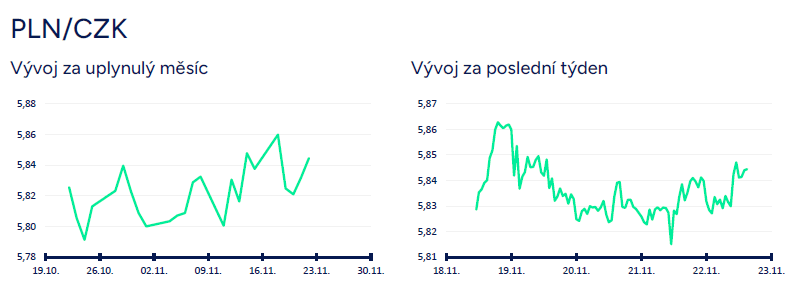

Vývoj PLN/CZK

- K aktuálnímu vývoji koruny vůči polskému zlotému těžko napsat něco nového. Obchodování v tomto týdnu probíhalo převážně pod hladinou 5,85 CZK/PN. Obě středoevropské měny zatím vůči euru dokáží ustát prudké posilování amerického dolaru. Z dlouhodobějšího nadhledu (měsíce) nadále předpokládám posilování koruny směrem k úrovni 5,50 CZK/PLN. Rizikem je slabší kurz koruny vůči euru po větší část roku 2025.

- Z makroekonomických statistik byla v Polsku zveřejněna říjnová jádrová spotřebitelská inflace (bez cen potravin a energií), která zpomalila na 4,1 % r/r ze zářijových 4,3 %. Za tímto zpomalením však stál primárně efekt vysoké srovnávací základny v loňském roce. Za pozornost stála také vyjádření členů polské centrální banky (NBP). Dle H. Wnorovského listopadová projekce NBP nenabízí prostor pro snižování sazeb v 1. čtvrtletí 2025. Podle I. Dąbrowského by pak ke snížení sazeb mohlo dojít mezi březnem a červencem. Podle mě lze očekávat první snížení sazeb ve 2. čtvrtletí 2025, alternativně již v 1. čtvrtletí v případě výraznějšího zhoršení ekonomické aktivity.

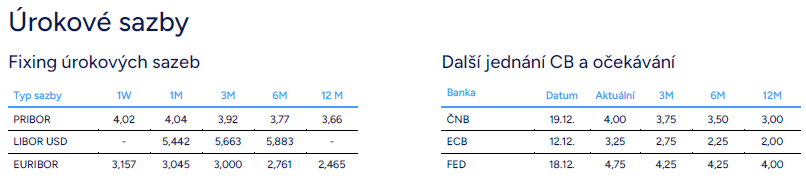

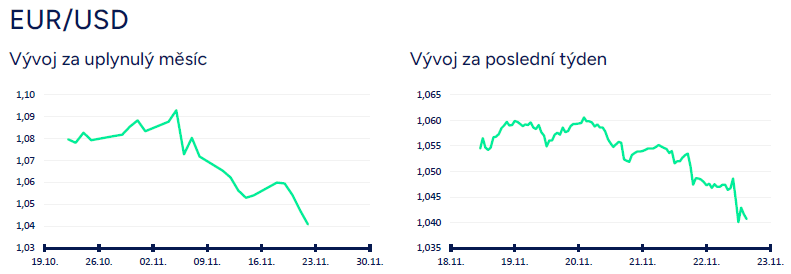

Vývoj EUR/USD

- Na hlavním měnovém páru byla první polovina týdne ve znamení konsolidace na eurodolaru nad hladinou 1,05 USD/EUR. Druhá půlka týdne však již byla o něčem jiném. Ve čtvrtek odpoledne euro oslabilo lehce pod hladinu 1,05 USD/EUR a byla testována eurová minima z loňského října. V pátek dopoledne v návaznosti na velmi slabé indexy podnikatelských nálad v eurozóně (PMI) euro prudce oslabilo pod hladinu 1,04 USD/EUR (nejslabší hodnoty eura od listopadu 2022). Technická poznámka – na grafu není posílení pod hladinu 1,04 USD/EUR vidět, a to z důvodu konstrukce grafu (hodinový interval se zobrazením zavírací ceny, nikoliv minimálních a maximálních hodnot).

- Pokud vyjdu z toho, že Evropská centrální banka (ECB) je ohledně úrokových sazeb rozdělná zhruba půl na půl (jedna polovina pro rychlejší pokles sazeb, druhá pro opatrnější pokles), tak slabé indexy PMI v kombinaci s narůstajícím geopolitickým rizikem a zhoršujícími se vyhlídkami pro rok 2025 (protekcionismus) zvyšují pravděpodobnost rychlejšího snižování úrokových sazeb ze strany ECB. A to jak v prosinci (50 bodové snížení sazeb opět více ve hře), tak i v 1. čtvrtletí roku 2025. A tím se opět dostáváme k rozšiřujícímu se úrokovému diferenciálu mezi eurovými a dolarovými sazbami ve prospěch dolaru, což dolaru samozřejmě pomáhá, a i nadále může pomáhat v dalších ziscích. Pokud bude v dalších týdnech probíhat podobný vývoj (slabá čísla z eurozóny a dobrá čísla z USA a do toho se bude dále rozšiřovat rozdíl mezi tržními sazbami ve prospěch dolaru), tak se šance na testování parity (1 USD/EUR) do konce letošního roku dost výrazně zvyšují.

- Krátce k makroekonomickým statistikám. Spotřebitelská inflace (HICP) v eurozóně v říjnu finálně +0,3 % m/m a +2,0 % r/r a v jádrové složce +0,2 % m/m a +2,7 % r/r. ECB do konce letošního roku počítá se zrychlením meziroční inflace, takže návrat listopadové inflace nad 2 % (předběžný odhad v příštím týdnu) rozhodně neznamená, že ECB nebude v prosinci uvažovat o snížení sazeb o 50 bodů. Růst německé ekonomiky (HDP) byl za 3. čtvrtletí revidován mírně dolů na +0,1 % k/k a -0,3 % r/r. Předběžné odhady indexů podnikatelských nálad PMI za listopad výrazně zklamaly. Za celou eurozónu kompozitní PMI v listopadu poklesl na 48,1 (nejslabší hodnota od letošního ledna) ze říjnových 50,0 bodu. PMI ve službách propadl na 49,2 ze říjnových 51,6 bodu. PMI ve výrobě poklesl na 45,2 ze říjnových 46,0 bodu. Znepokojivý je především pokles PMI ve službách pod neutrální hladinu 50 bodů, což se v listopadu týkalo obou hlavních evropských ekonomik (Německo 49,4 bodu a Francie 45,7 bodu). Služby totiž doposud v letošním roce kompenzovaly slabý výkon výrobního sektoru, což však již pro listopad neplatilo. Ekonomika eurozóny tak ve 4. čtvrtletí pravděpodobně směřuje do mezikvartálního poklesu.

Finanční trhy se mění velmi rychle. V Akcentě s nimi držíme krok

Německá stagnace testuje odolnost českého exportu. Co to znamená pro české firmy a kurz koruny?

Týdeník Akcenty 19. 1. – 25. 1. 2026

Česká ekonomika v roce 2025 ve znamení stabilizace, silné koruny a měnící se role exportu. V novém roce čeká firmy velké rozhodování, ne setrvačnost