Klíčové události a ukazatele

- ČR: Spotřebitelské ceny v červenci +0,7 % m/m a +2,2 % r/r a v jádrové složce +1,1 % m/m a +2,3 % r/r.

- Eurozóna: HDP ve 2. čtvrtletí podle zpřesněného odhadu +0,3 % k/k a +0,6 % r/r.

- Německo: Index PMI ve službách v srpnu předběžně poklesl na 51,4 bodu a index PMI ve výrobě na 42,1 bodu.

- Polsko: HDP ve 2. čtvrtletí předběžně +1,5 % k/k a +3,2 % r/r. Průmyslová produkce -0,2 % m/m a +2,2 % r/r (sezónně očištěno).

- USA: Spotřebitelské ceny CPI v červenci +0,2 % m/m a +2,9 % r/r a v jádrové složce +0,2 % m/m a +3,2 % r/r. Maloobchodní tržby v červenci +1,0 % m/m a +2,7 % r/r.

Očekávané události a ukazatele

- ČR: Konjunkturální průzkumy (srpen). Hrubý domácí produkt (2. čtvrtletí) – zpřesněný odhad.

- Eurozóna: Hrubý domácí produkt (2. čtvrtletí) – zpřesněný odhad. Index spotřebitelských cen HICP (srpen) – předběžně.

- Německo: Index podnikatelského klimatu Ifo (srpen). Hrubý domácí produkt (2. čtvrtletí) – finálně.

- Polsko: Hrubý domácí produkt (2. čtvrtletí) – zpřesněný odhad. Index spotřebitelských cen CPI (srpen) – předběžně.

- USA: Hrubý domácí produkt (2. čtvrtletí) – zpřesněný odhad. Jádrový deflátor výdajů na osobní spotřebu PCE (červenec)

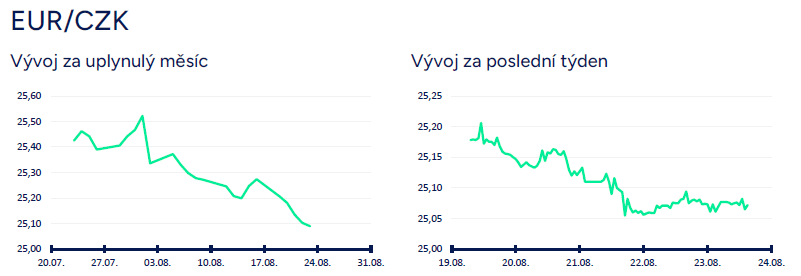

Vývoj EUR/CZK

- Koruna vůči euru od začátku srpna, respektive po srpnovém zasedání bankovní rady České národní banky (ČNB), posiluje a v průběhu tohoto týdne se obchodování dostalo již těsně nad hranici 25 CZK/EUR. O tom, že se obchodování s korunou po jejím oslabení na začátku léta (červen/červenec) pravděpodobně následně stabilizuje v rozmezí 25 – 25,50 CZK/EUR, jsem několikrát psal.

- Udrží se ještě koruna v závěru srpna a během září ve zmiňovaném rozmezí 25 – 25,50 CZK/EUR nebo se jí otevírají dveře k dalšímu posilování hlouběji pod hranici 25 CZK/EUR a k testování letošních maxim (24,60 CZK/EUR)? Domnívám se, že první varianta (pokračování obchodování v rozmezí 25 – 25,50) je pravděpodobnější. Výhled na silnější oživení české ekonomiky ve druhé polovině letošního roku totiž začíná dostávat stále větší trhliny. Tvrdých statistik za léto zatím mnoho nemáme, když červencová čísla z průmyslu, maloobchodu, stavebnictví či zahraničního obchodu budou zveřejněna až na začátku září. Z měkkých ukazatelů (konjukturální průzkumy, PMI) to však vypadá, že se žádný hospodářský rozjezd nekoná. Naopak. Pokud k tomu přimíchám slabá čísla z Německa, které se ve druhé polovině roku může dostat reálně do recese, tak budeme možná rádi, když se udrží růstové tempo české ekonomiky z první poloviny letošního roku. Především z německého průmyslu jsou čísla opravdu velmi slabá, což v tomto týdnu opět dokumentoval srpnový index PMI ve výrobě (42,1 bodu).

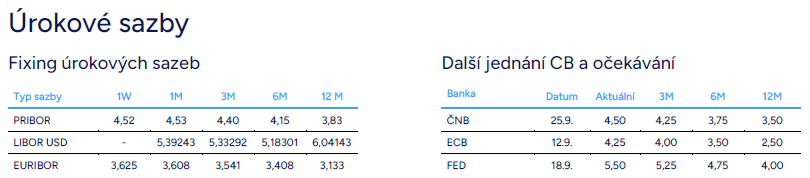

- Druhým faktorem, který podle mě hovoří proti dalšímu posilování koruny v nejbližších týdnech, je riziko výrazného nárůstu negativního sentimentu na finančních trzích během září. Začátek srpna jasně ukázal, jak moc jsou nyní finanční trhy citlivé na slabší čísla z americké ekonomiky, které zavánějí recesí. Normálně je většinou září měsícem, kdy dochází k nárůstu rizika na finančních trzích s možným negativním přesahem na měny rychle se rozvíjejících trhů. A tento zářijový efekt může být letos ještě silnější. Případná horší srpnová čísla z amerického pracovního trhu totiž mohou hned zkraje září znovu rozproudit obavy z blížící se recese v USA a zpustit opětovné výprodeje na akciových trzích. V září zároveň zasedají centrální banky v eurozóně (12/9) i v USA (18/9) a na konci září i v ČR (25/9). V USA téměř jistě Fed poprvé od března 2020 sníží úrokové sazby. V neposlední řadě se blíží i prezidentské volby v USA, takže i politika bude v září větším zdrojem nejistoty.

- Ve zkratce výše uvedené faktory podle mě hovoří proti dalšímu posilování koruny v nejbližších týdnech. Na druhou stranu je nutné zmínit, že by koruně mohlo pomáhat případné rychlé oslabování amerického dolaru, pokud by z americké ekonomiky chodila slabá čísla a finanční trh by začal naceňovat, že Fed bude do konce letošního roku prudce snižovat úrokové sazby. Spíše se však domnívám, že by koruně i při oslabování dolaru bránila v posilování vůči euru vyšší riziková averze na finančních trzích.

- Z pohledu domácích makroekonomických statistik stojí v příštím týdnu za pozornost srpnové konjunkturální průzkumy (26/8). Bude důležité sledovat, jak si vedl průmysl (v červenci výrazný propad důvěry, který vymazal růst průmyslové důvěry za červen), jehož výsledky vykazují v letošním roce vysokou kolísavost. A to především kvůli velmi proměnlivému očekávanému vývoji výrobní činnosti v tříměsíčním výhledu. Důležité bude rovněž sledovat, zda pokračoval pozvolný pokles spotřebitelské důvěry z předchozích měsíců. V samotném závěru srpna (30/8) bude zveřejněn zpřesněný odhad HDP za letošní 2. čtvrtletí včetně struktury. Podle předběžného odhadu z konce července HDP rostl o 0,3 % k/k a o 0,4 % r/r, když kladně k mezikvartálnímu růstu HDP přispěla především domácí poptávka, zatímco negativní vliv měla zahraniční poptávka.

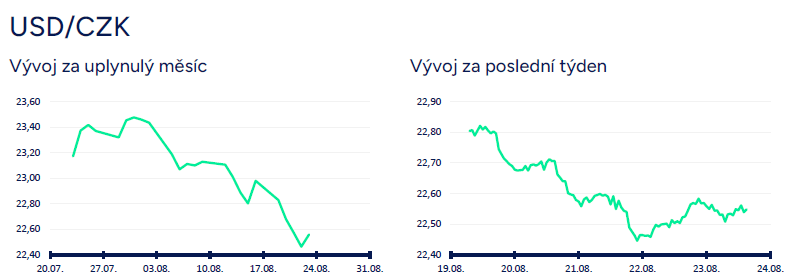

Vývoj USD/CZK

- Koruna vůči americkému dolaru v tomto týdnu výrazně posilovala, a to až pod hladinu 22,50 CZK/USD (nejsilnější hodnoty koruny od začátku letošního roku). Důvodem byl vývoj na eurodolaru, kde dolar výrazně oslaboval. Více k dalšímu možnému vývoji koruny vůči dolaru v oddílu EURUSD (vývoj na EURUSD má zásadní vliv na USDCZK). Tyto řádky jsou psány před dnešním (23/8) vystoupením šéfa Fedu J. Powella na symposiu v Jackson Hole (od 16 hod.), které může pozdě odpoledne s kurzem dolaru ještě pořádně zahýbat. Zasedání Jackson Hole se věnuji níže.

- Z makroekonomických statistik v USA stály v tomto týdnu za pozornost např. nové týdenní žádosti o podporu v nezaměstnanosti (mírný růst žádostí na 232 tis.) či záznam z červencového zasedání amerického Fedu (záznam potvrdil, že jsou američtí centrální bankéři na zářijovém zasedání připraveni snížit úrokové sazby). Pokud se ještě vrátím k americkému pracovnímu trhu, tak v USA tamní Úřad statistiky práce (Bureau of Labor Statistics) za období duben 2023 až březen 2024 revidoval počet nově vytvořených pracovních míst (NFP) dolů o 818 tis., tj. v průměru o 68 tis. měsíčně méně. Původní čísla ukazovala, že v tomto období bylo vytvořeno 2,9 mil. nových míst, tj. po revizi skoro o 30 % méně. Jedná se o největší revizi směrem dolů od r. 2009, tj. od doby finanční krize. Pracovní trh se tak v USA v posledním roce ochlazoval rychleji, než se předpokládalo. Lze očekávat, že dolar bude na všechny příchozí statistiky z amerického pracovního trhu v nejbližších týdnech mimořádně citlivý a nejvíce samozřejmě na hlavní ukazatel NFP.

- Nejdůležitější událost tohoto týdne se odehraje až v jeho samotném závěru, když dnes odpoledne (od 16 hod.) bude mít na konferenci v Jackson Hole projev šéf Fedu J. Powell. Co očekávat? Powell pravděpodobně oficiálně potvrdí, že si jsou centrální bankéři dostatečně jistí vývojem inflace, takže v září budou moct přikročit ke snížení úrokových sazeb. Zároveň se pozornost Fedu začne více ubírat k situací na pracovním trhu a Powell může více akcentovat rizika růstu nezaměstnanosti. Výsledně však předpokládám, že Powell bude směrem do 4. čtvrtletí hodně nekonkrétní. Zmíní odvislost budoucích kroků Fedu od příchozích dat a o nic jasnější nebude ani vyjádření k září (snížení sazeb ano, ale jestli rovnou o 50 bodů, to se pravděpodobně nedozvíme). S nastíněnými body finanční trh již počítá a jsou v eurodolaru započteny. Výraznější pohyby dolaru by mohly přijít v případě, pokud Powell finanční trhy zklame. A to buď optimističtějším výhledem na ekonomický vývoj do konce roku (nižší potřeba Fedu snižovat rychle sazby), na což by dolar pravděpodobně okamžitě reagoval posílením. Anebo tím, že by Powell některý z bodů dostatečně nezmínil. V každém případě bude projev Powella určitou předehrou pro září, kdy bude zveřejněna řada důležitých statistik a zároveň jak Fed, tak i evropská ECB přistoupí ke snížení úrokových sazeb.

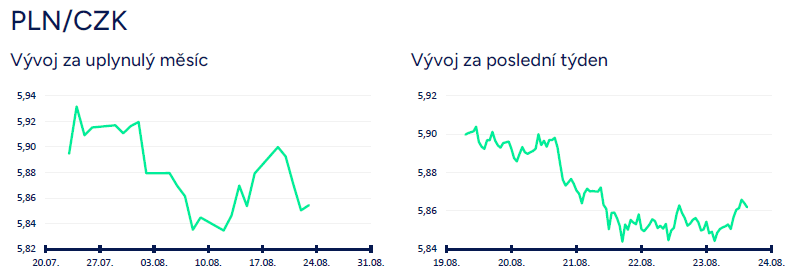

Vývoj PLN/CZK

- Koruna vůči polskému zlotému v tomto týdnu posílila a obchodování se přesunulo k hladině 5,85 CZK/PLN. Z dlouhodobějšího nadhledu (měsíce) nadále předpokládám posilování koruny směrem k úrovni 5,50 CZK/PLN (viz prognóza).

- K makroekonomickým statistikám, které byly v tomto týdnu v Polsku zveřejněny. Zaměstnanost v polském soukromém sektoru v červenci klesla o 0,4 % r/r (stejně jako v červnu) v souladu s odhady. Došlo také ke zpomalení růstu mezd na 10,6 % r/r (nejníže od loňského prosince). Průmyslová výroba v červenci vzrostla o 4,9 % r/r (odhad 7,3 % r/r) po červnové stagnaci. Nižší výroba byla zaznamenána v exportně orientovaných odvětvích souvisejících s automobilovým průmyslem (kvůli slabé poptávce z Německa). Maloobchodní tržby v červenci vzrostly o 4,4 % r/r (odhad 5,6 % r/r). Spotřebitelé více odkládají nákupy, které nejsou nutné. Přesto však růst spotřeby zůstává solidní. K oživení polské ekonomiky dochází, avšak pomaleji. Šéf polské centrální banky (NBP) A. Glapiński uvedl, že ke snížení úrokových sazeb může dojít již před rokem 2026.

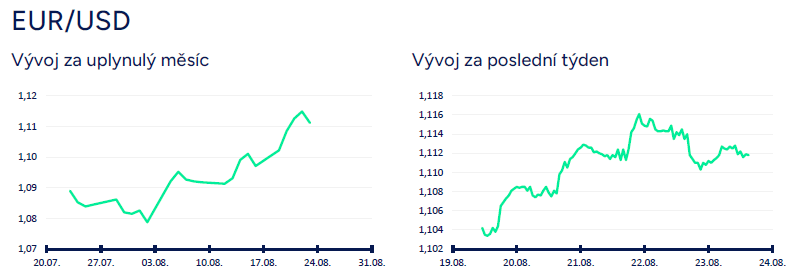

Vývoj EUR/USD

- Na hlavním měnovém páru euro vůči dolaru v posledních dvou týdnech výrazně posílilo. Nejprve udržitelně zamířilo nad hladinu 1,10 USD/EUR a v tomto týdnu následně nad hladinu 1,11 USD/EUR (nejsilnější hodnoty eura od loňského července). Dolaru nepomáhá skutečnost, že aktuálně finanční trh očekává, že americký Fed sníží do konce letošního roku úrokové sazby o 100 bazických bodů. Za těmito očekáváními stojí jednak některá slabší čísla z americké ekonomiky (především z pracovního trhu), postupné odeznívání spotřebitelské inflace a v neposlední řadě i vyjádření amerických centrálních bankéřů, že nazrává čas začít sazby snižovat. Panika, která zavládla na finančních trzích na začátku srpna z toho, že americká ekonomika směřuje do recese, v posledních dvou týdnech sice ustoupila, ale zatímco akciové trhy velkou část ztrát umazaly, tak dolar je vůči euru oproti začátku srpna slabší o 3 %. Dolar tak na rozdíl od akcií své ztráty nekorigoval, a naopak je ještě prohloubil. Tyto řádky jsou psány před dnešním (23/8) vystoupením šéfa Fedu J. Powella na symposiu v Jackson Hole (od 16 hod.), které může pozdě odpoledne s kurzem dolaru ještě pořádně zahýbat. Zasedání Jackson Hole se věnuji v oddílu USDCZK.

- Nyní, na konci srpna, je však podle mě stále příliš brzy na to říci, že více jak rok a půl trvající boční trend (1,05 – 1,11 USD/EUR) na eurodolaru je minulostí. K potvrzení je potřeba více důkazů z americké ekonomiky. Momentálně počítám pro září a 4. čtvrtletí letošního roku se dvěma možnými scénáři. (1) Scénář „neoslabujícího“ dolaru. V tomto případě by se data z USA dále nezhoršovala. Nárůst nezaměstnanosti z posledních měsíců by se zastavil. Růst americké ekonomiky by ve druhé polovině letošního roku pokračoval. Spotřebitelská inflace by pozvolna zpomalovala. Fed by se snižováním úrokových sazeb postupoval opatrně a pozvolna (snížení sazeb do konce roku o 50 bodů, maximálně o 75). Dolar by tak neměl důvod dále oslabovat a s ohledem na poslední vývoj by i mírně korigoval srpnové ztráty. Obchodování na eurodolaru by se tak vrátilo zpět k hladině 1,10 USD/EUR a níže. 2. Scénář výrazného oslabení dolaru. V tomto případě by se statistiky z americké ekonomiky začaly rychleji zhoršovat a přicházelo by stále více signálů o výraznějším hospodářském zpomalení či dokonce recesi. Nezaměstnanost by v USA dále svižně rostla, což by v kombinaci s odeznívající inflací otevřelo Fedu prostor pro rychlejší snižování úrokových sazeb (snížení sazeb minimálně o 100 bodů do konce roku a snížení sazeb na každém zasedání). Dolar by prudce oslabil k hladině 1,15 USD/EUR a alternativně i výše.

- Výsledně se může stát a jedná se podle mě o nejpravděpodobnější variantu pro září, že se budeme pohybovat někde uprostřed mezi dvěma nastíněnými scénáři. Tj. smíšená data z USA, která bude možné interpretovat na obě strany, což na finanční trhy a samozřejmě i na eurodolar přinese zvýšenou nejistotu a volatilitu s obchodováním bez jasného směru. Každopádně nyní vstupujeme do období, kdy po stabilitě na eurodolaru (v první polovině roku obchodování v úzkém pásmu 1,06 – 1,10 USD/EUR) může přijít období vysoké volatitility a nižší předvídatelnosti dalšího směřování EURUSD.

- Z makroekonomických statistik v eurozóně v srpnu kompozitní index PMI předběžně vzrostl na 51,2 z červencových 50,2 bodu a to zásluhou růstu PMI ve službách na 53,3 z červencových 51,9 bodu. PMI ve výrobě však v srpnu mírně poklesl na 45,6 z červencových 45,8 bodu. Obratem je potřeba říci, že srpnová PMI čísla za celou eurozónu dost zásadně pozitivně zkreslila Francie s olympiádou – skokový růst PMI ve službách na 55 z červencových 50,1 bodu. Francouzský efekt podle mě v dalších měsících rychle vyprchá. Další PMI čísla z obou největších evropských ekonomik totiž v srpnu zklamala – silné poklesly PMI ve výrobě v Německu (42,1 bodu) i ve Francii (42,1 bodu) a další mírný pokles v německých službách (51,4 bodu). I nadále vycházím z předpokladu, že široce rozevřené nůžky mezi službami (nad 50 body) a výrobním sektorem (hluboko pod 50 body) nejsou dlouhodobě udržitelné. Pokud nedojde k brzkému oživení ve výrobě (bohužel to na to nevypadá), tak sebou slabý průmysl stáhne do recese i služby. A podobně i slabý střed eurozóny (Německo a Francie) potáhne dolů země, kterým se momentálně daří (např. Španělsko). Riziko recese v Německu a výrazného zpomalení eurozóny tak visí ve vzduchu, a to i navzdory řadě pozitivních ukazatelů (ustupující inflace s růstem reálných mezd či postupné snižování úrokových sazeb ze strany ECB).

Finanční trhy se mění velmi rychle. V Akcentě s nimi držíme krok

Týdeník Akcenty 26. 1. - 1. 2. 2026

Německá stagnace testuje odolnost českého exportu. Co to znamená pro české firmy a kurz koruny?

Týdeník Akcenty 19. 1. – 25. 1. 2026