Klíčové události a ukazatele

- ČR: Průměrná hrubá nominální mzda v letošním 1. čtvrtletí vzrostla o 7,0 % r/r a v reálném vyjádření o 4,8 % r/r.

- ČR: Maloobchodní tržby v dubnu 0 % m/m a +5,3 % r/r. Průmyslová produkce v dubnu +0,6 % m/m a -0,4 % r/r.

- Eurozóna: Evropská centrální banka snížila úrokové sazby o 0,25 p. b. – hlavní sazba nově 4,25 %.

- Německo: Průmyslová produkce v dubnu -0,1 % m/m a -3,9 % r/r a nové průmyslové zakázky -0,2 % m/m a -1,6 % r/r.

- Polsko: Polská centrální banka ponechala úrokové sazby beze změny – hlavní sazba setrvává na 5,75 %.

- USA: Index ISM v sektoru služeb v květnu vzrostl na 53,8 z dubnových 49,4 bodu.

Očekávané události a ukazatele

- ČR: Podíl nezaměstnaných osob (květen). Index spotřebitelských cen (květen).

- Eurozóna: Průmyslová produkce (duben). Zahraniční obchod se zbožím (duben).

- Německo: Index spotřebitelských cen (květen) – finální údaj.

- Polsko: Index spotřebitelských cen (květen) – finální údaj.

- USA: Index spotřebitelských cen (květen). Zasedání americké centrální banky (Fed).

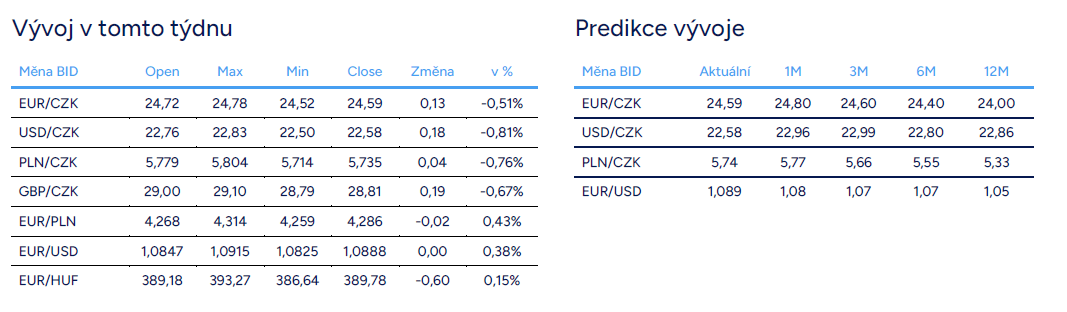

Měnové kurzy

Úrokové sazby

Vývoj EUR/CZK

- Koruna vůči euru ve druhé polovině tohoto týdne posílila pod hladinu 24,60 CZK/EUR a nachází již na dohled letošnímu maximu ze začátku ledna. Koruně pomohla jak čísla z domácí ekonomiky (rychlejší růst mezd v 1. čtvrtletí představuje proinflační pro ČNB), tak i zlepšení nálady na finančních trzích a mírné oslabení amerického dolaru. Nepředpokládám však, že by měla koruna během června dále prudce posilovat a spíše očekávám postupnou stabilizaci v rozmezí 24,50 – 25 CZK/EUR. V tomto směru bude hodně záviset na květnové CPI inflaci v ČR (11/6) a na zasedání americké centrální banky Fed (12/6).

- Začátek června byl velmi bohatý na nové makroekonomické statistiky z tuzemské ekonomiky. Chronologicky řazeno v pondělí byl zveřejněn index PMI ve výrobě za květen (růst na 46,1 z dubnových 44,7 bodu). Jedná se sice o druhou nejvyšší úroveň PMI za poslední dva roky, ale stále poměrně hluboko pod neutrální hladinou 50 bodů. Výroba a nové zakázky stále klesají, avšak pomalejším tempem než v předchozích měsících. Růst cen vstupů byl v květnu jen nepatrný, ale zrychlil růst prodejních cen. Zaměstnanost dále klesala, ale nižším tempem. V souhrnu zlepšující se PMI ukazuje, že se situace ve výrobním sektoru začíná mírně zlepšovat, ale na citelnější oživení si budeme muset počkat až do druhé poloviny roku (pokud tedy toto oživení přijde). Plnění státního rozpočtu – na konci května činil schodek 210,4 mld. korun.

- Průměrná hrubá nominální mzda v letošním 1. čtvrtletí vzrostla o 7,0 % r/r a v reálném vyjádření (po očištění o růst spotřebitelské inflace) o 4,8 % r/r. Jedná se o první reálný růst mezd poté, co v předchozích devíti čtvrtletích byl meziroční růst reálných mezd díky extrémně vysoké inflaci nepřetržitě záporný. Růst mezd v 1. čtvrtletí překonal prognózu České národní banky (ČNB) s nominálním růstem +6,4 % r/r. Rychlejší růst mezd představuje pro ČNB mírně proinflační riziko jarní makroekonomické prognózy. Rychlejší růst mezd zároveň znamená možnost pomalejšího odeznívání inflace ve službách (květnová CPI inflace bude zveřejněna v příštím týdnu 11/6). Výsledně je vyšší růst mezd v souladu s mým předpokladem, že ČNB v červnu sníží sazby již jen o 25 bazických bodů.

- Maloobchodní tržby v dubnu 0 % m/m a +5,3 % r/r. Oproti březnu tak maloobchod stagnoval, a to navzdory tomu, že březnový výsledek maloobchodu byl revidován poměrně výrazně dolů. Do určité míry se tak potvrzuje můj předpoklad, že v průběhu dalších měsíců spotřebitelský boom ze začátku roku přeci jen zpomalí. Na druhé straně je oživení maloobchodu od začátku letošního roku evidentní a souvisí především s ústupem inflace a obnoveným růstem reálných mezd (v 1. čtvrtletí téměř 5 % r/r). V meziměsíčním srovnání v maloobchodu v dubnu tržby za pohonné hmoty -0,3 %, za potraviny -0,2 % a za nepotravinářské zboží +0,1 %.

- Průmyslová produkce v dubnu +0,6 % m/m a -0,4 % r/r. I nadále platí, že v posledních měsících lze pozorovat velmi rozkolísaný vývoj produkce, za kterým stojí především volatilní výroba motorových vozidel. Jeden měsíc meziměsíční růst (říjen a prosinec 2023 a únor a nyní i duben 2024) a druhý měsíc meziměsíční pokles (listopad 2023, leden a březen 2024). Trendově průmyslová produkce v posledních čtyřech měsících de facto stagnuje. Pokud vyjdu z bazického indexu, tak se dubnová průmyslová produkce nacházela cca o 1,6 % pod úrovní produkce z června 2023. K meziměsíčnímu růstu průmyslu v dubnu přispěla především výroba ostatních dopravních prostředků (+20,8 %) a po delší době i strojírenství (4,3 %), kde však výroba zůstává stále velmi utlumená a hluboko pod první polovinou loňského roku. Z dalších velkých odvětví zpracovatelského průmyslu v dubnu mírně rostla meziměsíčně produkce výroby počítačů, elektronických a optických přístrojů a také v kovodělném průmyslu. Produkce motorových vozidel vzrostla jen marginálně o 0,1 %. Nové průmyslové zakázky v dubnu (-0,8 % m/m a +3,6 % r/r). Nové zakázky ze zahraničí se zvýšily o 5,3 % r/r, tuzemské nové zakázky vzrostly o 0,8 % r/r.

- V zahraničním obchodu se zbožím v dubnu vývoz (-1,1 % m/m a +19,7 % r/r) a dovoz (-0,3 % m/m a +13,1 % r/r) – za výrazným meziročním růstem stál v dubnu především vyšší počet pracovních dnů (duben 2024 měl o tři pracovní dny více než duben 2023). Obchodní bilance byla v dubnu opět silně přebytková s 33,1 mld. korun, a to zejména díky výrazně vyššímu přebytku obchodu s motorovými vozidly, zlepšení bilance obchodu s elektrickými zařízeními a nižšímu schodku s ropou a zemním plynem. Stavební produkce v dubnu +3,0 % m/m a -0,3 % r/r.

EURCZK

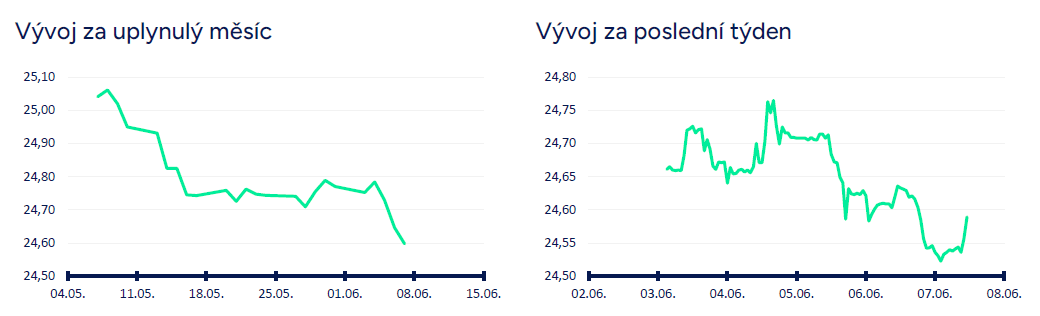

Vývoj USD/CZK

- Koruna vůči americkému dolaru v závěru týdne posílila pod hladinu 22,60 CZK/USD, což jsou nejsilnější hodnoty české měny od poloviny letošního ledna. Stále podle mě platí, že další udržitelné posilování koruny vůči dolaru je podmíněno posilováním eura vůči dolaru nad hladinu 1,10 USD/EUR a výše, a k tomu zatím stále nenazrál čas. V USA však bude v nejbližších dnech zveřejněna řada důležitých statistik, takže prostor pro výraznější pohyby dolaru určitě existuje. Ještě dnes odpoledne budou zveřejněna květnová čísla z pracovního trhu (NFP) a v příštím týdnu květnová CPI inflace a hlavně zasedání americké centrální banky (Fed).

- Makroekonomické statistiky, které byly v tomto týdnu zveřejněny v USA, vyzněly smíšeně. V průběhu týdne chodila především slabší čísla z pracovního trhu. V dubnu se snížil počet celkových otevřených pracovních pozic (průzkum JOLTs) na 8,059 mil. (nejnižší hodnota za poslední tři roky). Slabší byl ve srovnání s tržním konsenzem i růst zaměstnanosti v soukromém sektoru ADP za květen (152 tis.). A slabší čísla podtrhl i ve čtvrtek růst nových týdenních žádostí o podporu v nezaměstnanosti do 1/6 na 229 tis. a čtyřtýdenní klouzavý průměr nových žádostí se tak drží nad 220 tis. (nejvýše od loňského září). V době psaní těchto řádků však nebyla ještě zveřejněna hlavní statistika z amerického pracovního trhu – květnové NFP. Zároveň je třeba zmínit, že Fed potřebuje vidět setrvalé oslabování pracovního trhu, aby začal snižovat úrokové sazby (samozřejmě v kombinaci se zpomalující inflací). Aktuální výsledky statistik jsou podle mě pro Fed povzbudivé, ale nikoliv dostačující. Hůře dopadl i květnový index ISM ve výrobě (pokles na 48,7 z dubnových 49,2 bodu). Zlepšení si naopak přispal květnový index ISM ve službách (růst na 53,8 z dubnových 49,4 bodu).

- V příštím týdnu bude důležitou statistikou květnová CPI inflace (12/6) a tržní konsenzus pro jádrovou složku činí (+0,3 % m/m a +3,5 % r/r). V dubnu CPI inflace v jádrové složce konečně zvolnila alespoň na 0,3 % m/m a důležité nyní je, aby bylo v květnu zpomalování inflace potvrzeno (ideálně 0,3 % m/m či lépe ještě níže). I samotných 0,3 % m/m je anualizovaně 3,6 %, tj. stále poměrně vysoko nad inflačním cílem Fedu. Rozhodující pro dolar však bude až zasedání Fedu (12/6) večer. Je de facto jisté, že Fed ponechá úrokové sazby beze změny (hlavní sazba v rozmezí 5,25 – 5,50 %) a pozornost tak bude především upřena na novou makroekonomickou prognózu a na to, jaký vývoj sazeb načrtnou pro letošní a příští rok američtí centrální bankéři. Je jasné, že vzhledem k pomalejšímu odeznívání inflace a stále silnému růstu HDP a pracovnímu trhu začne Fed úrokové sazby snižovat později a pomaleji (nejdříve ve 3. čtvrtletí a maximálně ve druhé polovině letošního roku snížení sazeb v souhrnu o 50 bodů). V neposlední řadě bude samozřejmě i velmi důležitá tisková konference s J. Powellem (šéf Fedu).

USDCZK

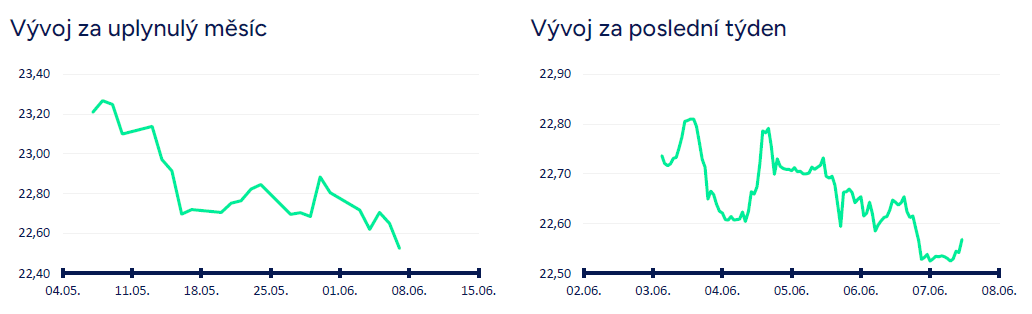

Vývoj PLN/CZK

- Koruna vůči polskému zlotému v první polovině tohoto týdne posílila pod hladinu 5,75 CZK/PLN, což jsou nejsilnější hodnoty české měny od začátku letošního února. V dlouhodobějším výhledu (druhá polovina letošního roku) se podle mě zvyšuje pravděpodobnost toho, že (1) koruna bude vůči zlotému posilovat směrem k hladině 5,50 CZK/PLN a níže nebo (2) že koruna vůči zlotému již nebude alespoň dále oslabovat jako tomu v posledních dvanácti měsících.

- Polská centrální banka (NBP) ponechala na červnovém zasedání podle očekávání úrokové sazby beze změny, a to již po osmé v řadě. Hlavní sazba zůstává na úrovni 5,75 %. Žádné zásadní změny nejsou patrné ani v komunikaci NBP. Bankovní rada (RPP) se domnívá, že současná úroveň sazeb přispívá k dosažení inflačního cíle ve střednědobém horizontu a další rozhodnutí budou záviset na makroekonomických datech. Šéf NBP A. Glapiński na tiskové konferenci uvedl, že ve druhé polovině roku lze očekávat zvýšení inflace a aby mohlo dojít ke snížení sazeb, muselo by být stabilně dosahováno 2,5% úrovně inflace (dle něj je snížení sazeb možné v roce 2025). Pozitivně Glapiński hodnotil růst polského HDP (1. čtvrtletí finálně 0,5 % k/k, 2,0 % r/r) a silnou polskou měnu. Zopakoval také přetrvávající obavy z vysoké jádrové inflace.

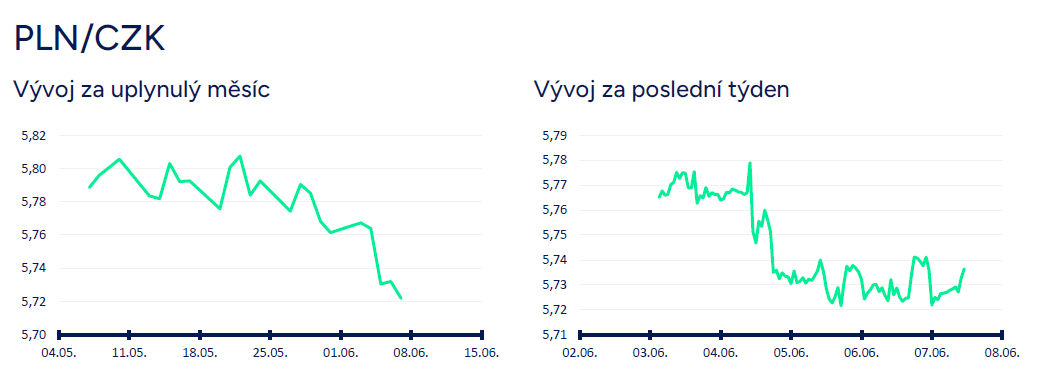

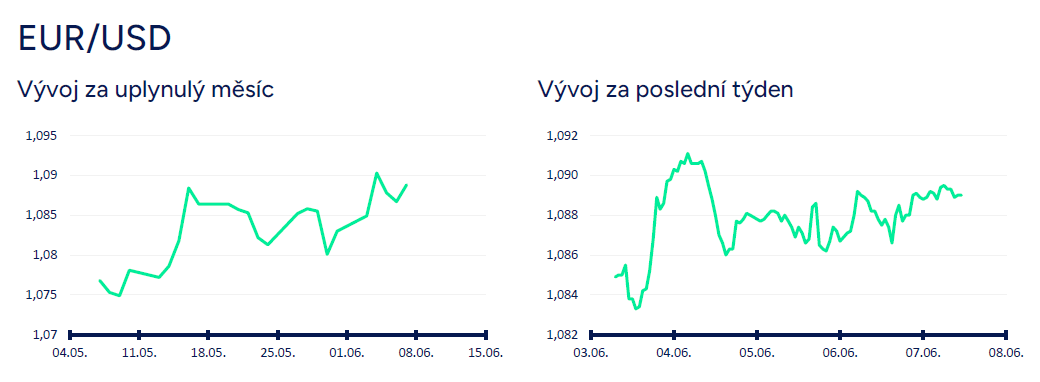

Vývoj EUR/USD

- Na hlavním měnovém páru sice euro vůči americkému dolaru v tomto týdnu posílilo, avšak obchodování se i přes řadu důležitých makroekonomických statistik a zasedání Evropské centrální banky (ECB) udrželo v rozmezí 1,083 – 1,091 USD/EUR. Tyto řádky jsou psány v pátek (7/6) dopoledne, tj. před odpoledními čísly z amerického pracovního trhu (NFP) a nelze tudíž vyloučit, že se eurodolar v závěru týdne ještě posune mimo tuto výseč (1,083 – 1,091). Obratem je však třeba zmínit, že v příštím týdnu bude jednak zveřejněna květnová inflace CPI v USA a následně zasedá i americká centrální banka (Fed). Vycházím proto z předpokladu, že výraznější závěry směrem k dalšímu vývoji na eurodolaru bude možné učinit právě až po zasedání Fedu, respektive po tiskové konferenci s šéfem Fedu J. Powellem. Pro delší horizont (1–3 měsíce) zatím stále počítám s tím, že se obchodování na EURUSD udrží primárně v rozmezí 1,05 – 1,10 USD/EUR. Aby euro udržitelně posílilo nad hladinu 1,10 USD/EUR, tak by muselo dojít k jednoznačnému a nezpochybnitelnému zpomalování CPI inflace v jádrové složce v kombinaci s trvale horšími čísly z amerického pracovního trhu, což by byl pro americký Fed jednoznačný impuls ke snížení úrokových sazeb.

- Zasedání Evropské centrální banky (ECB) skončilo v souladu s předpoklady. Od ECB jsem očekával (1) snížení úrokových sazeb o 25 bazických bodů, (2) v nové makroekonomické prognóze ECB zvýšení odhadu růstu hrubého domácího produktu (HDP) i inflace (HICP) v letošním roce a (3) v nepolední řadě další vývoj měnové politiky ECB odvislý od příchozích makroekonomických statistik. Vše se potvrdilo.

- (1) ECB poprvé od roku 2019 snížila úrokové sazby a to o 25 bazických bodů (hlavní sazba nově 4,25 % a diskontní sazba 3,75 %). Aktuální situace je však oproti roku 2019 naprosto odlišná. Tehdy (září 2019) ECB posunula diskontní úrokovou sazbu ještě více do záporu na -0,5 % z -0,4 % (velmi uvolněná měnová politika byla tehdy ještě více uvolněna). V tomto týdnu však ECB sazby snížila poté, co je prudce zvyšovala v období červenec 2022 až září 2023 (aktuálně utažená měnová politika se s ustupující inflací začne pozvolna uvolňovat). (2) V nové prognóze ECB revidovala směrem nahoru celkovou i jádrovou inflaci (HICP) pro letošní i příští rok (2024: celková inflace 2,5 %, jádrová inflace 2,8 %; 2025: celková inflace 2,2 %, jádrová inflace 2,1 %). Vzestupně byl revidován také letošní růst HDP (z 0,6 % na 0,9 %). (3) Prezidentka ECB Ch. Lagardeová sice prohlásila, že ECB chce zachovat restriktivní měnovou politiku, ale nezavázala se k žádné trajektorii úrokových sazeb. Vše je i nadále podmíněno makroekonomickými daty. Inflace sice postupně odeznívá, ale mzdy rostou zvýšenou rychlostí a ECB tak podle mě bude s dalším snižováním sazeb ve druhé polovině letošního roku postupovat opatrně (dvojí snížení sazeb o 25 bazických bodů kumulativně o 50 bodů).

- Z makroekonomických statistik v eurozóně v tomto týdnu. Index PMI ve výrobě v květnu finálně +47,3 bodu a index PMI ve službách +53,2 bodu. V Německu průmyslová produkce v dubnu -0,1 % m/m a -3,9 % r/r a nové průmyslové zakázky -0,2 % m/m a -1,6 % r/r.

Pozn.: Příští týdenní komentář bude zveřejněn 21. června 2024

Autor článku:

Miroslav Novák

Hlavní ekonom společnosti Akcenta. Zkušenosti v oblasti bankovnictví Miroslav načerpal v UniCredit Group, kde působil na oddělení Treasury. Od roku 2010 pracuje jako analytik ve společnosti Akcenta. K oblastem jeho zájmu patří především problematika měnových kurzů. Miroslav Novák není ortodoxním zastáncem žádné ekonomické školy, což mu umožňuje hodnotit objektivně nejenom dění na finančních trzích, ale i na poli globální ekonomiky. Je autorem řady odborných článků a expertních komentářů, které pravidelně využívají přední česká i polská média. V Česku patří mezi nejcitovanější ekonomy.

Finanční trhy se mění velmi rychle. V Akcentě s nimi držíme krok

Vánoční byznys pod tlakem měnových kurzů

Malé a střední firmy objevují kouzlo finančních spotových transakcí: rychlejší, levnější a transparentnější než u velkých bank

Malé a střední podniky využívají inovativní finanční služby k cestě na mezinárodní trh