Klíčové události a ukazatele

- ČR: Průmyslová produkce v únoru +1,9 % m/m a +0,7 % r/r a obchodní bilance přebytková ve výši 34,6 mld korun.

- ČR: Spotřebitelské ceny v březnu +0,1 % m/m a +2,0 % r/r a v jádrové složce +2,7 % r/r.

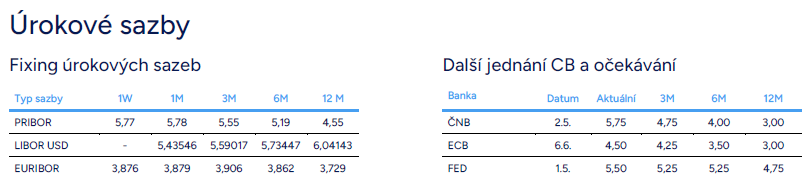

- Eurozóna: Evropská centrální banka ponechala úrokové sazby beze změny – hlavní sazba na úrovni 4,50 %.

- Německo: Průmyslová produkce v únoru +2,1 % m/m a -4,8 % r/r a obchodní bilance přebytková ve výši 21,4 mld. eur.

- USA: Index spotřebitelských cen v březnu +0,4 % m/m a +3,5 % r/r a v jádrové složce +0,4 % m/m +3,8 % r/r.

Očekávané události a ukazatele

- ČR: Indexy cen výrobců (březen)

- Eurozóna: Index spotřebitelských cen HICP (březen) – finální údaj

- Německo: Index ekonomického sentimentu ZEW (duben)

- Polsko: Index spotřebitelských cen (březen) – finální údaj

- USA: Maloobchodní tržby (březen)

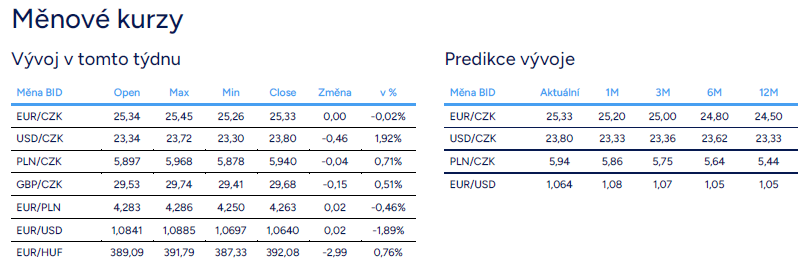

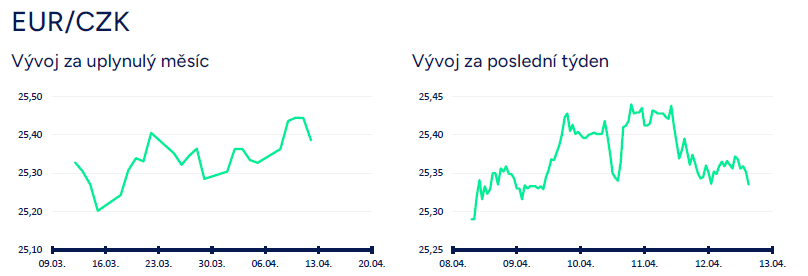

Vývoj EUR/CZK

- Koruna vůči euru v první polovině týdne sice oslabila nad hladinu 25,40 CZK/EUR, ale v jeho druhé polovině se postupně vracela zpět k úrovni 25,30 CZK/EUR. Koruna dokázala ztráty vymazat navzdory tomu, že ve druhé polovině týdne poměrně výrazně posiloval americký dolar. Vztah je přitom většinou takový, že pokud posiluje dolar vůči euru, tak většinou má koruna vůči euru souběžně tendenci oslabovat nebo minimálně neposilovat, což v tomto týdnu moc neplatilo.

- Tento týden byl bohatý na domácí makroekonomické statistiky. Průmyslová produkce v únoru +1,9 % m/m a +0,7 % r/r. Únorová čísla z průmyslu po slabším začátku letošního roku příjemně překvapila, a to hlavně díky novým zakázkám (+4,8 % m/m a +8,8 % r/r). Přesto však produkce v únoru zůstala o necelé 1 % pod produkcí z loňského prosince. V posledních měsících lze pozorovat poměrně rozkolísaný vývoj produkce – jeden měsíc meziměsíční růst (říjen a prosinec 2023 a nyní únor 2024) a druhý měsíc meziměsíční pokles (listopad 2023, leden 2024). Trendově se však průmyslová produkce od poloviny loňského roku velmi pozvolna zvyšuje. Únorová čísla z průmyslu, především nové zakázky, dávají lehce optimistický výhled do nejbližších měsíců. V březnu navíc došlo ke zlepšení tuzemských předstihových ukazatelů z průmyslu (PMI i konjunkturální průzkum). Zároveň však podle mě zatím nelze počítat s prudším oživením průmyslové aktivity, protože situace ve vnějším prostředí, především v německém průmyslu, zůstává stále slabá. V zahraničním obchodu se zbožím v únoru vývoz +8,6 % m/m a +10,2 % r/r, dovoz +4,4 % m/m a +4,9 % r/r a obchodní bilance s výrazným přebytkem 34,6 mld. korun (hlavně díky motorovým vozidlům a elektrickým zařízením). Nepříznivý vliv na celkovou bilanci měl naopak větší deficit obchodu s ropou a zemním plynem (efekt meziročně levnější ropy se již letos v únoru vyčerpal). Stavební produkce v únoru +4,8 % m/m a +3,6 % r/r.

- Podíl nezaměstnaných osob (PNO) v březnu mírně poklesl na 3,9 % z únorových 4,0 %. Za snížením nezaměstnanosti v březnu stál především rozjezd sezónních prací. Oproti předchozím letům byl však letošní březnový pokles nezaměstnanosti slabší, a to jak ve srovnání březen únor, tak ve srovnání březen leden. Z mírně nižšího tempa poklesu nezaměstnanosti letos v březnu však nemá smysl dělat pesimističtější závěry. Stále platí, že česká ekonomika generuje poměrně vysoký počet volných nabízených míst (v březnu 268,7 tis.). Ve srovnání s předchozími lety bylo sice v březnu volných pracovních míst méně absolutně, i relativně v poměru k nezaměstnaným, ale jejich počet zůstává i nadále vysoký. Firmy zatím v průměru neplánují výrazněji nabírat nové zaměstnance. Vycházím z konjukturálních průzkumů v průmyslu a ve službách za březen i za celé 1. čtvrtletí. Zároveň však nepředpokládám, že by firmy začaly ve větší míře propouštět. Proti tomu hovoří předpoklad pozvolného oživování tuzemské ekonomiky v letošním roce.

- Spotřebitelské ceny v březnu +0,1 % m/m a +2,0 % r/r. Meziroční růst cenové hladiny se tak již druhý měsíc v řadě nachází na 2 %, tj. na inflačním cíli České národní banky (ČNB). Odeznívání inflace v kombinaci s dosažením inflačního cíle dává ČNB prostor k dalšímu snižování úrokových sazeb ve 2. čtvrtletí letošního roku. Bankovní rada ČNB pravděpodobně bude pokračovat tempem snižování sazeb o 50 bodů na každém zasedání, tj. v květnu i v červnu. Riziko pro ČNB představuje vyšší inflace ve službách, kde meziroční tempo v březnu zrychlilo na 5,4 %. Patrné je to i z meziměsíčního srovnání – zatímco ceny zboží v březnu stagnovaly, tak ve službách ceny vzrostly o 0,4 %, tj. o 4.9 % anualizovaně. Obnovený růst reálných mezd v letošním roce navíc zvyšuje šance, že zpomalení inflace ve službách bude problematičtější. S větší perzistencí inflace ve službách se však potýkají centrální banky v eurozóně i v USA, takže ČR není v tomto ohledu osamocena. V letošním roce očekávám růst CPI inflace zhruba o 2 % a během letních měsíců dočasný pokles meziročního růstu hlouběji pod 2 %. Rizikem pro letos o něco vyšší inflaci je zmíněné pomalejší odeznívání inflace ve službách.

Vývoj USD/CZK

- Koruna se vůči americkému dolaru v tomto týdnu pohybovala nejprve v rozmezí 23,30 – 23,40 CZK/USD, ale ve středu odpoledne po silnější amerického inflaci výrazněji oslabila a ztráty si následně připisovala i v závěru týdne. Zkraje pátečního odpoledne se nacházela těsně pod hladinou 23,80 CZK/USD (nejslabší hodnoty koruny od listopadu 2022).

- Klíčovou makroekonomickou statistikou v USA byla v tomto týdnu březnová CPI inflace, která opět překvapila rychlejším růstem. Respektive inflace neodeznívá tak jak byly nastavené tržní odhady a především tak jak by si představovala Americká centrální banka (Fed). Konkrétně index spotřebitelských cen (CPI) v březnu +0,4 % m/m a +3,5 % r/r a v jádrové složce +0,4 % m/m +3,8 % r/r. Vývoj v posledních měsících naznačuje, že se zpomalování meziroční inflace de facto zastavilo a začínají se tak potvrzovat obavy, že brzké a udržitelné dosažení 2 % inflačního cíle může být problematické. Ukazuje se, že poslední krok (v našem případě udržitelné dosažení 2 % cíle) bývá zároveň ten nejtěžší.

- Po březnové inflaci a silných číslech z amerického pracovního trhu se podle mě výrazně snižuje pravděpodobnost, že Fed sníží sazby již v květnu. Daleko reálnější je nyní červnový termín a vyloučit nelze ani posunutí prvního snížení sazeb až do 3. čtvrtletí. Ostatně finanční trh po březnové inflaci významně přehodnotil sázky na první snížení sazeb až na září. Výsledně je důležité je především to, že je stále jasnější, že Fed bude letos úrokové sazby snižovat později a pomaleji, než jaká byla v úvodu letošního roku očekávání finančního trhu a možná i pomaleji, než co ukazuje trajektorie sazeb publikovaná v poslední prognóze Fedu (FRF letos 4,6 %, což by znamenalo letošní snížení sazeb o 75 bodů). Vyšší sazby v USA po delší dobu zároveň zvyšují pravděpodobnost sinějšího dolaru, obzvláště pokud bude Evropská centrální banka sazby snižovat rychleji než americký Fed.

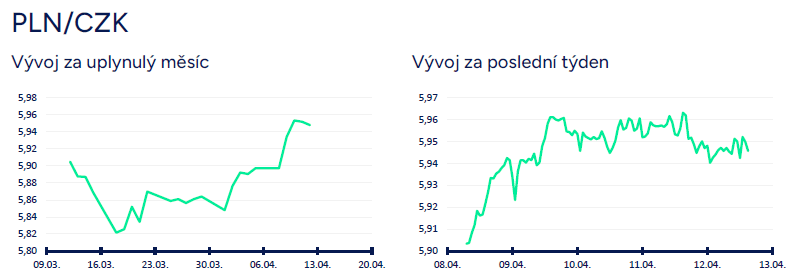

Vývoj PLN/CZK

- Koruna vůči polskému zlotému v úvodu týdne prudce oslabila a obchodování se následně v dalších dnech stabilizovalo lehce nad hladinou 5,95 CZK/PLN (nejslabší hodnoty koruny od října 2020). Stále nelze vyloučit další oslabení koruny blíže hranici 6 CZK/PLN, obzvláště pokud koruna vůči euru oslabí zpět k hladině 25,50 CZK/EUR a zlotý paralelně vůči euru posílí k hladině 4,25 PLN/EUR (maximum zlotého z konce r. 2019). Ve střednědobém horizontu je však podle mě vývoj koruny vůči zlotému z posledních měsíců neudržitelný (prudké posilování zlotého), a proto i nadále předpokládám, že se obchodování bude postupně vracet zpět k hladině 5,50 CZK/PLN.

- Makroekonomický kalendář v Polsku byl v tomto týdnu nezajímavý. Za zmínku stálo prohlášení Ministerstva pro klima a životní prostředí, dle kterého již od 1. července nebude pokračovat zmrazení cen energií v jeho současné podobě. Namísto tohoto opatření bude pomoc zacílena již ke konkrétním skupinám obyvatel v nouzi. Člen bankovní rady polské centrální banky (NBP) H. Wnorowski si dovede představit, že později v letošním roce již může dojít k diskusi o možném snížení sazeb. Dodal však, že výhled inflace je stále velmi nejistý.

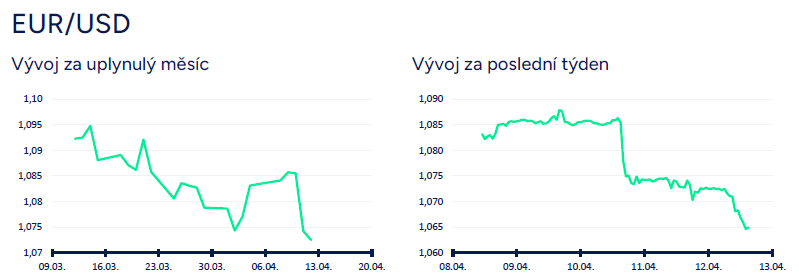

Vývoj EUR/USD

- Na začátku týdne bylo jasné, že na obchodování na eurodolaru bude mít významný dopad výsledek březnové spotřebitelské inflace v USA (středa) a zasedání Evropské centrální banky ECB (čtvrtek). To se potvrdilo, když americký dolar ve středu odpoledne po silnější CPI inflaci v USA (více k inflaci v oddílu USDCZK) prudce posílil pod hladinu 1,075 USD/EUR. A další zisky si následně dolar připsal v závěru týdne, kdy posílil až na úroveň 1,065 USD/EUR (začátek pátečního odpoledne), což jsou nejsilnější hodnoty dolaru od loňského listopadu. Z technického pohledu se dolaru otevírá cesta pro další posílení směrem k úrovni 1,05 USD/EUR. Dolar by dále v dubnu mohl těžit z vyšší inflace v USA, když finanční trhy přenastavují výhled na měnovou politiku Fedu – snížení sazeb později (až ve 3. čtvrtletí?) a pomaleji a teoreticky i oddálení snížení měsíčního objemu prodávaných cenných papírů.

- Stejně jako se ve středu čekalo na výsledky březnové inflace v USA, tak se ve čtvrtek vyčkávalo na zasedání Evropské centrální banky (ECB), respektive na tiskovou konferenci s prezidentkou Ch. Lagardeovou. ECB podle předpokladů ponechala úrokové sazby beze změny (hlavní sazba setrvává na 4,50 %). Jednoznačnou odpověď na otázku, zda ECB přistoupí ke snížení úrokových sazeb na červnovém zasedání, Lagardeová nepřekvapivě neposkytla. Inflace podle ECB zvolňuje a růst mezd zrovna tak. Inflace ve službách však zůstává zvýšená, což je ostatně problém v celé Evropě i v USA. Lagardeová snížení sazeb podmínila příchozími statistikami z eurozóny s doplněním, že v červnu budou mít centrální bankéři k dispozici novou makroekonomickou prognózu. Suma sumárum, pokud se budou hlavní statistiky (jádrová inflace, mzdy) vyvíjet v duchu posledních měsíců, tak ECB v červnu sazby sníží (navíc sazby chtělo snížit již v dubnu několik centrálních bankéřů). Další vývoj sazeb je však trochu zahalen v mlze a rozhodně nelze automaticky počítat s tím, že ECB bude následně sazby snižovat po celou druhou polovinu roku ve stylu co zasedání, to snížení.

Autor článku:

Miroslav Novák

Hlavní ekonom společnosti Akcenta. Zkušenosti v oblasti bankovnictví Miroslav načerpal v UniCredit Group, kde působil na oddělení Treasury. Od roku 2010 pracuje jako analytik ve společnosti Akcenta. K oblastem jeho zájmu patří především problematika měnových kurzů. Miroslav Novák není ortodoxním zastáncem žádné ekonomické školy, což mu umožňuje hodnotit objektivně nejenom dění na finančních trzích, ale i na poli globální ekonomiky. Je autorem řady odborných článků a expertních komentářů, které pravidelně využívají přední česká i polská média. V Česku patří mezi nejcitovanější ekonomy.