Klíčové události a ukazatele

- ČR: Spotřebitelské ceny v lednu vzrostly o 1,5 % m/m a o 2,3 % r/r a v jádrové složce o 2,9 % r/r.

- Eurozóna: Hrubý domácí produkt ve 4. čtvrtletí po zpřesnění 0 % k/k a +0,1 % r/r.

- Německo: Index ekonomického sentimentu ZEW v únoru vzrostl na 19,9 z lednových 15,2 bodu.

- Polsko: Spotřebitelské ceny v lednu vzrostly o 0,4 % m/m a o 3,9 % r/r.

- USA: Spotřebitelské ceny v lednu vzrostly o 0,3 % m/m a o 3,1 % r/r a v jádrové složce o 0,4 % m/m a o 3,9 % r/r.

Očekávané události a ukazatele

- ČR: Souhrnný indikátor důvěry (únor).

- Eurozóna: Kompozitní index PMI (únor) – předběžný odhad. Index spotřebitelských cen HICP (leden) – finální údaj.

- Německo: Index podnikatelského klimatu Ifo (únor). Hrubý domácí produkt (4. čtvrtletí) – finální údaj.

- Polsko: Maloobchodní tržby (leden). Průmyslová produkce (leden).

- USA: Záznam z lednového zasedání americké centrální banky Fed (FOMC).

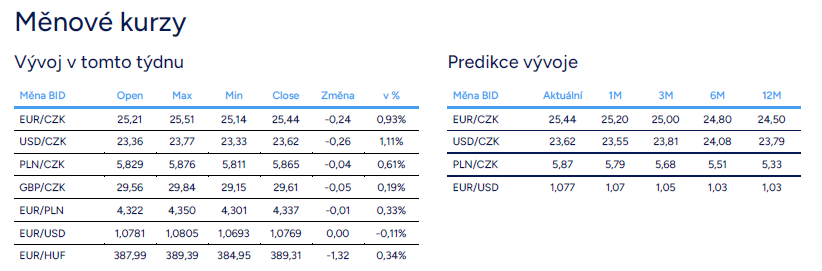

Měnové kurzy

Úrokové sazby

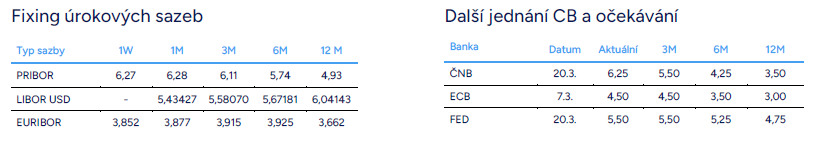

Vývoj EUR/CZK

- Koruna si prožila další velmi volatilní týden, v jehož průběhu vůči euru oslabila až na úroveň 25,50 CZK/EUR. Impulsy k oslabení koruny poskytla dvakrát lednová spotřebitelská inflace (CPI). V úterý odpoledne nejprve CPI v USA a ve čtvrtek ráno česká CPI inflace. Vzhledem k tomu, že koruna od začátku února vůči euru oslabila již o 3 %, tak se podle nás prostor pro další oslabování koruny zmenšuje. Slabší kurz koruny se zároveň příliš nezamlouvá bankovní radě České národní banky (ČNB), která má v prognóze průměrný kurz koruny vůči euru pro 1. čtvrtletí 24,70 CZK/EUR. Nemyslíme si, že by na základě slabší koruny přestala bankovní rada na nadcházejících zasedáních snižovat úrokové sazby, ale přeci jen může začít brát více v potaz i vývoj kurzu. Snižování úrokových sazeb tak může být díky slabší koruně o něco pomalejší. Sazby však podle nás půjdou rychle dolů tak jako tak.

- Pokud jde o další vývoj koruny, tak krátkodobé oslabení na 25,80 – 25,90 CZK/EUR (minima koruny z února 2022 po napadení Ukrajiny) nelze úplně vyloučit, ale k tomu, že by se koruna držela na těchto hodnotách po delší dobu, řádově měsíce, jsme skeptičtí. Alternativně oslabení koruny nad hladinu 26 CZK/EUR by již bankovní radě ČNB podle nás začalo výrazně vadit, ale na reálné devizové intervence bychom příliš nespoléhali. ČNB by podle nás zvolila kombinaci verbálních intervencí a pomalejšího snižování sazeb (případně přerušení snižování sazeb). ČNB by rovněž mohla navýšit měsíční objem prodejů výnosů z devizových rezerv (nyní necelých 300 mil. eur měsíčně). Nejpravděpodobnějším scénářem pro nadcházející měsíce je podle nás postupná stabilizace kurzu koruny vůči euru v rozmezí 24,70 – 25,50 CZK/EUR, alternativně až zmiňovaných 25,90 CZK/EUR. Ceteris paribus pokud samozřejmě nedojde k nějakému mimořádnému negativnímu šoku. Ve srovnání s minulým týdnem jsme upravili prognózu na měsíčním horizontu na 25,20 CZK/EUR.

- Hlavní tuzemskou makroekonomickou statistikou tohoto týdne byla dlouho očekáváná lednová CPI inflace, která překvapila výrazně slabším růstem, než předpokládala v nové prognóze ČNB (3,0 % r/r) i než byl tržní konsenzus (2,9 % r/r). Konkrétně v lednu spotřebitelské ceny oproti prosinci vzrostly „jen“ o 1,5 %, což v meziročním srovnání znamenalo zpomalení cenového růstu na 2,3 %. Takto nízký meziroční růst CPI inflace byl naposledy v březnu 2021, tj. téměř před třemi lety. Spotřebitelská inflace se tak konečně vrací k 2% inflačnímu cíli ČNB. Obratem je však třeba zdůraznit, že zpomalení CPI inflace na 2,3 % vyjadřuje jen meziroční změnu cenové hladiny mezi letošním a loňským lednem a nic nemění na extrémním nárůstu cenové hladiny v posledních dvou letech. Kumulativně za roky 2022 a 2023 se cenová hladina zvýšila o více jak 27 %. Pro bankovní radu ČNB je lednová inflace bezpochyby potvrzením toho, že inflace v ČR odeznívá a zároveň argumentem pro rychlejší snižování úrokových sazeb na nadcházejících zasedáních. Má to však zásadní háček – kurz koruny. Jak píšeme výše, tak rozhodování ČNB o sazbách bude do určité míry determinovat slabost/síla koruny.

- V meziměsíčním srovnání se zdražovalo primárně v oddílu bydlení (2,9 %), kde dvouciferným tempem rostly ceny elektřiny a vodného a stočného. Menší zdražení si připsal zemní plyn, teplo a teplá voda. Dalším oddílem, kde se meziměsíčně zdražovalo, byly alkoholické nápoje a tabák (4,1 %), kde došlo ke zvýšení spotřebních daní. Jen velmi mírně vzrostly v lednu ceny potravin (0,1 %), kde došlo ke snížení DPH. Zdražovalo se i v oddílech rekreace a kultura či stravování a ubytování a velmi mírně i v oddílu doprava.

- V meziročním srovnání spotřebitelské ceny vzrostly „jen“ o 2,3 %. Nejvíce k meziročnímu růstu inflace přispíval oddíl bydlení, voda, energie a paliva a dále dražší alkohol a tabák, stravování a ubytování a rekreace a kultura. Naopak ceny potravin meziročně poklesly a vzhledem k váze ve spotřebním koši významně přispěly ke zpomalení inflace. Pro letošní rok (2024) očekáváme zpomalení CPI inflace do rozmezí 2 – 2,5 %.

EUR/CZK

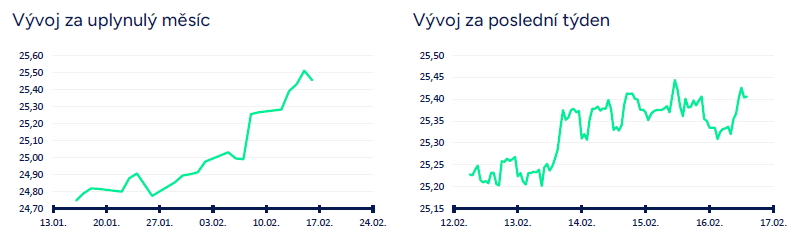

Vývoj USD/CZK

- Vůči americkému dolaru koruna v tomto týdnu v úterý odpoledne prudce oslabila, a to v souvislosti s o něco vyšší lednovou CPI inflací v USA. Po část týdne se tak koruna pohybovala v okolí hadiny 23,70 CZK/USD (nejslabší hodnoty od listopadu 2022). Ve čtvrtek odpoledne však koruna část ztrát umazala po slabším lednovém maloobchodu v USA a vrátila se k hladině 23,50 CZK/USD. I nadále podle nás platí, že pokud má mít další oslabení koruny udržitelnější charakter, tak se to neobejde bez posílení dolaru na měnovém páru EURUSD hlouběji pod hladinu 1,07 USD/EUR, k čemuž v tomto týdnu nedošlo. Na statistiky z USA je příští týden poměrně chudý a větší dopad na měnový pár USDCZK mohou mít indexy PMI v eurozóně skrz eurodolar.

- Z makroekonomických statistik v USA byla zveřejněna lednová CPI inflace (+0,3 % m/m a +3,1 % r/r) a v jádrové složce (+0,4 % m/m a +3,9 % r/r). Jak interpretovat vyšší růst inflace? Minimálně tak, že rychlý růst americké ekonomiky se silným pracovním trhem stále generuje vyšší než žádoucí inflační tlaky. V takovém prostředí může trvat odeznívání inflace déle a i udržitelné dosažení 2 % inflačního cíle může být pro Fed problematičtější. Z pohledu úrokových sazeb je nyní podle nás jasné, že Fed začne snižovat sazby nejdříve ve 2. čtvrtletí (zatím stále sázíme na červen) a snižování sazeb nemusí být následně tak rychlé, jak finanční trh očekává (souhrnně 100 bodů do konce letošního roku). Z dalších zveřejněných statistik v USA naopak zklamaly lednové maloobchodní tržby (-0,8 % m/m a +0,6 % r/r).

USD/CZK

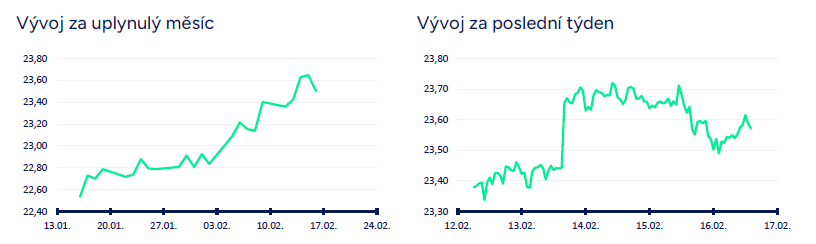

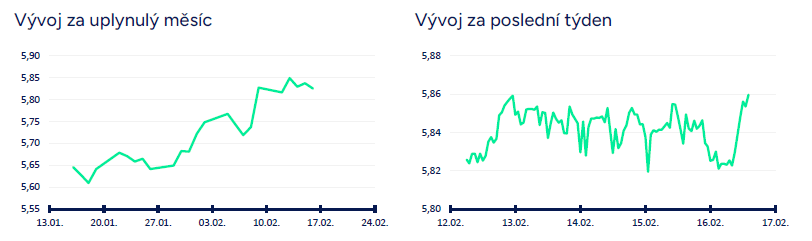

Vývoj PLN/CZK

- Vůči polskému zlotému se koruna v tomto týdnu primárně pohybovala v širším okolí hladiny 5,85 CZK/PLN. Vůči euru sice koruna během týdne oslabila, ale to samé platilo i pro zlotý vůči euru. Jak v ČR, tak i v Polsku byla v tomto týdnu zveřejněná lednová spotřebitelská inflace (CPI) a v obou případech byla slabší ve srovnání s tržním konsenzem (v ČR výrazněji). Polská centrální banka (NBP) však na únorovém zasedání poměrně jasně avizovala, že úrokové sazby snižovat nyní snižovat nechce, když zpomalení CPI inflace považuje za dočasné a v průběhu roku se meziroční CPI vrátí zpět nad 5 %. V tomto směru bude důležité březnové zasedání NBP, na kterém bude zveřejněna nová makroekonomická prognóza včetně trajektorie CPI inflace. V několikaměsíčním horizontu je podle nás vývoj koruny vůči zlotému z posledních dvou měsíců neudržitelný, a proto i nadále předpokládáme, že se obchodování bude postupně vracet zpět k hladině 5,50 CZK/PLN.

- Z makroekonomických statistik v Polsku byl v tomto týdnu zveřejněn zpřesněný odhad HDP za 4. čtvrtletí (0 % k/k a +1,0 % r/r). Lednová CPI inflace byl o něco slabší, než se očekávalo (+0,4 % m/m a +3,9 % r/r). Jak píšeme výše, nižší CPI inflace je pravděpodobně přechodná a od 2. čtvrtletí začne opět zrychlovat.

PLN/CZK

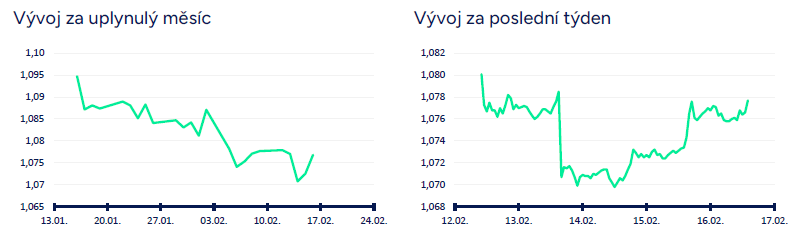

Vývoj EUR/USD

- Na hlavním měnovém páru se v tomto týdnu obchodovalo v rozmezí 1,07 – 1,08 USD/EUR. V úterý odpoledne po silnější CPI inflaci v USA sice dolar posílil těsně nad hladinu 1,07 USD/EUR a přestože se během středy krátce podíval i pod zmíněných 1,07, tak si další výraznější zisky nepřipsal. Ve čtvrtek odpoledne dolar oslabil pod slabším lednovém maloobchodu. Zatímco v tomto týdnu bylo zveřejněno hned několika zajímavých statistik (především CPI inflace v USA – více v oddílu USDCZK) s výrazným kurzotvorným potenciálem, tak příští týden je na americká čísla relativně chudý. Záznam (minutes) z lednového zasedání amerického Fedu podle nás nic zásadně překvapivého nepřinese. V pondělí (19/2) je navíc v USA státní svátek a finanční trhy v USA jsou zavřené. Výraznější dopad na eurodolar by tak podle nás mohl vzejít od únorových indexů PMI. Případně slabší PMI by mohly vrátit eurodolar zpět k hladině 1,07 USD/EUR. Výraznější dopad lednové HICP inflace (finální údaj) na kurz eura neočekáváme.

- Z makroekonomických statistik v eurozóně byl v tomto týdnu zveřejněn přesněný odhad HDP za 2. čtvrtletí (0 % k/k, +0,1 % r/r), který potvrdil, že se eurozóna ve druhé polovině loňského roku těsně vyhnula technické hospodářské recesi (dvojí mezikvartální pokles HDP v řadě). Průmyslová produkce v eurozóně v prosinci výrazně vzrostla (+2,6 % m/m a +1,2 % r/r), na čemž se podílela především skokový nárůst produkce v Irsku. Z tohoto důvodu bychom tedy prosincová data nijak nepřeceňovali, když lednová PMI ve výrobě ukazovala jen mírné zlepšení. Index ekonomického sentimentu ZEW v Německu v únoru vzrostl na 19,9 z lednových 15,5 bodu, avšak subindex ZEW hodnotící současné podmínky poklesl na -81,7 z lednových -77,3 bodu.

Autor článku:

Miroslav Novák

Hlavní ekonom společnosti Akcenta. Zkušenosti v oblasti bankovnictví Miroslav načerpal v UniCredit Group, kde působil na oddělení Treasury. Od roku 2010 pracuje jako analytik ve společnosti Akcenta. K oblastem jeho zájmu patří především problematika měnových kurzů. Miroslav Novák není ortodoxním zastáncem žádné ekonomické školy, což mu umožňuje hodnotit objektivně nejenom dění na finančních trzích, ale i na poli globální ekonomiky. Je autorem řady odborných článků a expertních komentářů, které pravidelně využívají přední česká i polská média. V Česku patří mezi nejcitovanější ekonomy.