Klíčové události a ukazatele

- ČR: Spotřebitelské ceny v dubnu vzrostly o 0,7 % m/m a o 2,9 % r/r. V jádrové složce růst inflace setrval na 2,6 % r/r. Běžný účet platební bilance v březnu skončil přebytkem ve výši 64,4 mil. korun.

- Eurozóna: HDP v 1. čtvrtletí předběžně +0,3 % k/k a +0,4 % r/r. Spotřebitelská inflace HICP v dubnu finálně +0,6 % m/m a +2,4 % r/r a +2,7 v jádrové složce.

- Německo: Index ekonomického sentimentu ZEW v květnu vzrostl na 47,1 z dubnových 42,9 bodu.

- Polsko: HDP v 1. čtvrtletí předběžně +0,4 % k/k a +1,3 % r/r. Spotřebitelské ceny v dubnu finálně +1,1 % m/m a +2,4 % r/r.

- USA: Index spotřebitelských cen v dubnu +0,3 % m/m a +3,4 % r/r a v jádrové složce +0,4 % m/m a +3,6 % r/r. Maloobchodní tržby v dubnu 0 % m/m a +3,0 % r/r.

Očekávané události a ukazatele

- ČR: Indexy cen výrobců (duben). Konjunkturální průzkumy (květen).

- Eurozóna: Indexy PMI ve službách a ve výrobním sektoru (duben) – předběžné odhady.

- Německo: Indexy PMI ve službách a ve výrobním sektoru (duben) – předběžné odhady. HDP (1. čtvrtletí) – po zpřesnění.

- Polsko: Průmyslová produkce (duben). Maloobchodní tržby (duben).

- USA: Záznam z květnového zasedání amerického Fedu. Objednávky zboží dlouhodobé spotřeby (duben).

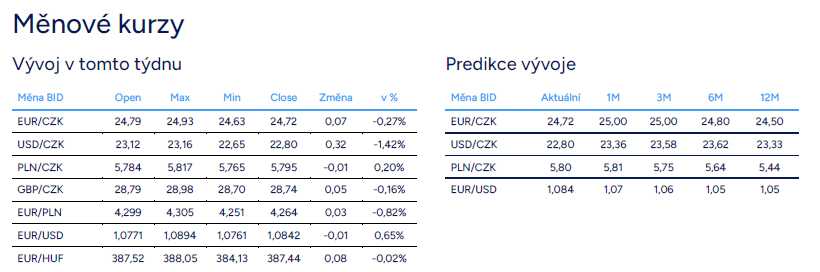

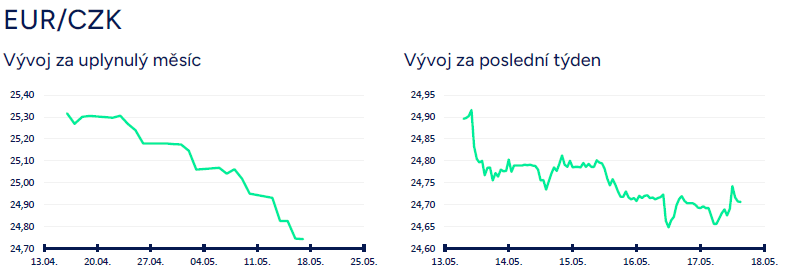

Vývoj EUR/CZK

- Koruna si hned zkraje týdne připsala vůči euru další zisky a během následujících dnů posílila až pod hladinu 24,70 CZK/EUR, což jsou nejsilnější hodnoty české měny za poslední čtyři měsíce. Impulsem k posílení koruny byla spotřebitelská inflace, která v dubnu zrychlila na meziročních 2,9 %. Vysvětlení je následující – vyšší, než očekávaný růst inflace znamená, že ČNB bude s dalším snižováním úrokových pravděpodobně postupovat opatrněji. Takže jsme opět u ČNB a u úrokových sazeb. Obratem je však třeba zmínit, že čím silnější koruna vůči euru ve srovnání s novou prognózou ČNB, tím větší se ČNB otvírá prostor pro případné snížení sazeb. Zjednodušeně totiž platí že silnější koruna totiž utahuje měnové podmínky podobně jako zvyšování sazeb. V tomto týdnu však koruna těžila i z oslabování amerického dolaru. Většinou platí vztah, že pokud dolar oslabuje vůči euru, tak koruna posiluje vůči dolaru i euru.

- Opět připomínám to, co jsem již několikrát během května zmiňoval. V návaznosti na květnové zasedání ČNB se podle mě pro nejbližší týdny rýsuje silnější kurz koruny – obchodování spíše v rozmezí 24,70 – 25,20 CZK/EUR místo pásma 25,20 – 25,40 CZK/EUR z období březen a duben. Vzhledem k tomu, jak rychle koruna v první polovině května posílila, tak spíše předpokládám, že se obchodování v průměru udrží pod hranicí 25 CZK/EUR minimálně i ve zbytku 2. čtvrtletí. Na druhou stranu úplně nevidím prostor pro další rychlé posilování koruny směrem k hladině 24,50 CZK/EUR a níže, ačkoliv krátkodobě ještě další zisky české měny vyloučit nelze.

- Zatímco v 1. čtvrtletí letošního roku spotřebitelská inflace (CPI) překvapovala výraznějším zpomalením a v únoru a v březnu se v meziročním srovnání dostala na 2 %, tak v dubnu došlo k neočekávaně rychlejšímu růstu spotřebitelských cen (+0,7 % m/m a +2,9 % r/r). Odeznívání inflace se tak na začátku 2. čtvrtletí zastavilo. Dubnová čísla bohužel ukázala, že obavy z opětovného zrychlení inflace jsou oprávněné. Problémem je především přetrvávající vyšší inflace ve službách, kterou v dubnu doprovodilo zdražení potravin. Právě struktura inflace se stále vysokým meziměsíčním i meziročním růstem cen služeb je zrádná v tom, že stačí cenový obrat u volatilních položek spotřebního koše jakou jsou potraviny a meziroční tempo inflace prudce vyskočí.

- Pro ČNB dubnové výsledky inflace představují nepříjemnou zprávu a aktuálně se tak výrazně zvyšuje pravděpodobnost, že bankovní rada na červnovém zasedání sníží úrokové sazby jen o 25 bazických bodů. Pokud by navíc i květnová inflace překvapila směrem nahoru, tak by mohla ČNB cyklus snižování úrokových sazeb dokonce dočasně pozastavit.

- V meziměsíčním srovnání v dubnu výrazněji zdražily potraviny a nealkoholické nápoje a to o 1,7 %. V dubnu se tak zastavil meziměsíční pokles cen potravin, který trval de facto nepřetržitě od loňského října. Jedním z důvodů může být to, že obchody začínají zkoušet zvyšovat ceny v návaznosti na zprávy o rostoucí spotřebitelské důvěře a větší ochotě domácností utrácet. Zároveň je však třeba zmínit skutečnost, že ceny zemědělských výrobců v letošním 1. čtvrtletí začaly v meziměsíčním srovnání růst. Zdražovalo se i v oddílu alkoholické nápoje a tabák (o 2,2 %). V oddílu bytové vybavení a zřízení domácnosti (1,3 %), v oddílu doprava kvůli dražším pohonným hmotám o 0,9 % a v neposlední řadě v oddílu stravování a ubytování (0,6 %).

- V meziročním srovnání spotřebitelské ceny v dubnu vzrostly o zmiňovaných 2,9 %. Nejvíce, téměř z třetiny, k meziročnímu růstu inflace přispíval i nadále oddíl bydlení, voda, energie a paliva. Vysoké meziroční tempo si drží inflace v oddílu stravování a ubytování (+8,1 %) a také v oddílu rekreace a kultura (+4,5 %) či vzdělávání (+6,6 %). Zatímco v meziměsíčním srovnání ceny potravin a nealkoholických nápojů v dubnu vzrostly, tak v meziročním srovnání (duben 2024 oproti dubnu 2023) pokračoval pokles cen (-2,7 %). K mírnému zrychlení meziroční inflace došlo v dubnu u imputovaného nájemného (+1,0 %). Dubnová čísla jasně potvrdila, že zvýšená inflace přetrvává i nadále ve službách (+5,3 %) a v dubnu došlo i ke zrychlení růstu cen zboží na 1,4 % (v březnu jen 0,1 %). V souhrnu za celý letošní rok zatím však i nadále počítám s růstem inflace v rozmezí 2,1 – 2,7 %.

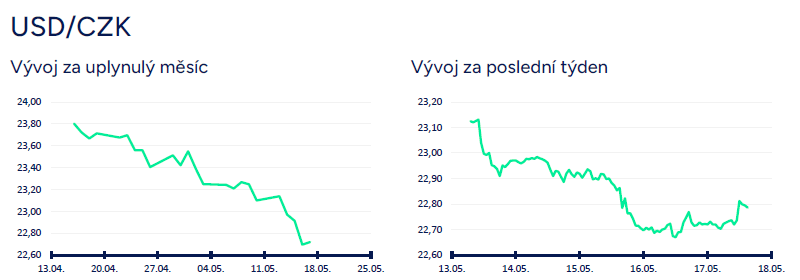

Vývoj USD/CZK

- Koruna vůči americkému dolaru v první polovině týdne posilovala a po nepatrně nižším růstu spotřebitelské inflace v USA a slabších číslech z americké ekonomiky se dostala až na úroveň 22,70 CZK/USD (nejsilnější kurz koruny od poloviny letošního ledna). Koruna těžila jak z vývoje na eurodolaru (posilování eura), tak z domácích fundamentů (CPI inflace). Rychlejší růst dubnové spotřebitelské inflace v ČR je podpůrným argumentem pro to, aby ČNB zpomalila snižování úrokových sazeb. Obratem je však třeba dodat, že pro to, aby koruna vůči dolaru dále a udržitelně posilovala je nutný odpovědný vývoj na EURUSD (další oslabování dolaru). Vzhledem k tomu, že se na EURUSD již téměř rok a půl obchoduje primárně v rozmezí 1,05 – 1,10 USD/EUR, tak další výrazné oslabování dolaru není podle mě v následujících týdnech až tak pravděpodobné. Finanční trh by totiž potřeboval jasnější důkaz, že americký Fed začne snižovat úrokové sazby (tj. kontinuálně zpomalující CPI inflace v USA a slabší statistiky z americké ekonomiky, především z pracovního trhu).

- Hlavní statistikou v USA byla v tomto týdnu dubnová CPI inflace (+0,3 % m/m a +3,4 % r/r). Detailněji k CPI v oddílu EURUSD. Výrobní PPI inflace v dubnu +0,5 % m/m a +2,2 % r/r. Z dalších statistik v USA stály za pozornost dubnové maloobchodní tržby (0 % m/m a +3,0 % r/r). Nové týdenní žádosti o podporu v nezaměstnanosti do 11/5 (222 tis.) byly sice nižší než před týdnem (232 tis.), ale čtyřtýdenní počet žádostí vzrostl na necelých 218 tis. (nejvyšší hodnota za poslední tři měsíce). Index výrobní aktivity v okolí Philadelphie v květnu poklesl (pokles na 4,5 z dubnových 15,5 bodu), a to kvůli nižším novým zakázkám. Překvapivě naopak v dubnu vzrostl index optimismu mezi malými podniky NFIB (89,7 z březnových 88,5 bodu). A v dubnu rostly i inflační očekávání domácností. Suma sumárum, v tomto týdnu zveřejněná čísla z USA ukazují na ochlazování americké ekonomiky a velmi opatrný ústup inflace, ale Fed potřebuje minimálně podobný vývoj po delší dobu (měsíce). Jeden týden nebo několik týdnů rozhodně nestačí.

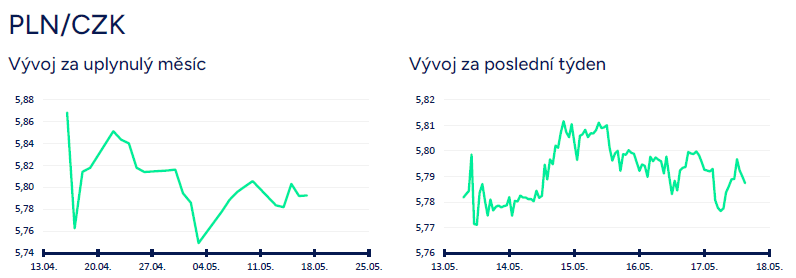

Vývoj PLN/CZK

- Koruna se vůči polskému zlotému v tomto týdnu pohybovala především v širším okolí hladiny 5,80 CZK/PLN. Významnější zisky si koruna připsat nedokázala. Zlotý totiž v tomto týdnu vůči euru posiloval podobně jako koruna. V několikatýdenním nadhledu podle mě nelze vyloučit, že koruna vůči zlotému opět oslabí, ale v dlouhodobějším výhledu (druhá polovina letošního roku) se podle mě zvyšuje pravděpodobnost toho, že (1) koruna bude vůči zlotému posilovat směrem k hladině 5,50 CZK/PLN a níže nebo (2) že koruna vůči zlotému již nebude alespoň dále oslabovat jako tomu v posledních dvanácti měsících.

- V Polsku spotřebitelská inflace (CPI) za duben byla potvrzena na 2,4 % r/r, zrychlila tak z pětiletého minima 2,0 % r/r v březnu. Nárůst byl způsoben zejména znovuzavedením DPH na potraviny (2,9 % r/r vs. 1,9 % r/r v březnu), k růstu cen došlo i u pohonných hmot. Meziměsíční tempo bylo revidováno na 1,1 % z 1,0 %. Spotřebitelské ceny v jádrové složce zpomalily na 4,1 % r/r. Dezinflační trend v předešlých měsících je tak po dubnových datech u konce, spolu s přetrvávající vysokou jádrovou inflací je tedy prostor pro snížení sazeb ze strany Polské centrální banky (NBP) velmi omezený. Zveřejněn byl předběžný odhad vývoje polské ekonomiky (HDP) v 1. čtvrtletí, který v mezikvartálním srovnání přinesl zklamání (0,4 % vs. odhad 0,7 %), meziročně však vzrostl více než se čekalo (1,9 % vs. 1,8 %).

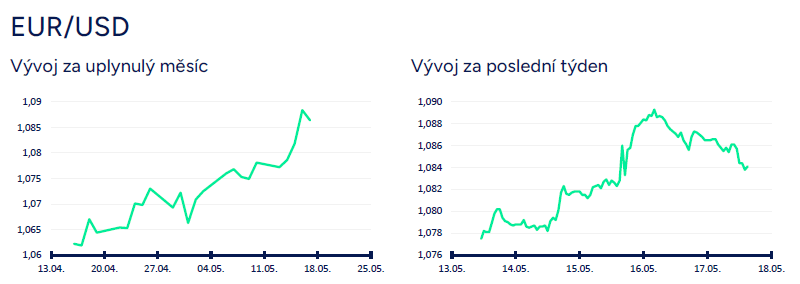

Vývoj EUR/USD

- Na hlavním měnovém páru v první polovině tohoto týdne euro vůči americkému dolaru dále posilovalo a ve středu odpoledne po hlavních statistikách z USA (CPI inflace, maloobchodní tržby) se dostalo těsně pod hladinu 1,09 USD/EUR. Ve čtvrtek si však euro další zisky připsat nedokázalo (psáno zkraje pátečního odpoledne), a i během pátku euro pozvolna ztrácelo. V pátek na začátku odpoledne se obchodovalo pod úrovní 1,085 USD/EUR.

- Vzhledem k tomu, že se na EURUSD již téměř rok a půl obchoduje primárně v rozmezí 1,05 – 1,10 USD/EUR, tak další výrazné oslabování dolaru (nad hladinu 1,10 USD/EUR) není podle mě v následujících týdnech až tak pravděpodobné. Finanční trh by totiž potřeboval jasnější důkaz, že americký Fed začne snižovat úrokové sazby (tj. kontinuálně zpomalující CPI inflace v USA a slabší statistiky z americké ekonomiky, především z pracovního trhu).

- Klíčovou statistikou v USA byla v tomto týdnu spotřebitelská inflace CPI za duben. Celková CPI inflace +0,3 % m/m a +3,4 % r/r (tržní konsenzus +0,4 % m/m a +3,4 % r/r) a jádrová složka inflace +0,4 % m/m a +3,6 % r/r (plně v souladu tržním odhadem). Jádrová inflace tak poprvé v letošním roce nepřekvapila rychlejším růstem jako tomu bylo v období leden až březen. Detailnější pohled do struktury dubnové inflace ukázal, že služby bez služeb navázaných na energii (cca 60 % spotřebního koše v USA) zvolnily meziměsíční růst na 0,4 %, imputované nájemné (cca čtvrtina spotřebního koše) však pokračovalo v růstu o 0,4 % m/m. Výrazněji meziměsíční růst cen zvolnil v oddílu zdravotní péče a dopravních služeb.

- Celkově inflace v dubnu po vyšším růstu v 1. čtvrtletí vykázala známky zpomalování. Pozvolné odeznívání inflace však budou muset potvrdit čísla v dalších měsících. Američtí centrální bankéři dlouhodobě uvádějí, že potřebují mít dostatečnou jistotu, že inflace směřuje udržitelně ke 2 %, aby začali sazby snižovat. Květnová CPI inflace by tak musela překvapit hodně směrem dolů a z americké ekonomiky chodit o dost slabší čísla (především z pracovního trhu), aby Fed na červnovém zasedání (12/6) snížil úrokové sazby. Podle mě však pokles sazeb v červnu stále nelze zcela vyloučit, avšak daleko pravděpodobnější je první snížení sazeb až ve 3. čtvrtletí.

- Data z Německa a eurozóny nepřekvapila. Zpřesněný odhad HDP v eurozóně za 1. čtvrtletí zůstal beze změny (0,3 % k/k, 0,4 % r/r), stejně jako finální německá CPI inflace za duben (HICP 0,6 % m/m a 2,4 % r/r). Tržní očekávání překonala březnová průmyslová produkce v eurozóně (0,6 % m/m vs. odhad 0,5 % m/m, -1,0 % r/r vs. odhad -1,2 % r/r). Inflace HICP v eurozóně v dubnu finálně potvrzena na +0,6 % m/m a +2,4 % r/r a v jádrové složce zpomalení na 2,7 % r/r.

Autor článku:

Miroslav Novák

Hlavní ekonom společnosti Akcenta. Zkušenosti v oblasti bankovnictví Miroslav načerpal v UniCredit Group, kde působil na oddělení Treasury. Od roku 2010 pracuje jako analytik ve společnosti Akcenta. K oblastem jeho zájmu patří především problematika měnových kurzů. Miroslav Novák není ortodoxním zastáncem žádné ekonomické školy, což mu umožňuje hodnotit objektivně nejenom dění na finančních trzích, ale i na poli globální ekonomiky. Je autorem řady odborných článků a expertních komentářů, které pravidelně využívají přední česká i polská média. V Česku patří mezi nejcitovanější ekonomy.