Výsledky amerických prezidentských voleb (2024) – scénáře pro dolar

31. 10. 2024

Termín prezidentských voleb v USA (5/11) se rychle blíží. Podle předvolebních průzkumů je mírným favoritem voleb i nadále Harrisová, ačkoliv Trump během října snížil její náskok. Šance jsou nyní vyrovnané pro oba kandidáty. Během října se na finančních trzích zároveň dost výrazně proměnila situace. Výrazně posílil americký dolar (USD), který vůči euru oproti konci září posílil o více jak 3 % a aktuálně se nachází v širším okolí hladiny 1,08 USD/EUR. Zároveň došlo k prudkému růstu tržních výnosů v USA. Zatímco výnos amerického10letého dluhopisu se na začátku října pohyboval těsně nad 3,7 %, tak momentálně je již nad 4,2 %, což je velmi prudký nárůst.

Za rychle rostoucími tržními úrokovými sazbami v USA stály bezpochyby lepší čísla z USA, a to především z tamního pracovního trhu. Zároveň došlo k odbourávání sázek na to, že americký Fed bude velmi rychle snižovat úrokové sazby. Zároveň lze však v růstu tržních sazeb vidět obavy finančního trhu z výsledků prezidentských voleb. Je totiž téměř jisté, že ať vyhraje jakýkoliv kandidát, tak USA nic nezmění na politice velmi hlubokých vládních deficitů a dalšího výrazného zadlužování.

Základní premisou výsledků voleb je tak pokračující výrazné zadlužování americké vlády, pravděpodobně vyšší růst spotřebitelské inflace nad inflačním cílem amerického Fedu (2 %) a tím pádem i vyšší úrokové sazby v USA v roce 2025.

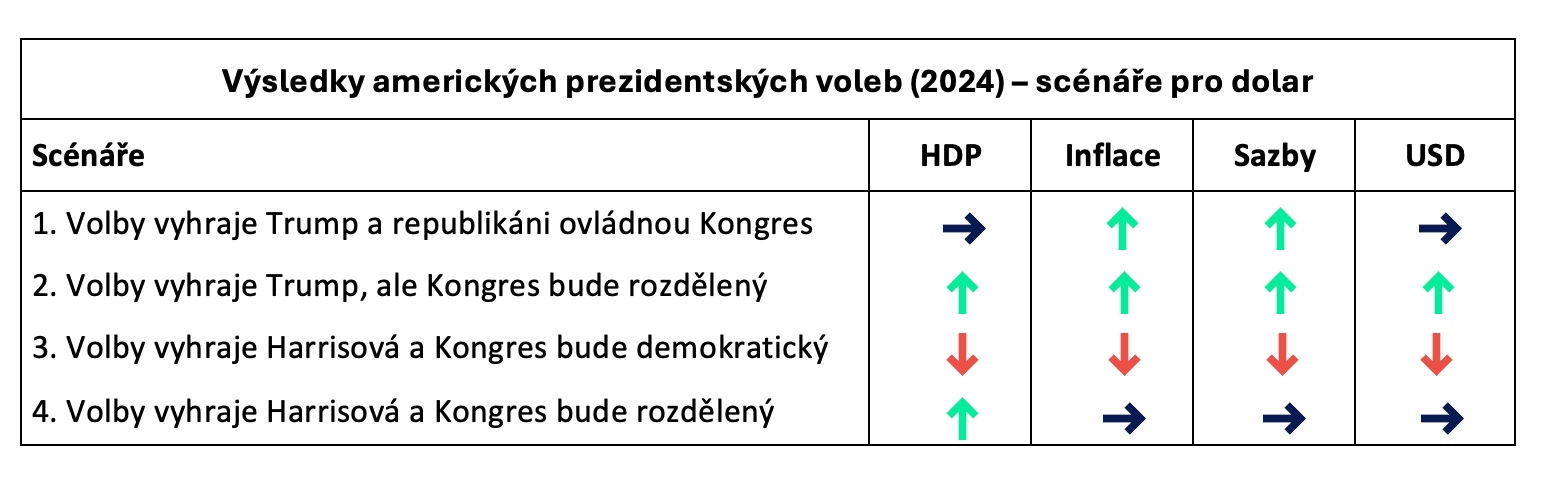

V řadě jiných oblastech však bude záviset na výsledku prezidentských voleb. Vycházím ze čtyř možných výsledků prezidentských voleb. (1) Prezidentské volby vyhraje D. Trump a republikáni zároveň ovládnou Kongres. (2) Prezidentské volby vyhraje D. Trump, ale Kongres bude rozdělený. (3) Volby vyhraje Harrisová a Kongres bude demokratický. (4) Volby vyhraje Harriosvá a Kongres bude rozdělený. Vzhledem k tomu, že je poměrně pravděpodobné, že Senát bude republikánský, tak jsou podle mě o něco pravděpodobnější výsledky 1 a 4, než 2 a 3. Hlavní dopady jsou znázorněny níže v tabulce (HDP, inflace, sazby, USD).

1) Prezidentské volby vyhraje Trump a republikáni zároveň ovládnou Kongres. V tomto scénáři v roce 2025 předpokládám, že dojde k uplatnění expanzivní fiskální politiky (snížení daní a deregulace) s pozitivním dopadem na růst HDP. Zároveň však dojde k uvalení plošných cel ve výši 10 % na celkový dovoz do USA a speciálních cel na čínský dovoz ve výši až 60 %. Rovněž bude zpřísněna imigrační politika. Výsledkem tak bude neutrální dopad na růst americké ekonomiky, když pozitivní dopad snížení daní bude vyvážen negativními dopady protekcionistických opatření a přísnější imigrací. U této kombinace je nutné počítat především s vyšší inflací a tím pádem i vyššími úrokovými sazbami amerického Fedu. Vyšší úrokové sazby v USA, ale zároveň vyšší inflace a výrazné vládní schodky budou mít na kurz dolaru neutrální dopad.

2) Prezidentské volby vyhraje Trump, ale Kongres bude rozdělený. V tomto scénáři vycházím z předpokladu, že dojde k uplatnění expanzivní fiskální politiky (snížení daní a deregulace) s pozitivním dopadem na růst HDP. Zároveň nebudou aplikována protekcionistická opatření a pokud ano, tak jen v omezené míře (vybraný dovoz z Číny). Pozitivní dopad na hospodářský růst v USA by tak byl výrazně vyšší než ve scénáři č. 1 (chyběl by negativní efekt cel). Zároveň by však expanzivní fiskální politika s nízkou nezaměstnaností rovněž přispívala k vyšší inflaci (nižší, než ve scénáři 1) a americký Fed by tak musel i v tomto scénáři držet úrokové sazby výše po delší dobu. Vyšší úrokové sazby v USA a o něco vyšší inflace by zároveň byly důvodem pro silnější dolar.

3) Volby vyhraje Harrisová a Kongres bude demokratický. V tomto scénáři dojde ke zvýšení daní a paralelně i ke zvýšení vládních výdajů s mírně negativním dopadem na růst americké ekonomiky v roce 2025 a mírným nárůstem nezaměstnanosti. V tomto případě by zároveň došlo i k pokračujícímu odeznívání spotřebitelské inflace, což by americkému Fedu otevřelo prostor k rychlejšímu snižování úrokových sazeb, což by byl důvod pro slabší dolar.

4) Volby vyhraje Harriosvá a Kongres bude rozdělený. V tomto scénáři dojde k prodloužení TCJA (Tax Cuts and Jobs Act), což bude mít pozitivní dopad na hospodářský růst v roce 2025. Změny na straně vyšších daní a zvýšení výdajů budou jen v omezené míře s méně negativním dopadem na růst ekonomiky. Dopad na inflaci by byl neutrální až lehce pozitivní a Fed by měl prostor snižovat úrokové sazby, ale ne tak rychle, jako v případě scénáře 3. Dopad na dolar by byl spíše neutrální.

Finanční trhy se mění velmi rychle. V Akcentě s nimi držíme krok

Týdeník Akcenty 26. 1. - 1. 2. 2026

Německá stagnace testuje odolnost českého exportu. Co to znamená pro české firmy a kurz koruny?

Týdeník Akcenty 19. 1. – 25. 1. 2026